第八部 市赚率的应用实例

第1章 熊市底部别装死,巧用市赚率调仓换股

熊市里,浮躁的心终于冷静,也刚好有时间和精力潜心研究价值投资了。最近,笔者把以前的研究成果整理成文并写成书稿,打算陆续发到雪球上,书名叫作《巴菲特的秘密》或《巴菲特的投资秘密》。不为别的,只为在熊市里与广大投资者共勉。另跪求雪球上的能人异士,要是有图书出版方面的人脉烦劳引荐,小弟在此谢过啦!

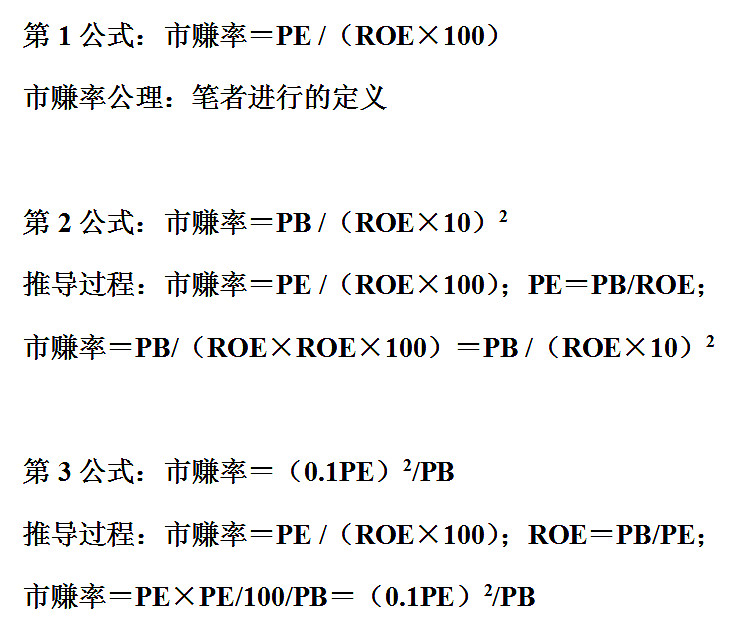

根据巴菲特的投资体系,笔者发明了“市赚率”这个估值参数。其公式则为:市赚率=市盈率/净资产收益率(PE/ROE)。翻译成更容易理解的“白话文”,其实就是“市场价格”(市盈率)与“上市公司赚钱能力”(净资产收益率)的比值。当“市赚率”小于1时,即为低估值。当“市赚率”等于1时,即为合理估值。当“市赚率”大于1时,即为高估值。并且可以非常自豪的说,巴菲特除了差价套利和业绩反转之外的股票投资,至少有80%符合“市赚率”投资体系。

因为笔者一直想出书,所以最近接触了第一家出版社。出版社的编辑建议我再写一章“市赚率”的应用实例,所以也就有了本文接下来的内容:

熊市里,很多套牢的投资者都选择“装死”不动,并希望借此来熬过漫漫熊市。而以笔者的经验来看,熊市底部最好别“装死”,而是利用估值参数调仓换股。把估值高的持仓品种换成估值低的,并把确定性低的持仓品种换成确定性高的。只有这样,才能在漫漫熊市之后的牛市曙光里享受到更快速度的市值上涨。

以两年前的2016年初为例,便是熊市底部调仓换股的最佳时机。当时的A股正遭遇熔断股灾,港股亦未能独善其身。当时有个明确的底部信号,那就是2016年1月21日有新闻报道,香港恒生指数跌破了1PB市净率,同时也是该指数自1998年亚洲金融危机之后首次跌破净资产,甚至要比2008年全球金融危机的估值更低。有财经专家在当时提出,香港恒生指数已经出现了一生难得一次的暴富机会。而笔者个人则更为理性一些,因为是17年来新低,那么就是17年一次的暴富机会,那么人生又能有几个17年呢?而就当时的估值参数来看,在2016年1月21日,恒生国企指数保持了6.15倍市盈率和0.8PB市净率,指数加权ROE高达13%,市赚率仅为0.47,相当于还不到半价在进行甩卖,几乎是该指数的历史最低估值。无独有偶,香港恒生指数在2016年1月21日的估值则为8.25倍市盈率和0.99市净率,同时也是该指数自1998年亚洲金融危机之后首次跌破净资产。指数加权ROE大约是12%,市赚率则仅为0.69,相当于还不到7折在进行甩卖。

不过即便是如此,笔者也并未在2016年1月21日开始大举建仓,因为当时的内心仍然是极度恐惧的。好在随后的春节长假给了笔者苟延残喘的机会,(没错,苟延残喘这个词形容笔者当时的状态应该是最恰当的)。于是才决定在春节长假之后痛定思痛,并于2016年2月16日才开始大举建仓。通过市赚率估值,笔者把估值高的持仓品种换成了估值低的,并把确定性低的持仓品种换成了确定性高的。至此,便确定了五粮液(A股)、美的集团(A股)、兖州煤业股份(H股)、中海油田服务(H股)、江西铜业股份(H股)这五大重仓股。买入时的市赚率估值在0.2~0.5之间,持股周期则为一年半到两年。后来因为有了更低估值的投资标的需要买入,所以卖出了上述部分持股。其中五粮液、美的、兖煤全面清仓,中海油服和江西铜业则是卖出少量仓位。

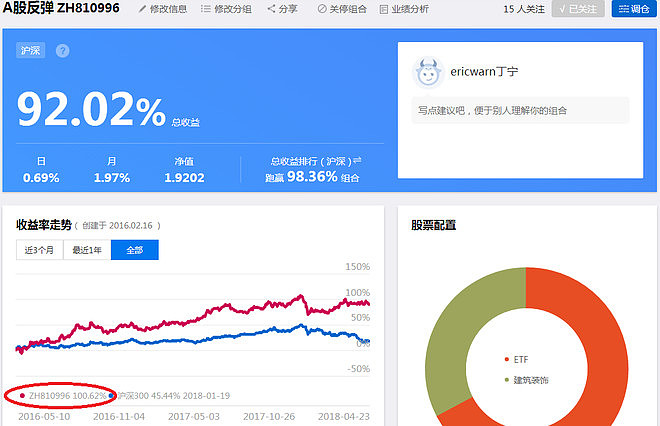

从事后来看,熊市底部的调仓换股显然是颇为成功的,两年间的资产规模刚好翻倍。雪球网站上笔者的两个公开自选组合也是从2016年2月16日开始创建的,虽然这两个自选组合无法体现出打新和套利的额外收益。但是截止2018年1月19日,也就是香港恒生指数跌破市净率的两年后,也仍旧取得了100.62%(A股反弹组合)和108.64%(H股大宗组合)的翻倍收益。可见,熊市底部的调仓换股多么重要。

而就目前来看,上证指数再次逼近2016年初熔断股灾创下的2638点低位。仅以笔者个人角度来看,应该又到了熊市底部调仓换股的好时机。不过需要注意的是,估值更低确定性更高的持仓品种有可能贝塔系数更高,翻译成白话文就是“涨得更快跌得更猛”。所以在熊市后期时,很可能刚刚调仓过来的持仓品种跌得更猛。此时不惊慌肯定是很难做到的,而唯一能做到的就是反复分析持仓品种的确定性和估值,最终的答案则将在随后到来的牛市为你揭晓!

题外话,市赚率还有很多缺点,甚至有些时候是完全失效的。笔者之所以放弃稿费而把自己的学术研究免费奉上,只是希望在这个最黑暗的时刻与广大价值投资者共勉。提意见和建议非常欢迎,但人身攻击还是免了吧,万分感谢!

@今日话题 @不明真相的群众 @中信出版墨菲图书 @张志雄V @徒步探花君 @证券市场红周刊 @证券市场周刊 @逍遥股海 @清一山长 @狮峰紫玉 @否极泰董宝珍