今天的头条文章出自菜导的朋友哈天之手。

我和哈天相识超过20年,他本人在股票行业摸爬滚打超过10年,管理资产规模过亿元,目前在私募基金公司担任咨询顾问,对股票和可转债都算得上是专家。

核心提示:近来有几只可转债相继破发,引发了不少打新参与者的担忧。但其实只要掌握了正确的投资姿势,就不怕赚不到钱。

今年开春那一波红红火火的行情,除了让散户们在股票和基金上多少收复了些失地之外,也带动了可转债市场的又一次火热。

当时的市场有多疯狂?截至3月14日,2019年124只可转债中仅3只出现下跌,其中涨幅超过10%的有98只,涨幅超过20%的有29只,涨幅超过30%的有8只。

可当大家正摩拳擦掌想再分一杯羹的时候,4月30日上市的鼎盛转债却出现了首日破发的情况。随后上市的明泰转债、司尔转债和永鼎转债也相继破发。

不少参与打新的小伙伴们坐不住了:转债市场陷入泥潭了吗?这种稳赚不赔的投资品种就要凉了吗?

别慌!可转债其实是一种“下有保底,上不封顶”的产品,只要选对了投资姿势,也就不怕赚不到钱!

关于可转债的基本状况,大家可以回顾下《收益甩余额宝几条街还稳如狗!这么牛X的产品已经不多了!》这篇文章。

今天我将继续和大家聊聊:为啥说可转债“下有保底,上不封顶”?如果想在短期内赚钱,有没有什么好的办法?

01

下有保底,上不封顶

首先,“下有保底,上不封顶”的说法是怎么来的呢?

在昨天的文章中,哈天提到了,可转债发行公司资质一般都是比较高的,偿债能力强。

再说了,发行公司因为几个亿的可转债而去动摇几百个亿、几千个亿的股票市场,是得不偿失的。

即便发行公司真的破产了,也有证监会先找上门,要求变卖公司资产、公司股票进行偿债,所以安全性是很高的。

另外,我国的可转债市场并未出现过发行公司破产、违约的情况。

所以,如果你以面值100元买入并持有到期,那么拿到手的利息、到期赎回价格多于面值的部分,都是100元以外的补贴,也是保底赚到手的钱。

举个例子:

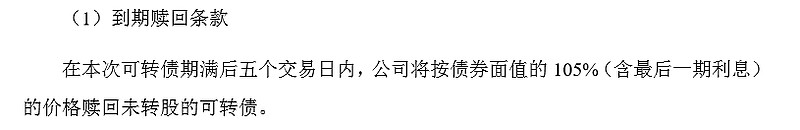

根据招路转债的募集说明书,投资者前五年可得的利息是:

(扣除了20%的税),到期时可拿回105元。

所以2.64+105=107.64元就是招商转债的保底。

上不封顶又是怎样达成的呢?

很简单,当股票大涨时,转股价值套利空间也逐渐增大,可转债本身的价格也会水涨船高。股市不封顶,那么可转债也就不封顶了。

那么问题来了,熊市怎么办?别慌!即便是熊市来了,股票跌成狗了,也意味着触发“转股价向下修正条款”的可能性越来越大。

转股价一降,也就创造了转股获利以及可转债价格上涨的空间。

更牛的是,由于强制赎回条款的存在,而上市公司多数不想还钱,所以几乎都会让市场触发这一条件。

而只要这个条件一被触发,哈天昨天所说的30%收益就板上钉钉了,往上多高都有可能。

那么,30%以上的收益的概率到底有多高呢?纵观可转债成立以来的历史,99%的可转债都达到了这一条件,收益超越100%的可转债也有一半之多。

所以,对于打新者来说,如果不着急变现退出的话,以100元面值买入之后,静静地等待130元以上的机会到来,是较为稳妥的赚钱方法。

02

短期怎么赚钱?

但是,在可转债存续的5年、6年时间里,130元以上的机会何时到来未有定数。

所以有些对资金灵活性有要求的打新参与者就会说了:有没有办法在较短的时期内赚到钱?

当然可以!

首先我们要对可转债的类型进行初步筛选:正股波动大的,题材突出的,业绩好的,盘子小的,有潜力的等等,这样的可转债比较有可能在较短的时间内走出较好的行情。

在此基础上,需要我们对一只可转债在一定的时期内进行估价。

需要说明的是,这种操作肯定是有风险的,谁也无法保证估价之后进行的决策在这段时期里就真能赚到钱,但这确实是一个在短期内赚钱的方法。

估价的维度可以有很多,下面哈天就拿2019年4月19日发行的“一心转债”为例进行,手把手教大家怎么估算!

1)纯债价值

上一篇文章中,已经对纯债价值进行了分析。讲白了,这玩意就是可转债的债底,是一个极为保守的底线价格。

根据东方财富网的测算,一心转债的纯债价值为89.089元。

2)转股价值

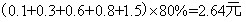

在一心转债发行的前一日,即2019年4月18日,其正股“一心堂”的收盘价为27.38元。

由于一心转债的转股价为27.28元,所以当时一心转债的转股价值为:

3)同时期同行业的可转债上市以来的均价

纯债价值和转股价值分别代表着可转债的债性和股性,并且是完全可以进行量化的。

但它们都不是可转债的真实价值,只是可以作为可转债真实价值的下限。

除此之外,我们可以考虑根据同一个时期、相同或相近行业的已发行可转债上市至今的均价来对该只可转债上市初期的价格进行大致的估算。

因为在同一个时期,同行业的可转债表现很可能是趋同的。

举例来说,去年二三月份接连上市的银行系可转债,接连遭遇破发。

2月14日上市的江银转债上市,首日表现低迷,当日收盘价97.76元。3月14日上市的无锡转债以99.88元开盘,当日收盘价97.43元。

常熟银行的可转债虽未破发,但在当时的表现也不如人意。

所以,针对一心转债,哈天找到了发行时间相隔不久的,在一心转债发行前就已上市的,并且同为医药制造行业或相近的医疗行业的2只可转债:

于2019年3月7日上市的尚荣转债和于2019年3月29日上市的富祥转债。

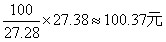

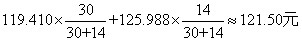

我们可以查询类比标的上市以来至2019年4月18日期间的均价,然后以其截止至2019年4月18日的交易日数作为权重,得出一个加权平均值来。

尚荣转债自3月7日上市至4月18日期间,共经历了30个交易日,期间的均价为119.410元。

富祥转债自3月29日上市至4月18日期间,共经历了14个交易日,期间的均价为125.988元。

考虑到加权因素,可以得到一个平均值:

4)条件相同的可转债上市后一段时间内的均价

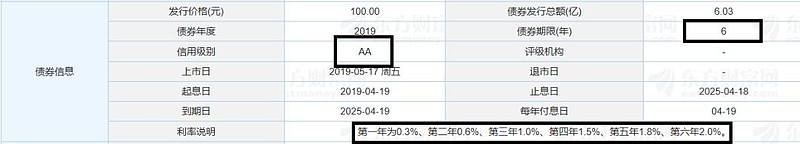

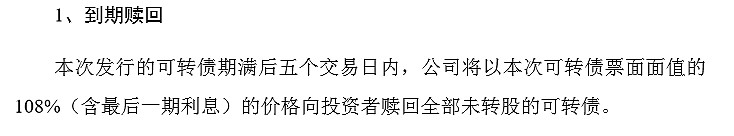

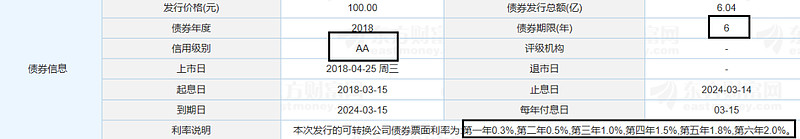

除此之外,还可以考虑根据评级、期限、票面利率、到期赎回价格等条件,筛选出相似的可转债来,以它在一段时间内的均价作为估价的参考。

我们先假定时间为1年,然后找到于2018年4月25日上市的岩土转债。

(一心转债)

可以看出,两者除了第二年的票面利率仅差了0.1%之外,其他的条件都是一致的。

而岩土转债自2018年4月25日上市至2019年4月18日,近一年的时间里,均价为94.355元,这个值也可以作为一心转债估价的参考值。

03

估价大于100元,

短期内就有打新价值

综合上面4个维度,我们得到了89.089元、100.37元、121.50元、94.355元这四个参考值,和89.089元—121.50元这样一个价格区间。

一般来说,在这四个参考值中,只要有一个数值大于100元,就可以认为这只可转债在较短的时间内有相对较大的概率是赚钱的。

需要说明的是,选择的指标不同,以及在上述后两个指标中,选择的类比标的以及数量的不同,得出的结果也将不同。

所以这也只是作为一种参考,并不能打包票说一年内或者多长时间内一定能赚钱。

行文至此,可转债打新的赚钱法则,其实归根到底只有两句话:

如果对时间没要求,新债尽管打,然后等待130元以上的时机到来;

如果想在短期内赚钱,要选择股性较强的可转债,在此基础上通过各种维度对之进行估价,估价大于100元的就有打新价值,但其中的风险也应自行把握。