宝丰能源是一家我一直较为关注的公司,它业务简单,易于跟踪,过程变量小,是我比较喜欢的一种企业类型,平时不需要投入太多的精力去跟踪。

作为投资人来说,精力是有限的,能力也是有限的,在审视自己投资的企业时,通过放大镜去穷尽企业可能存在的变量,这是不现实,也是没有必要的。清楚投资人和企业家的边界很重要。

站在投资人的角度,尽量将企业的模型简化,忽略过程中存在的变量,才能更靠近事情的本质。就拿这段时间非常热的中远来说,短期逻辑,只需要简化为集装箱运输量和运价,而过程中的没有柜子、港口拥堵其实就是不重要的变量。港口拥堵导致周转效率下降,从而影响运输量,继而影响收入,这个逻辑貌似很有道理,但是却忽略了企业经营中企业家的能动性。企业家,或者说企业管理人员的责任,是管理企业经营的各种风险,让风险不至于成为问题。港口拥堵是风险,如果风险持续暴露,会导致收入下降,问题实质发生。而企业在经营中,通过提升后续的航速,或者跳港,追回部分航程,又或者增加运力,将问题发生可能性降低,或者不发生,这就是企业管理的能力和水平。

企业家边界的部分,做得好与坏通过横向比较,不达预期可以用脚投票。作为信息和能力上的弱势群体,投资人很难说真正了解一个企业,看错是经常的事情。所谓看准一家企业,然后重仓,赚个几倍,财务自由,这样的人,万里挑一。

好像有点说远了,回到宝丰这家企业。作为投资人,不需要知道煤化工的原理或者生产过程,我们只需要将这部分当成一个黑盒,入口是原料(煤),出口是产品(化工产品),然后基于入口分析成本逻辑,基于出口分析产品逻辑,黑盒部分是企业家的边界,我们只需要观察,他们是否能够持续通过技术改造提升入口到出口的转化效率,如果是,这就是一个优秀的企业。

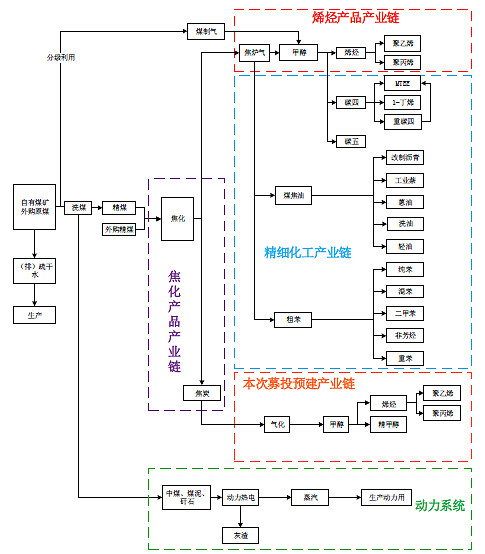

宝丰的业务其实非常简单,主要是三类。

这三类产品,从形态上来说,相对独立,但是从工艺上来说,存在千丝万缕的联系。

从上图,可以分析得出以下的结论:

1、宝丰的产品,都有一个共同的原料,就是煤。

2、焦炭的副产品,可以进行二次或者多次加工,焦炉气作为烯烃产品的原料,焦煤油和粗笨可以用来进一步的加工,提供精细化工产品。这是宝丰作为独立焦化企业的竞争优势所在。

我国焦化主要分为两类,钢铁厂自有焦化企业和独立焦化企业。另外,各地还存在一些煤炭企业投资建设的焦化厂。钢铁厂自有焦化企业与煤炭企业投资建设焦化厂一般受到各地环保容量限制,并且产业链延伸程度较低,炼焦副产品如煤焦油、焦炉煤气等深加工程度不高,导致资源利用率较低。

独立焦化企业向钢铁企业和其他冶炼企业销售焦炭产品,其竞争力主要体现在炼焦副产品的加工和焦炉气的综合循环利用。对于独立焦化企业来说,丰富的产品结构和较长的产业链是其竞争优势的根本所在。

3、焦炭可以直接气化形成甲醇,用来生产烯烃产品。因此企业可以评估,是焦炭直接出售,再购买甲醇生产烯烃,还是焦炭直接气化得甲醇生产烯烃,决策依据取决于两者市场的价格。

4、精细化工,本质上是焦化产业链的延申,最终体现的是焦化产品的竞争优势。虽然在报表中体现为收入和利润,但是在做投资分析的时候,可以不用考虑。

5、烯烃产品从工艺上来说,有两个大的分解步骤,前段是煤制甲醇,后段是甲醇合成烯烃。当前端产能不足的时候,那就需要外购甲醇。

基于上面的分析,进一步分析公司的成本逻辑。

首先,煤炭是主要原料。先说结论,未来煤炭价格不具有大涨的基础,大概率会持续维持在低位。

煤炭属于大宗商品。基于中国的控制程度以及稀缺程度,大宗商品可以分成三类:

1、中国稀缺,世界也稀缺,比如铜,中国无定价权

2、中国稀缺,世界不稀缺,比如铁矿石,中国无定价权

3、中国不稀缺,世界也不稀缺,价格取决于生产成本,国内有定价权

煤炭属于第三类,我国是煤炭非常丰富的国家,以前煤炭非常便宜。只是近几年来,由于环保和安全的压力,关了不少小煤矿,导致煤炭价格很坚挺。但是不管如何,由于火电是我国电网的主力,作为火电的成本项,煤炭不具备大涨的基础。

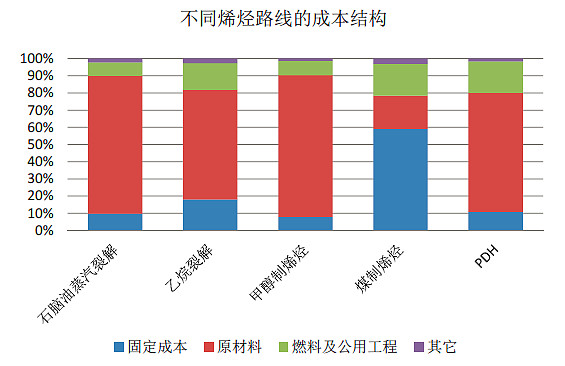

其次,煤化工的烯烃成本中,占大头的是固定成本,因此煤炭价格对最终产品成本的弹性相对较小。

根据上图,煤制烯烃成本构成中固定成本占比达到60%,原材料占比仅25%左右。煤制烯烃项目成本对原料价格变化相对不敏感,煤炭价格上涨对利润影响不显著。

最后,不管是煤炭还是甲醇,通过减少外购,提升自供的能力,可以大大缩减成本。

从上面的数据来看,自产煤炭的成本比外购每天的成本低200多,自产甲醇比外购甲醇便宜800。从这个方面,我们就知道,降低成本,首要是提升原料的自给率,因此就很容易理解,为什么公司谋求上马新的煤矿,上马前段的煤制甲醇产能。从公司的投资动向来看,就能判断公司的管理层,是否在努力聚焦于主业推动公司的发展。

再说说公司的产品逻辑。

首先是价格。由于有期货在,价格非常好跟踪。

从长远来看,有益于冶炼产品价格的上涨,其原材料的焦炭,会有所表现。

烯烃产品存在两个方面的竞争,一个是技术路线的竞争。煤制烯烃和油制烯烃的竞争,这两者成本的打平点是油价在45-50美元每桶,当油价高于45美元的时候,煤制烯烃具有明显竞争力。二是相同技术路线煤制烯烃企业之间的竞争。宝丰煤制烯烃生产成本相对于传统油头烯烃企业的相对成本优势转折点在布伦特原油30-35美金左右,具有明显的成本优势。当市场不景气,别人亏钱的时候,公司还能盈利,就是好公司。

其次是产品竞争力。

化工材料的本质是各个原子的组合,不同技术路线所得到的产品,只要在分子构造上没有区别,最终的产品属性,是没有任何差别的。这种属性决定了产品的竞争力,其实就是成本的竞争力。

最后,说一下宝丰的投资逻辑。

短期逻辑。首先,我认为受益于全球大放水,大宗商品价格会上涨,带动冶炼上游的焦炭价格上涨。由于石油价格的上涨,带来烯烃产品价格的上涨;其次,公司受益于产能的提升,烯烃产品的产能去年底翻了一倍,今年的营收会大幅增长,同时随着上半年前段甲醇生产线的投产,以及新煤矿的开采,成本继续降低;最后,公司服务于国家的能源安全战略,这个点,不管是短期,还是长期,都具有炒作的价值。

长期逻辑。公司产能在未来两年将大幅提升,几乎是再造多个宝丰。因此它不仅仅是一个周期股,而是一个周期成长股。另外,从国家战略需求看,发展煤化工是必然选择。“富煤、贫油、少气”的资源禀赋决定了我国以煤为主体的能源结构,油气保障能力较低。现代煤化工产业能够部分替代我国石油和天然气的消费量,促进石化行业原料多元化,为国家能源安全提供战略支撑,为石油安全提供应急保障。公司的投资相对容易得到地方的支持,特别是关系到地方政府领导人乌纱帽的煤矿开采方面。

当然,任何企业都是有风险的。上面所说的优势,当条件反转后,就会成为劣势。另外,比较不解的地方是,企业的老板,在33岁的时候,能投资300亿的项目,如此年轻,如此大的投资额,让我不得不怀疑其背后强大的背景。但是遗憾的是,我Google搜了他们夫妻两个的资料,没有获得太多有价值的信息。不过某种方面也是好事,不是吗?

@伯言2020 行文比较仓促,随便看看,😄