对于所有的投资者来说,投资其实都是一项很长期的事业。只要资金还在那就是一个持续的过程。在整个投资的过程中,伴随着大盘的波动,我们有买有卖,有做对的时候也会有做错的时候,这都是肯定的。投资就像一路打怪升级,牛市里我们就像遇到了好打、金币掉落还多的小怪,熊市里就像遇到恶龙,费半天劲打跑了也不赚钱,但是扭头一看还是打败了一大票人。但不管怎么样,游戏的目标都是升级,每一次打怪都是一次历练,及时总结复盘能帮助我们增加盔甲的坚韧度,以及武器的锋利程度,养精蓄锐迎接下一次战斗。下文就跟大家聊聊这轮牛熊交替的一些经验与体会。

1、打怪路上,不要有喜好

投资中其实一个比较大的忌讳是有自己的单一喜好,比如我就只喜欢行业A或者股票A,我就爱买它,并且坚信不疑,有这种想法的是一定会栽跟头的。这是因为喜好会蒙蔽双眼,无法对市场当下有客观的认知,而且如果在单一股票或者行业上吃过甜头,就会更加倾向于越涨越加仓,这样做是非常危险的。

拿白酒指数举例,这一定是2021年以前最靓的崽,投资体验感极好,但是事实证明,A股市场是不会有常胜将军的,持有单一股票或者行业就可以躺赢的局面已经成为历史。投资不需要有偏好,投资需要的是客观冷静地分析市场,把所有的行业摆在同一起跑线来看待。不能抱有类似“白酒行业就是好,买一定能赚钱”、“煤炭这都是旧能源了,行业一眼看到头能有啥机会”这样的想法,否则就会大意,忽略到之前白酒涨是因为经济在上行、消费在扩张,而且当时也没有碳中和政策出台的这些细节。对行业的分析应该全面,充分考虑宏观环境以及资金流向、盘面情况,这样才能获得隐藏奖励,直接buff加身。

2、守好自己的钱袋

打怪路上守好自己的钱袋也非常重要,资金是这场打怪游戏的入场券,资金没了,也就没有投资什么事了,只要资金还在,就还有得玩。在游戏中,有两种陷阱容易拐跑钱袋。

一种就很像P2P陷阱,最开始投资的时候大家都非常谨慎,只敢在平台上投入很少的一部分钱,后续发现收益率很高,就慢慢地越投越多,结果突然有天P2P平台直接携款跑路了,这亏损就是巨大的。这映射到投资上其实就是越涨越加仓,这是最容易亏钱的投资方法。在实际投资中,最开始应该确定好自己投资的比例上限,不要逢高加仓。否则,在资金累计金额较大时遇上投资标的冲高回落,就算跌幅与前期上涨幅度一样,实际亏损金额也比之前赚的钱要多,整体还是亏损的。

还有一种就是赌场陷阱,想一把all in然后逆风翻盘,这种心态往往出现在前期浮亏了一些的投资者身上,也是投资中的一大忌讳。这里需要再次强调,投资是一个长期的事业,长期的前提就是还在游戏中,还有资金。不同的市场环境中同样的投资模型或者策略胜率是不一样的,在市场好的时候很多策略的胜率能达到80%以上,因为市场基本是普涨,很容易拿到收益。但市场惨淡的时候胜率能到60%的策略就已经很优秀了,这时候赚钱确实是不容易的,所以在市场不太好的时候all in是一件风险非常大的事情,很多反弹反而是诱多。所以在市场不太好的时候,分散投资非常重要,切忌试图通过押宝一个行业或者单票回血的行为。

3、时刻保持谨慎

投资者的投资习惯是会受到入市时点市场环境的影响的。好比两个人都在打怪,小张上来遇到的第一个就是个小怪,很容易就打败了还拿了不少钱,那么他自然会觉得这个游戏很简单,后面遇到更强大的敌人就很容易轻敌,可能会输的很惨;小周上来遇到的第一个就是个硬家伙,那么他在后续的战斗中就会倾向于更加谨慎,采取保守战术。

这两种战斗方式我们不做评判好坏,但是拉长来看,谨慎总是没错的,亏得少就算后面涨得少,但总体也还是更优的。比如先跌30%再涨50%净值是1.05,但是先跌10%再涨30%净值可是1.17,保持谨慎控制仓位才能够长期胜出。

以上便是最近的投资经验总结,那么当下时点投资什么样的品种能帮助我们避雷,顺利打怪升级呢,我们推荐中证红利指数。

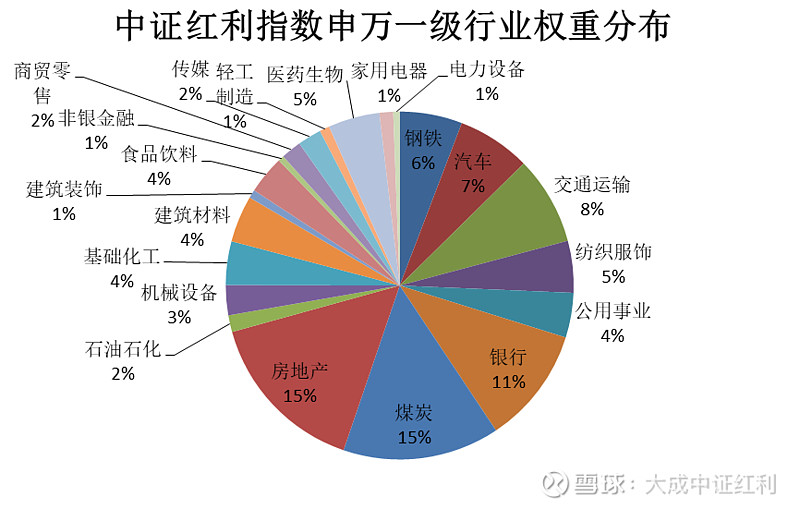

首先中证红利指数的行业及个股分布非常分散,100只成分股里权重最大的股票权重也就不到3.2%,行业分布也比较分散,可以避免集中投资押宝的风险。

数据来源:Wind,截至2022年4月12日。

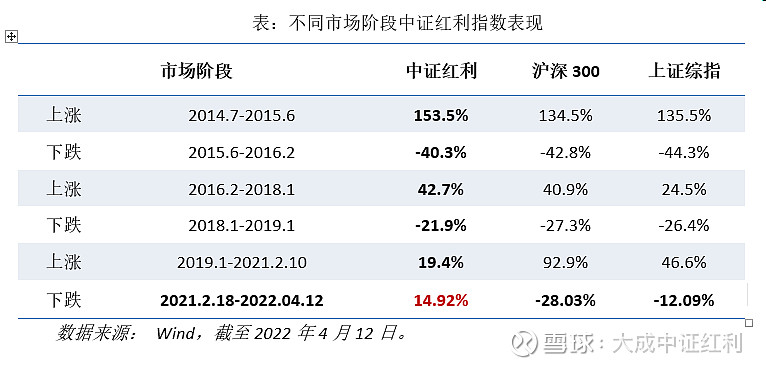

其次中证红利指数的选股标准是高分红的股票,这个选股标准是非常谨慎的,选出来的股票都是估值合理、高分红、经营稳定的个股,指数虽然弹性比较欠缺,但是在市场不太好的时候很扛跌,长期下来收益表现也很不错,投资体验感更好,更能拿得住。

根据目前防疫形势跟经济环境来看,全年的主线仍将聚焦于稳增长,中证红利指数也或将持续受益。当前,跟踪中证红利指数的产品包括$大成中证红利指数A(F090010)$ 以及$大成中证红利指数C(F007801)$ ,投资者可根据投资需求选取相关份额,祝君投资顺利,让我们一起加油打怪。

风险提示:以上数据及信息均来源于公开资料,本文内容仅供参考,不构成任何投资建议。基金投资有风险,投资需谨慎。基金的过往业绩及其净值高低并不预示其未来业绩表现,指数的历史业绩不代表基金的未来表现。投资者应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。