——从“确定性”到“确定性”,核心资产后市的投资机会分析

印度市场有Sensex30指数、Nifty50指数,法国市场有CAC40指数,德国市场有DAX30指数,越南市场有VN30指数,这些指数长期都表现不错,并逐渐被视为这些市场的代表性指数。

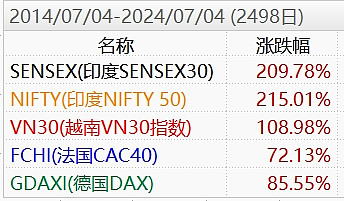

下表是上述指数近十年表现情况(2014-7-4至2024-7-4)。

这些指数表现好的原因多种多样,但我认为有一个因素很重要——它们的成分股不超过50个,或者说,数量不在多而在精!

事实上,投资指数时,即使是国家小一些或者市场小一些,如果能选出几十个还不错的公司,构建成指数,就有可能表现不错。

比如下图是有50个成分股的俄罗斯RTS指数对比沪深300,2002年至今表现甚至比沪深300还好些。(2002-1-3至2024-6-28)。

A股也有一些代表性指数,比如上证指数、中证800、沪深300、中证A50、创业板指、科创板50等宽基指数。这其中,我个人认为后面4个代表性强一些。

其中中证A50在发布后,我个人认为应该是目前A股很有代表性的指数。其特点就是数量不多,精挑细选。

一、为什么中证A50的代表性更强

目前A股发展尚未成熟,定价有效性还有待提高。当前许多股票存在定价不合理,有些偏贵、有些便宜。

这种情况下,采用市值(股价*股本数)选股的宽基指数自然可能也会有些不合理——选到了一些也许不该选的成分股,错过了一些该选的——指数很难有好的表现。

而中证A50的编制规则更加“聪明”——在中证三级行业的龙头股中,选取市值最大的50只股票。经过这样一番精选后,效果得到了明显改善。

下图为中证A50对比沪深300和上证指数,可以看到,每一层“精选”,收益都有所优化。(2014-12-31至2024-6-28)

对比富时中国A50、MSCI中国A50互联互通、国证A50、上证50等类似指数。中证A50也表现更佳。

Ps:有人会说,标普500有500个成分股,表现也很不错啊?这不一样,美股是全球最大市场,市值超过50万亿美元。事实上美股近几年的上涨主要也是由“七巨头”等少数公司驱动的。更加精挑细选的MSCI美国50指数近10年也表现更好。

关联阅读:全新的美股投资利器——美国50ETF,比标普500更好吗?

二、核心资产调整充分,中证A50性价比凸显

除了具有很强的代表性,中证A50也体现出一定的核心资产特征,成份股皆为中国各行各业的龙头公司,具有盈利能力强、质地好、竞争优势强的特点。大部分公司10年后、甚至20年后都还会存在,并依旧保持不错的盈利水平。

下表列举了中证A50的前十大成分股,都是各行各业的龙头股。(数据来源:中证官网)

相信大家也看到了,中证A50虽然很有代表性,但是在近几年的行情中却持续回调。这是因为核心资产在2019-2020年的行情中过度演绎,2021年以来就持续回调,还前几年“欠的账”。

不过时至今日,我认为这种调整已经非常充分了,甚至过头了。自2021年2月10日核心资产行情结束至今,中证A50调整时间持续3年多,跌幅-40.47%,最大回撤达到-48.33%。(2014-12-31至2024-6-28)

对于优质资产来说,这个调整时长和幅度已经算比较充分了,目前的估值已经很有性价比了。截至2024-6-28,中证A50的PE为16,PB为1.92,股息率3.2%。

三、展望后市:从“确定性”到“确定性”

近几年,市场主要是在演绎红利风格,红利风格的主要特征就是“确定性”强。因为股息率是实实在在的,以中证红利为例,当前(6-28)的股息率为5.75%,意味着持有一年大致可以获得5.75%左右的股息回报。

核心资产其实也有确定性,其确定性来源于龙头公司持续的成长性和稳定的盈利能力,也可以理解为——未来具备很强的持续分红的能力。

两种确定性孰优孰劣,很难下定论。表面上看,核心资产的确定性好像不如红利风格,久期更长一些,要等企业慢慢成长才能逐渐兑现。

但如果结合估值和成长性去做判断,我认为目前核心资产的性价比更高。

市场这几年之所以追求红利的确定性,一是因为美联储持续加息,在加息周期一般短久期的资产表现更好;二是宏观经济存在不确定性,经济增长率持续下行;三是“低利率”+“资产荒”背景下,红利资产“类债”属性受资金青睐。四是前几年成长风格估值偏高也反向促使资金流向红利风格。

展望未来,我认为时间是站在核心资产这边的。宏观的不确定性、低利率和资产荒等因素还是会保持不变,但有一些因素则会发生改变:

经济大概率会缓慢复苏;随着美国大选结束,宏观形势会逐渐明朗;美联储下半年可能开启降息周期,这些因素都会对核心资产形成利好,顶多是时间晚一些。

因此我认为市场会在追求确定性的前提下,选股的审美发生一些变化,市场风险偏好会回升一些,久期会拉长一些,可能会更利好核心资产。

四、其他值得关注的宽基指数

长期来看,随着A股市场有效性也逐渐增加,定价不充分的问题也会逐渐消失,宽基指数的投资价值也有望进一步提升。除了中证A50,沪深300、创业板指、科创板50等宽基指数也值得关注。

全面注册制改革落地以来,多层次资本市场体系更加清晰。沪深300由沪深市场中规模大、流动性好的300只股票组成,突出大盘蓝筹特色。

创业板的成长风格凸显,重点支持战略性新兴产业、高新技术企业发展;创业板指由创业板中市值大、流动性好的100只股票组成。

科创板则坚守“硬科技”定位,专注于信息技术、高端装备、生物医药、新材料、新能源以及节能环保六大战略性新兴产业,科创板50由科创板中市值大、流动性好的50只股票组成。

这些指数在不同的层面,都会形成一定的代表性,并满足不同投资者的投资需求。

目前,市场上有中证A50ETF易方达(563080)、沪深300ETF易方达(510310)、创业板ETF(159915)、科创板50ETF(588080)等基金分别跟踪上述指数,感兴趣的投资者可以关注。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。

关联阅读:

$中证A50ETF易方达(SH563080)$ $沪深300ETF易方达(SH510310)$ $创业板ETF(SZ159915)$