作者 | 郑理

编辑 | 高远山

来源 | 独角金融

近日又有券商资管业务“吃下”罚单,这次是中国银河证券股份有限公司(上市名称为“中国银河”,601881.SH,也称“银河证券”)旗下资管机构银河金汇证券资产管理有限公司(下称“银河金汇”)被“点名”。

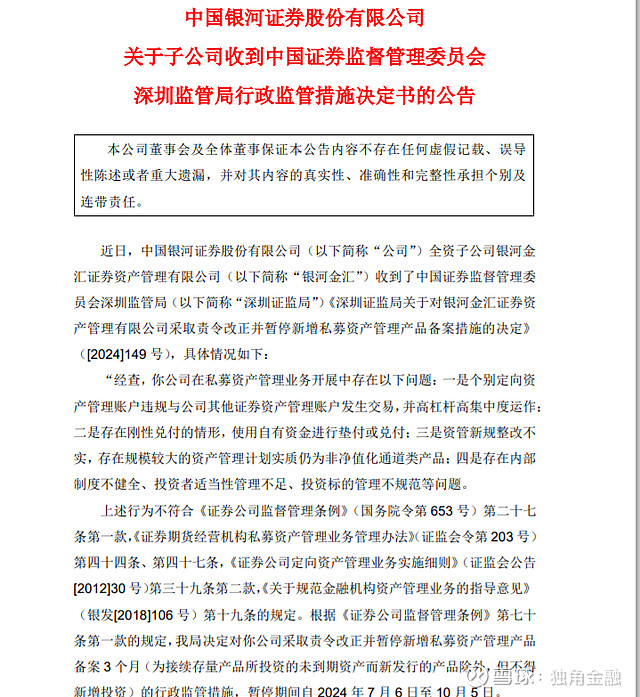

近日,深圳证监局披露了对银河金汇采取责令改正,并暂停新增私募资产管理产品备案3个月。该业务主要涉及4项违规,两名相关责任人也被监管约谈。银河证券回应称,该业务对公司合并收入和利润影响较小。

在“两强两严”的监管背景下,8万亿券商资管迎来强监管。独角金融梳理发现,今年至今,至少8家券商资管业务收到罚单。

1

资管业务惹“麻烦”,

投资标的管理不规范、存在刚性兑付

银河金汇在开展私募资管业务中主要存在4方面问题,一是个别定向资管账户违规与公司其他证券资产管理账户发生交易,并高杠杆高集中度运作;二是存在刚性兑付的情形,使用自有资金进行垫付或兑付;三是资管新规整改不实,存在规模较大的资产管理计划实质仍为非净值化通道类产品;四是存在内部制度不健全、投资者适当性管理不足、投资标的管理不规范等问题。

基于上述问题,深圳证监局对银河金汇暂停新增私募资产管理产品备案3个月的监管措施,暂停期间自7月6日开始,10月5日结束。

银河证券对此次处罚可能造成的影响回应称,上述事项对公司合并收入和利润的影响较小,不会影响公司正常经营活动。银河金汇将深刻反思,汲取教训,坚决按照监管部门要求进行全面、深入的整改。

时任分管私募资管业务的高管和投资经理也被采取行政监管措施。

魏琦作为银河金汇时任分管私募资管业务的高管,对公司多项违规问题负有领导责任;投资经理赵启越对定向资管计划的违规问题负有直接责任。深圳证监局决定对2人采取监管谈话措施。

值得一提的是,2023年3月,时任银河金汇董事长、总经理职位的郭卿卸任,杜鹏飞和魏琦分别接任董事长和代行总经理职务。不过,魏琦在该管理岗位上仅5个月时间就离职。

不仅资管业务被罚,早前,银河证券的资管业务还与两家公募机构存在纠纷。

早在2017年6月份,银河证券和太平基金管理有限公司(下称“太平基金”)做了4笔回购交易,回购金额约1.45亿,但在协议到期后未进行还款。2018年1月,太平基金向上海国际经济贸易仲裁委员会提请仲裁,将银河金汇认定为交易对手方,要求偿还4笔协议回购交易融资款。

与太平基金进行债券质押式协议回购交易的资管产品——“银河汇达易禾109号定向资产管理计划”,该产品为公司经纪客户,公司为该产品提供交易指令申报服务。后来,太平基金因无法就违约处置方案与产品委托人协商达成一致,最终被太平基金提请仲裁。

还有一家基金公司也牵涉到上述资管计划的纠纷中,两起仲裁案高度相似。

2017年6月28日,以浦银安盛为逆回购交易商,银河证券为正回购交易商在上交所系统中通过申报、系统确认以及生成成交数据,形成一笔债券质押式协议回购交易,该交易借款金额为4275万元,约定还款日为2017年7月12日,约定到期利息为8.53万元。但在在交易到期时出现了未还款情况。

2018年5月16日,浦银安盛基金向仲裁委员会提交仲裁申请,请求银河证券偿还融资款及融资利息等。仲裁委员会受理了仲裁案件。与浦银安盛进行债券质押式协议回购交易的交易对手方和与太平基金进行债券质押式协议回购交易的交易对手方相同,即,银河金汇定向资产管理产品--“银河汇达易禾109号定向资产管理计划”。

从两起案件已公布的法院裁定内容来看,两家基金公司提供的交易所交易数据显示正回购交易商为银河证券,与这两家基金公司进行交易的是银河金汇的定向资管产品“银河汇达易禾109号定向资产管理计划”,而该计划的实际交易操作方为易禾水星,银河金汇主要提供通道。

如今,距离上述所涉及的债券质押式协议回购纠纷已经过去6、7年之久,目前仍未有最终的处置方案。

《中国基金报》此前曾援引知情人士介绍,这两笔交易均在上交所平台交易,而上交所平台对交易方有准入要求,交易方一般仅为持牌金融机构及其发行的产品,因此太平基金交易真正的资金融入方私募机构易禾水星没有进入平台交易的资质,他们只能通过银河证券提供的通道在平台中进行交易。

图源:罐头图库

2

新董事长20年资管从业经验,

能否助力“新东家”补齐短板?

2014年4月成立的银河金汇地处深圳前海,业务范围以证券资产业务为主,注册资本10亿元,法人代表吴剑飞。截至2023年末,银河金汇总资产为17.13亿元,净资产为13.92亿元,营业收入4.39亿元,净利润0.42亿元。

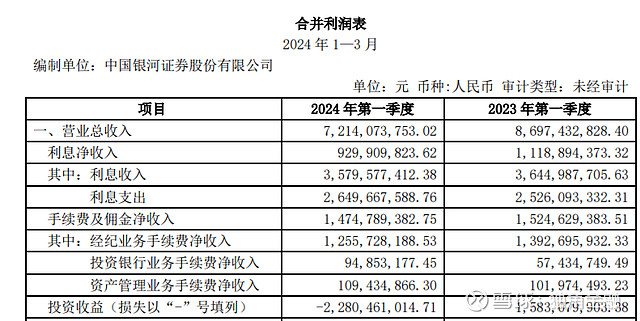

资管业务在银河证券的营收比重占比较小。截至一季度末,银河证券营业收入72.14亿元,资管业务手续费净收入1.09亿元,占比仅1.51%。

自2018年4月资管新规落地后,资管行业面临格局重塑,无论是银行理财、信托还是券商资管,都面临着回归业务本源、发力主动管理的要求。对于银河金汇来说也不例外。

截至2023年末,银河金汇存续管理产品260只,总受托规模接近千亿,为945.66亿元。其中集合资管产品数量100只,受托规模407.16亿元,较2022年末下降35亿元;单一资管产品数量较2022年下降8只,为155只,该类产品受托规模521.57亿元,同比下降22.4%;专项资管产品数量两年未变,均为5只,但受托规模16.93亿元,同比下降52.81%。

申万宏源2023年12月研报曾指出,银河证券营业收入、净利润、总资产、净资产等多项指标分别长期位于行业前十之列,2022年营业收入排进行业前五;近三年ROE跻身行业前5,盈利能力稳步上升。

广发证券1月研报曾指出,银河金汇单一集合规模不断压缩,带动整体资产规模下降。公司单一资管规模从2017年2896亿元下降至2023二季度末的632亿元,大集合公募化改造基本完成。

此外,方正证券此前研报还提到,银河证券是目前十大券商中唯一无控股公募牌照的券商。

2月份,银河金汇迎来了新任董事长吴剑飞。根据公开资料,吴剑飞于2023年11月加入银河金汇。此前,吴剑飞就已经担任银河金汇的党总支书记、执行委员会主任。执行委员会是由公司的执行董事和非董事的高级经理人员组成的执行董事会决议、负责公司日常经营决策与运营管理的机构。

吴剑飞可以称得上是一名“公募老将”,任职银河金汇之前,吴剑飞已经有20年基金和资管履历——历任泰达宏利基金经理,建信基金首任基金经理、投资部副总监,平安资管股票投资部总经理,民生加银基金副总经理(主管投研)、总经理兼公司投资决策委员会主席,同时担任民生加银景气行业基金经理。

据Wind资料,吴剑飞历任宏利稳定、建信恒久价值、民生加银红利回报、民生加银景气行业A基金经理,任职回报分别为1.18%、194.57%、-2.8%、104.09%。吴剑飞在民生加银任职期间,是少数亲自管理基金的公募基金总经理。

吴剑飞2018年下半年加入安邦资产(大家资产前身),当时安邦资产正处于被接管时期,2019年2月吴剑飞获批出任安邦资产总经理。据《证券时报》旗下新媒体“券商中国”报道,在吴剑飞的主导下,大家资产2020年开始拓展第三方业务,该业务到目前接近3000亿元规模。在大家资产任职五年,2023年7月吴剑飞辞任总经理。

财经评论员郭施亮认为,作为20多年资管老将吴剑飞上任后,可能会对银河金汇进行全方位的改革,为公司发展打造良好的基础,当公司的内部治理、人员架构、渠道建设得到完善后,可以提升企业执行效率,增强竞争力,各个环节的管理效率提升有利于公司长期发展。

凭借着在资管业务领域的深厚积淀,吴剑飞如何助银河金汇的资管规模及质量的持续提升?值得关注。

3

年内8家券商资管业务被罚

以往处罚并不常见的券商资管业务,今年以来已经有8家收到10张罚单。除了被罚的银河金汇,被罚的券商或资管子公司还包括国信证券、国金资管、中金公司、华泰资管、海通资管、开源证券、华林证券。涉及纾困产品管理不足、违规提供通道服务、未能有效防范发行人通过资产管理计划认购其发行的债券等问题。

图源:罐头图库

就在银河金汇收到罚单的同一天,国信证券也同样因这一问题产品暂停备案3个月。

5月21日,宁波证监局公布的一则警示函显示,展业刚满一年的国金资管,因未及时配合做好信息披露而收到监管罚单。

国金证券“吃”到罚单的主要原因是,爱柯迪股东“国金证券领爱私享1号单一资管计划”作为爱柯迪持股5%以上股东的一致行动人,于2023年7月24日至7月26日通过证券交易所集中竞价交易方式减持爱柯迪股份316.91万股,占爱柯迪当时总股本的0.35%。

由于“国金证券领爱私享1号单一资管计划”未在首次卖出的15个交易日前向证券交易所报告并预先披露减持计划,违反了相关规定。国金证券作为“国金证券领爱私享1号单一资管计划”的管理人,未及时配合做好相关信息披露,对相关违规行为负有责任。

5月17日,上海证监局披露三张券商资管罚单,包括海通资管、华泰资管及分管相关业务的高管朱前被采取出具警示函措施。

海通资管在开展业务过程中存在两大问题,包括:支持民营企业发展资产管理计划投向纾困用途的资金未达到规定比例,纾困资管计划违规收取管理费,反映出公司经营不够谨慎勤勉,未能有效遵循诚实信用原则;纾困资管计划管理不足,投资不审慎,未能有效防范和控制风险。上海证监局对海通资管采取出具警示函的行政监管措施。

1月份,西藏证监局对华林证券采取责令改正并暂停新增私募资管备案6个月的监管措施,处罚的产品类型为:接续存量产品所投资的未到期资产而新发行的产品除外,但不得新增投资。

中国证券业协会数据显示,截至2023年底,145家证券公司受托管理资金总额8.83万亿元。

“2024年一季度,券商资管业务持续分化。”国信证券分析师孔祥对《21世纪经济报道》表示,2018年颁布资管新规以来,促进了券商资管业务去杠杆、 去通道,积极加强主动管理。在去通道和净值化的结构性转型过程中,预计资管业务总规模将有持续下降的压力,但主动管理规模占比将增加,平均费率将有所提升。

东吴证券分析师胡翔认为,当前监管部门定调“两强两严”工作重点,明确证券公司应当“把功能性放在首要位置,坚持以客户为中心,正确处理好功能性和盈利性关系”,预计后续消除监管死角、校正行业机构定位、凸显行业机构功能性将成为监管层的阶段性工作重点。

你对监管对券商资管业务重拳出击怎么看?被罚后券商会不会长记性?评论区聊聊吧。