央妈与干妈

1/6、美国债成了中国股的定价锚?

最近关心美国金融货币政策的人多了起来,比如十年期美债,很多不知道什么是LPR的人,都开始关心起来,很多人都知道了,十年期美债上升,股价就下跌。

半年前可不是这样,我在去年9月13日的文章《海天涨到100倍PE,仅仅是抱团炒作吗?》,阐述了十年期国债收益率与市场偏好的关系,当时好多人说看不懂:

从上面的变动中,我们可以得出,确定性品种(即白马股)的股价由三个因素决定:

1、资金成本:成本越低,合理买入价越高;

2、十年期国债收益率:收益率越低,合理买入价(即合理估值)越高;

3、高确定性品种的风险溢价补偿:对后市越看淡,风险溢价补偿要求越低,合理买入价越高。

正是这个关系,导致了从去年三月到今年春节前的那一段“白马变疯牛”的“抱团”行情。

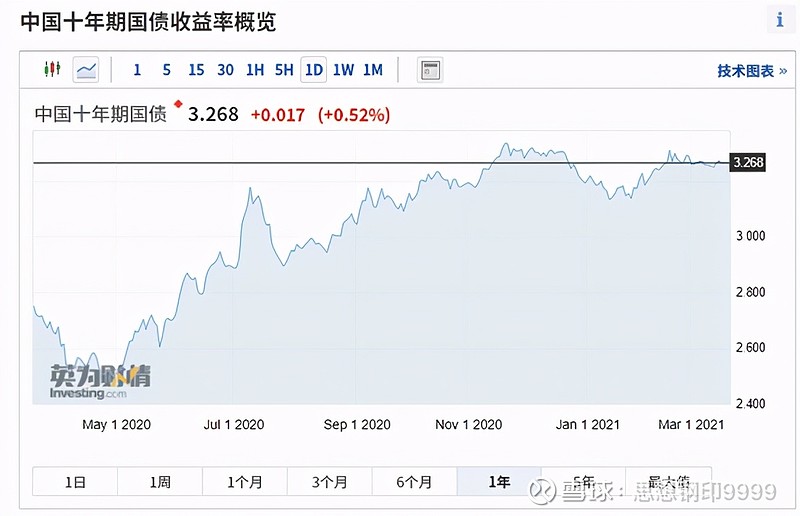

只是当时的文章用的是中国的十年期国债,因为我觉得美债虽然看得人多,但跟A股的大部分资金成本没半毛钱关系,但实际上,那篇文章发了后近半年,中国的十年期国债变化不大,都是3.2%附近振荡,而近期更是波澜不惊,无法解释节前的暴涨和节后一个月的暴跌行情。

相对而言,美债近期的飚升更能解释。但问题是,美债的上升趋势从去年8月就开始了,11月突破新高,1月初也有一段飚升突破1%,为什么近半年对市场根本没有什么影响呢?

而且还有一个问题,如果美国的十年期国债真的是全球资金的成本,直接影响全球资产的定价,为什么我们是第一次感受到呢?

有人说A股以前是一个封闭的市场,现在外资来了,当然跟美债的关系就大了,可打脸的是,就近一周的短期走势看,反而是A股、港股比美股对美债利率更敏感,难道说明A股、港股比美股更国际化?

经典的资产定价理论中,代表资金价格的利率与资产价格的关系,其正确性不容质疑,但这种关系的传导却并不那么直接,这对于我们理解近期行情非常重要。

2/6、贷款利率是投资者的直接成本

十年期国债是资金发放和收回的最大源头,但那是政府与金融机构之间的交易,是金融机构拿到资金的成本,相当于资金的“批发价”,跟一般投资者的资金成本没有直接关系。

大金融机构向一般居民和企业提供或收购的资金,即存款利率和贷款利率,相当于资金的“零售价”,才是一般投资者的实际成本,影响他们的买卖决策。

先看贷款利率。

我国严禁用于实体经济的信贷资金违规流入股市,但实际上,由于资金流向的复杂性,以合法的形式直接进入股市的也不少。

比如大部分人都有房贷,如果你有钱不提前还房贷,而用于炒股,本质上就是信贷资金进入股市,房贷利率就是你的资金成本——如果明知干不过房贷利率,你还炒个毛线股?

比如券商的融资融券业务,比如企业长期保持一定的贷款余额并有相当的闲置资金用于委托理财。

贷款利率就是这一类资金的直接成本,但直接成本的差异很大,融资融券是6~8%,房贷是5~6%,公积金是3%,企业贷款差异就更大了,小微企业的8%,到海外贷款的1%,都有。

但这一类资金毕竟是少数,大部分资金,包括股民、各种公募私募的基金持有人、社保,很多都是无贷款(或者资金余额大于贷款余额)的自有资金,这些资金的成本为零。

那是不是说这些资金就没有成本,就可以不受利率影响呢?非也,资金即使直接成本为零,也会有机会成本。

3/6、理财产品利率是投资者的机会成本

成本,实际上有两个,一个是会计学意义上的会计成本,即前面说的贷款利率,另一个是经济学意义上的机会成本,最高的存款利率,目前是指各种无风险(或者近似于无风险)的理财产品的利率,就是机会成本。

什么是机会成本呢?举个例子,某人现在有100万可投资,他还背负5.5%利率的按揭贷款100万,他是把钱用于结清房贷,还是拿去炒股呢?

如果他不愿意投入有一定风险的股票、基金,那么最好的方法就是还房款,因为100万资金现在能找到的无风险投资品种,是部分小银行发的理财产品,最高就只是4.5%多一点,相比5.5%的按揭贷款利率,肯定是亏的。

4.5%就是100万资金的无风险收益,而无风险收益就是资金的机会成本(由于我国的存款利率被管制,价格是扭曲的,贷款和理财产品的利率才是市场化的真正资金价格)。

机会成本在经济学上的定义是这样的:你做任何事都要耗用资源,而这些资源可以做的事又很多,你选择了一个A方向,就是放弃了其他所有的方向,那么这些方向中,你收益最大的一个B方向,就是你做A方向的机会成本。

关于机会成本的更多解读,请见我去年6月份的文章《买股票的成本,你也许从来就没有算对过……》。

无风险收益就是大部分人都能拿走的收益,所以通常被视为资金的机会成本。股民如果想把这笔钱拿去炒股,那么你的预期收益一定是高于无风险收益的,而超过的这一部分,即为“风险溢价”。

如果你投资的预期收益是6%,超过无风险利率的部分即为1.5%,你就可以找一些略有风险的高确定性品种,这一部分收益就是对风险的补偿,经济学上视为风险的定价。

所有的资金都受无风险利率的影响,但只有少数资金受资金成本(即贷款利率)的影响,因此,无风险利率对资产的定价比贷款利率敏感的多。

如果接下来,银行理财利率上升到了5%,那么所有投资品种的风险溢价补偿就下降了0.5%,这种情况下,从资金的角度观察,必然导致一部分资金转移到无风险品种上,从股价的角度观察,必然导致所有股票的合理估值下降。

2010年以后,普通居民开始大规模接受银行理财产品,银行扩大信贷规模也是通过表外资产绕过监管,市场上又有房地产这种对贷款极度渴望的产业,三个因素叠加,导致市场的无风险利率一路上行,这些投资品种实际上并不是无风险,只是刚性兑付的传统将其扭曲为无风险资产。

到最高的时候,大资金的信托收益可以到8~10%,这种极高的无风险收益的环境下,股市完全没有吸引力,白马股的合理估值自然一路向下,2014~2015的牛市,完全是风险偏好溢价的上升,所以垃圾股横行,白马股被抛弃。

而2018年以来的去杠杆、打破刚兑,导致无风险收益从8%下行至去年6月份最低的3%的水平,结果是市场合理估值上升,特别是白马股的合理估值上升,这才是2019年以来的白马股行情的资金基础。

在微观上,则体现为居民将资金从收益日趋下降的理财产品中转移到公募基金上,流向股市,而公募基金的白马偏好又导致了抱团现象。

说到这儿,可以先总结一下十年期国债与股价的关系,央行通过国债等公开市场的操作,其利率成为金融机构的资金的“批发价”,这个基础上产生了贷款利率这个资金的“零售价”,继而形成了银行理财产品的利率。

对于投资者而言,这两个利率就成为投资的实际成本和机会成本,两者叠加影响了预期收益,最终影响了股票的合理估值。

这就是十年期国债与股价之间的关系。

但这里说的十年期国债都是中国的十年期国债,事实上,央行的货币工具很多,十年期国债的利率并不是一个特别有代表性的数据,导致以前我们基本不看,更不用说是美国的十年期国债。

这次十年期美债跳出来抢戏,还有更复杂的原因。

4/6、十年期美债上升的原因

十年期美债,号称全球利率之母,其他利率都在这些基础上叠加时间的因素、风险的因素,所以才有美债利率是全球资金的机会成本的说法——但有一个国家例外,就是中国。

由于中国金融体系相对封闭,美债与国内资金的成本没有什么关系,这也是大家以前看基准利率、看央妈逆回购、看MLF、看社融数据,但没人看美债的原因。

当然,这种封闭从2016年开始随着外资的不断流入而逐渐改变。外资主要持有的品种是高确定性的大白马,导致这类品种持有的部分资金的机会成本变成了十年期美债,十年期美债从2018年10月见顶回落,滞后两个月,刚好是A股的白马类资金估值开始见底回升。

不过,美债20年7月就见底了,所以它解释不了A股春节前的那一波行情,那一波行情完全是国内资金加速流入公募基金引发的上涨,外资总体上流入很少。而春节后的暴跌也主要是公募基金调仓导致,外资的流出并不明显。

总之,这一次暴跌并非是美债利率上升造成。当然,并不是说完全没有关系,而是不能简单地划上因果关系,还是要回到美债利率的本质上。

事实上,美债利率并非国债持有人收到的利息,而是债券的市场交易价格,所以这个利率实际反应的是对未来市场的预期。

真正反映当时的资金实际成本的是3个月短期国债,它近期不但没有上升,反而坠落无底深渊,仅有0.01%,基本就是零利率。

这也很好理解,1.9万亿美元救助正在发放,市场最不缺的就是钱,当然一路走低。

十年期美债与短期国债的差,被称为“期限溢价”,是一个重要的市场信号,这实际上是国债的长期持有者所要求的额外风险补偿,“期限溢价”越高,说明投资者风险偏好越低。

高“期限溢价”下的十年期国债则代表一个悲剧的预期:巨量的资金注入市场,一旦经济恢复,将爆发几十年来最严重的大通胀,改变从1980年代以来不断下降的利率环境。

当然,不管是各种资金成本,还是“期限溢价”代表的预期,都只代表海外市场,中国无论是金融市场的封闭性,还是疫情造成的影响,抑或者是流动性环境,都完全不同,十年期美债顶多影响一些外资持股比例较高的白马,为什么能影响到整个市场呢?

5/6、预期的自我实现

从十年期国债代表的基础利率到反应投资者机会成本的无风险收益,再到影响股价的估值,是一个复杂的传导过程,而且市场上还存在各种更显性的影响股价的因素,比如微观的企业盈利状况、外部事件的冲击,等等,理论上,应该不会那么直接表现出来。

但有了人的因素后,就未必了。

自然科学的条件与结果之间存在直接、唯一的关系,氧和氢在一定条件下形成水,与观察者的利益无关;但社会科学中的条件与结果之间,“人”作为观察者、却是利益攸关者,可能直接改变观察结果。

虽然金融学理论已经证明了,十年期国债代表的基础利率与无风险利率的关系,又证明了无风险利率与股票合理估值的关系,但当这个市场的大部分参与者都是没有金融学基础知识的散户,或者不关心两者关系的游资时,利率与估值会自然呈现它们应有的关系——利率因素会慢慢地传导到这个市场上,而且,没有其他因素对冲时,影响就大,有其他因素对冲时,影响就小。

但那些熟悉金融理论的机构投资者们,看到美债利率上升,并不会等到利率因素慢慢传导到市场,也不会去判断是否有其他因素对冲,而是直接对现状进行反应——卖出。

当这个市场的主导力量变成这一类机构投资者时,美债利率与市场的关系就变成了直接的因果关系,市场就真的下跌,验证了这个担心。

这就是心理学上的“预期自我实现”,当民众担心物价上涨而抢购囤货时,物价就真的上涨了;当储户担心银行倒闭而排队提前取款时,银行真的因为挤兑而倒闭了;两国的政府和民众因为都怀疑对方要对本国动手而陈兵边境,又没有沟通机制,一不小心就会真的引发战争。

节后的下跌,是诸多因素积累下来的结果,但最明显的变量就是一个——春节期间十年期美债利率上升,于是接下来,只要美债利率上升,就会引发投资者的“预期自我实现”。

那么,“预期自我实现”会这么自我强化下去吗?

6/6、央妈、干妈与不可能三角形

整个市场的合理估值取决于两个因素,一个是无风险收益,另一个是风险偏好溢价。

事实上,正如前面说的,十年期美债利率代表的是预期,真正上升的不是资金成本,而是“期限溢价”,代表市场风险偏好降低。资金成本就算传导到A股,也是几个月后的事,但风险偏好却是“环球同时凉热”,一瞬间就传导到了A股,是节后下跌的重要原因。

以抱团股为代表的外资影响的个股,一定程度上受到无风险收益所代表的机会成本的影响,而大部分外资影响很小的个股,受到的是“风险偏好溢价”的影响,是对全球通胀传导到国内的预期。

“预期自我实现”影响的都是短期趋势,既然国内的无风险收益,即各种理财产品利率基本保持稳定,大部分公司的估值并没有发生变化,这种偏离基本面的预期会回归基本面,心理学称之为“脱敏”,就好像居民囤货后,发现没有涨价,开始消耗囤货,导致名义上的需求量降低,而使物价回归正常水平。

我个人认为,随着真正影响市场估值水平的事件的影响力显现,A股将会与美债利率“脱敏”。

不过,我更感兴趣的是一个重要的现象:在A股开放的大趋势下,随着外资持股比例的提高,以前各种跟我们没什么关系的事件,特别是美联储的决策,会更快地影响A股,这很容易让人联想到不可能三角形——资本流动自由,货币政策的独立性和汇率的稳定性,三者不可同时兼顾。

如果A股开放代表的是资本流动一定程度上的自由,我们又无法放弃对“汇率稳定性”的追求时,“货币政策的独立性”就会被挑战。这个经典的理论,再一次被验证。

越来越多的投资者和媒体开始关注美指、关注十年期美债,关注美联储在加息上的鸽鹰言论,甚至全美失业率数据,看起来已经跟GDP、CPI、PPI、社融、MLF等同样重要了,这可能会让央妈感到尴尬,感觉多了一个“干妈”,特别是在目前两国并不友好的环境下。

但另一方面说,之所以十年期美债这次发挥这么大的影响力,很大程度上是因为我们现在缺乏权威的国内利率数据作为我们的“定价锚”——很多利率都是被扭曲的,不能代表市场的真正供求关系。

开放倒逼改革,到了考验决策者智慧的时刻了。

首发于“思想钢印(ID:sxgy9999)”微信公众号,讲述价值投资的理念和方法。(每次都会收到很多咨询,因为精力有限主要放在公众号上,对本文有任何问题,及个股交流,请到那里留言)