《科创板日报》6月15日讯(记者 黄修眉)6月14日晚间,连续4家A股公司发布公告,终止子公司分拆上市计划。

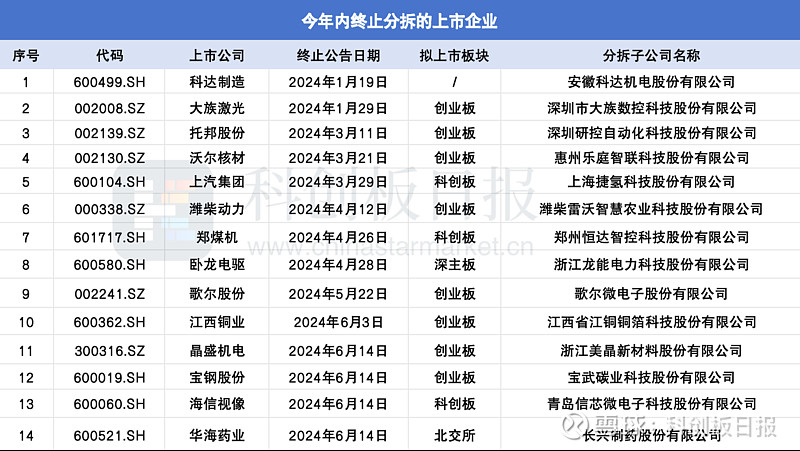

至此,据财联社星矿数据不完全统计,今年以来已至少有14家A股企业终止分拆上市。

对于上述企业终止分拆的原因,有业内人士向《科创板日报》记者分析称,部分企业基于市场环境变化和自身经营战略的考虑,主动放弃分拆上市;另有部分企业是在资本市场强监管的宏观背景下,不符合分拆上市条件引起的。

新增四家企业终止分拆

具体来看,6月14日晚间公告的4家公司中,晶盛机电、宝钢股份终止分拆子公司至创业板上市,海信视像终止分拆子公司至科创板上市,华海药业子公司长兴制药终止北交所辅导备案。

具体来看,半导体材料制造商晶盛机电于2023年4月10日审议通过子公司浙江美晶新材料股份有限公司分拆上市议案,美晶新材料专注半导体光伏材料石英坩埚领域。

钢企龙头宝钢股份于2021年11月22日审议通过分拆子公司宝武碳业(下称“宝武碳业”)科技股份有限公司至创业板上市议案。

其子公司IPO冲刺计划已酝酿两年之久。宝武碳业主要从事焦油精制产品、苯类精制产品与碳基新材料的研发、生产和销售,以及焦炉煤气净化服务等业务。

海信视像主要从事于显示及上下游产业链产品的研究、开发、生产与销售。该公司于2023年1月12日审议通过子公司青岛信芯微电子科技股份有限公司(下称“信芯微”)分拆相关议案。

信芯微专注于显示芯片及AIoT智能控制芯片的Fabless模式芯片设计,主要为各类显示面板及显示终端提供显示芯片解决方案,并为智能家电等提供变频及主控解决方案。

华海药业子公司长兴制药股份有限公司(下称“长兴制药”)于2022年12月6日向浙江证监局提交了向不特定合格投资者公开发行股票并在北交所上市辅导备案材料,辅导机构为浙商证券。

长兴制药经与浙商证券友好协商,双方一致同意解除辅导协议。浙商证券于今年6月13日向浙江证监局报送了终止辅导备案的申请资料。

在说明终止分拆上市的原因时,有公司表示“基于目前市场环境等因素考虑”;也有公司出于“综合自身发展及资本市场运作规划的考虑”;晶盛机电与宝钢股份均承诺在终止本次分拆上市事项公告后的一个月内,不再筹划重大资产重组事项(含分拆上市)。

对此,万联证券研究团队分析认为,上市公司分拆子公司上市,能提升上市公司股权价值,实现资产保值增值;同时,分拆上市可以拓宽子公司融资渠道,增强其发展后劲;分拆与上市公司主业相关性不强的业务上市,可让母公司更加聚焦主业经营,提高经营效率,提升竞争力。

市场环境变化成原因之一

“终止分拆的原因,除企业基于市场因素考虑或结合自身发展规划,亦受当前资本市场宏观环境变化影响。”有负责上市公司投融资业内人士在接受《科创板日报》记者采访时表示。

“从去年8月底IPO与再融资阶段性收紧,再到今年‘新国九条’,监管层出台一系列政策和规则背后,是在针对具体的再融资、首发IPO、大额分红、分拆上市、关联交易等可能存在的‘乱象’进行肃清。”上述顾问人士表示。

2022年1月,为了规范上市公司分拆行为,保护投资者利益,证监会制定了《已上市公司分拆规则(试行)》。

根据上述规则,上市公司在进行分拆时必须同时满足四个条件才能分拆上市,包括:上市公司股票已在境内上市三年以上;连续三个会计年度盈利;累计净利润不低于6亿元人民币;以及分拆子公司的净资产不得超过上市公司股东的30%。

2023年8月,证监会发布的《证监会统筹一二级市场平衡优化IPO、再融资监管安排》文件中,也对分拆上市相关内容有所涉及。

“A拆A”降温

中金公司曾公开指出,分拆上市最大风险之一就是被分拆子公司经营独立性问题,如公司间的经营、决策和人员无法完全隔离,则有可能诱发非公平的关联交易、利益输送乃至利润转移、债务逃避等问题,损害中小投资者利益。

据财联社星矿数据不完全统计,今年以来终止子公司分拆上市的企业已至少有14家。其中不少被分拆的子公司存在不符合上市条件的现象。

此前,煤炭综采装备提供商郑煤机拟将子公司恒达智控分拆至科创板上市,其最终于今年4月26日晚公告终止相关分拆计划,恒达智控及其保荐人(中信建投证券)也于今年5月11日主动撤回申请材料。

从恒达智控申请材料来看,一方面,恒达智控与控股股东郑煤机关联交易比重较大。2020-2022年度及2023年第一季度,恒达智控第一大客户一直为控股股东郑煤机,来自郑煤机的收入占比超过总营收约30%。

另一方面,2020-2022年,恒达智控已连续三年现金分红给郑煤机等,三年累计分红高达14亿元,占同期该公司累计归母净利润16.76亿元的83.5%,达到沪深交易所明确的“清仓式”分红标准。

北京威诺律师事务所主任、全国律师金融专委会委员杨兆全也表示,不符合条件的“分拆上市”容易损害投资者利益。

“分拆上市是上市公司做大做强的表现,将较小的项目孵化成功后推出上市。但现在却出现一些‘怪象’,母公司估值才200多亿元,新分拆上市的企业估计可以立即达到300多亿元,其中不乏诸多不符常理之处。”杨兆全称。

上述市场人士进一步表示称,“从去年至今,A股终止分拆的企业并不少,比较能确定的是整治乱象会持续一段时间,助力筛选出更具竞争力和成长潜力的企业进入市场,A股市场将以强监管、防风险、促高质量发展为主线,IPO生态将迎来变革。”