很久不见,冒个泡。今天聊固收类基金。

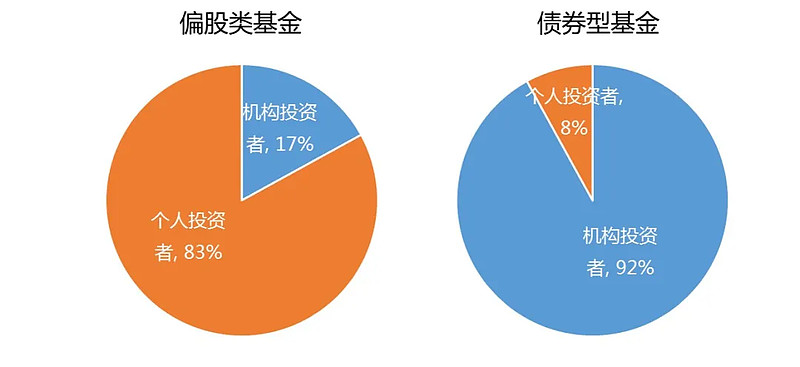

基金的股债两个大类,历来是个人投资者偏好“股”、机构投资者偏好“债”。林阿姨拉了下行业的平均数据,偏股类基金中,个人投资者持仓83%占绝对优势,而债券型基金的机构投资者占比有92%之多。

图:不同类型基金的持有人结构

数据来源:Wind;截至2020年末;偏股类基金包括普通股票型与偏股混合型

投资中很多痛苦来自“不适己”;其实还有一种常见的痛苦,是对资金不做性质和用途上的区分,导致投资结果和预期的偏差。

固收类基金不是老年人或其他低风险人群专属,普通人至少有三笔钱可以首选固收类基金,分别是活钱增值、稳健理财、配置入门。

01

第一笔钱:活钱增值。

对应品种:货币基金、传统中短债基、滚动中短债基

所谓活钱,就是随时可能动用的钱,也可以理解为“准现金”,变现效率最重要。

(1)货币基金

从2013年余额宝开始,货币基金几乎实现“全民普及”——原来现金可以不在活期储蓄里躺着。

货币基金,主要投资于货币工具,包括银行存款、回购、利率债、高等级信用债等,以剩余期限不超过4个月的资产为主,这些资产风险很低、且变现容易。加上货币基金每天可以申购赎回、申赎无费用、赎回最快T+0到账,在所有基金当中流动性全面胜出。

(2)传统中短债基金

中短债基金俗称“货基+”,“+”体现在比货基更长的组合久期(3年以内)、更广的投资范围(可投的债券品种更多)、更高的潜在风险收益。

传统中短债基金一般每个交易日可申购赎回,其中部分份额持有一段时间(比如超过7天)就不收赎回费。

中短债基金曾经是个小众品种,2018年开始显著放量,今年一季度在股市大幅波动后一度走到了聚光灯下。一季度全市场规模增长排名第一的基金,就是中短债基金。

图:短期纯债基金(Wind分类)市场容量

数据来源:Wind;截至2020年末

(3)滚动持有中短债基金

滚动持有中短债基金,是2019年诞生的品种,今年4月起新成立了一批(还有更多在排队等批复)。投资范围一般等同传统中短债基金,二者差异主要在流动性安排上——滚动持有中短债基金设定一段时间的滚动运作期(今年新成立产品以30/60/90天为主)。以30天滚动持有期为例,投资者在任一投资时点申购后,会自动进入30天的运作周期(从申购确认日开始算),30天运作到期日当天可供投资者赎回,如果当天没有赎回,那么自动进入下一个30天运作周期,也就是要再等30天才能赎回。

图:30天滚动持有中短债基示例

这样的封闭运作安排,可以方便基金的流动性管理,简单理解,就是基金经理可以精确掌握每天最多可能有多少赎回,在配置资产的时候针对性更强一些。所以理论上讲,中长期收益大概率是超越传统中短债基金的。

02

第二笔钱:稳健理财。

对应品种:每日开放纯债基金、定期开放纯债基金等

稳健理财,主要追求中长期稳健收益,而对流动性的要求较小。相比“活钱增值”,这部分资金可承担的风险、追求的收益都比较高。比如养老资金,就是典型的稳健理财资金。

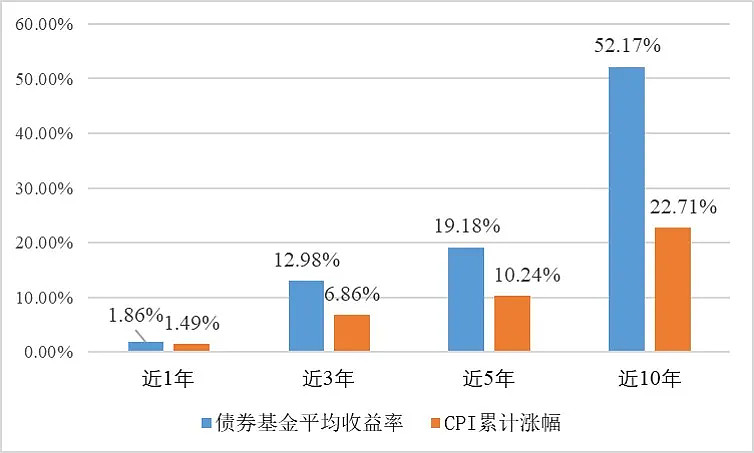

一般而言,对稳健理财收益率的要求是,拉长看至少跑赢通胀。从行业数据看,它们也是做到了的。

图:全市场债券基金平均收益率跑赢CPI

数据来源:Wind;截至2021年5月31日

纯债基金对债券投资“纯度”的要求很高,不但不从股票一、二级市场直接买入股票,就连因投资的可转债转股后间接获得的股票,也要求在可交易之日起一定时间内(比如10个交易日)卖出。

每日开放和定期开放,也是流动性安排的差异。定期开放的安排,同样是为了规避不可预测的资金大进大出给投资带来的困扰。

03

第三笔钱:配置入门。

对应品种:纯债+可转债,纯债+股票等

资产配置,是每个投资者走向成熟的必经之路。桥水基金瑞·达利欧的“投资的圣杯”著名理论提到:“成功的投资关键,是找到10-15个良好的、互不相关的投资或回报流,并创建投资组合。”

对多数普通投资者来说,不必追求“10-15个”,通过股、债两类高低风险资产的搭配,就能实现很好的分散化投资效果。无论是原来投资纯债类还是股票类资产的投资者,都可以将“固收+”作为个人资产配置的入门品种。

图:固收+:右边为标配资产,左边为可选资产

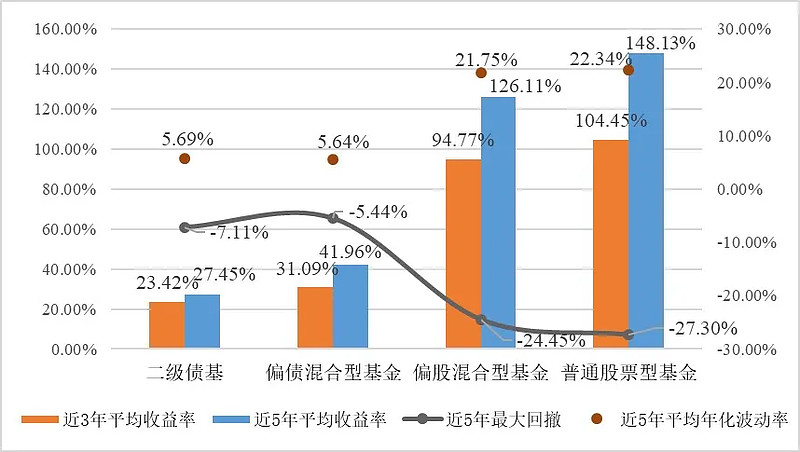

固收+基金最常见的策略,是“+股票”和“+可转债”。固收+基金的风险收益,一般介于纯债基金和偏股基金之间,以战胜同期理财产品(如银行理财)作为目标。

“+股票”的品种,可以按照基金合同约定的比例投资股票,偏债混合基金还可以参与网下打新。

“+可转债”的转债虽然名为“债”,实际上是具有股性的品种,在股市上涨时也拥有很大的向上弹性,股市下跌时还能发挥债券的抗跌效用。

表:常见固收+基金策略

目前有些“固收+”基金一步步做成了“权益-”,收益少了、波动和回撤却没有减多少,或者用承担过高风险的高收益来说事儿,这明显违背了这类产品成立的初衷。相信随着时间的推移,投资者用脚投票,注重回撤控制的“固收+”基金,会越来越成为主流。

图:固收+基金与偏股类基金的风险收益比较

数据来源:Wind;截至2021年5月31日

当然,以上“三笔钱”的对应产品类型并未覆盖所有的固收类基金。其他比如还有可转债主题基金——风险收益特征更接近权益类基金;债券指数基金——被动跟踪指数,持有人以机构为主,个人投资者基本不买,等等,有机会再讲。

总之,固收类基金是好东西,特别是今年才冲进市场的新韭菜,可以补补这堂课。

@今日话题 @投基之王 @贫民窟的大富翁 @无尽时空 @老豆说 @望京博格 @青春的泥沼 @woody1234 @观察时