港股市场是一个立体的生态圈,存在着多种多样的获利机会,L'Occitane International 欧舒丹 ( 00973.HK )的私有化要约,就是最新的一个例子,在当下走势低迷的市场里,为投资者提供了一个难得的溢价变现的机会。

7月1日,欧舒丹发布公告称,集团控股股东提出以每股34港元收购其目前尚未持有的公司股份。这一动作,宣告了欧舒丹的私有化方案正式开启。

那么,投资者该不该接受这一私有化要约呢?鉴于欧舒丹的私有化目前是一个热门的话题,并且也有部分投资者并非专业出身,对于私有化可能比较陌生,今天我就来详细解读一下其中的逻辑。

01

私有化方案有无诚意?

从欧舒丹过往股票交易的换手率看,长期保持在0.1%上下,流动性非常低,这意味着2点:

其一,该股的股东大多是长期持有,随着近期股价创新高,均已有可观的投资收益;

其二,由于交投不够活跃,持股量偏大的投资者在二级市场出售股份会有冲击成本,很多卖价看得见但拿不到,很难在某个理想的位置抛出。

欧舒丹的私有化方案,则提供了一个更好的选择。

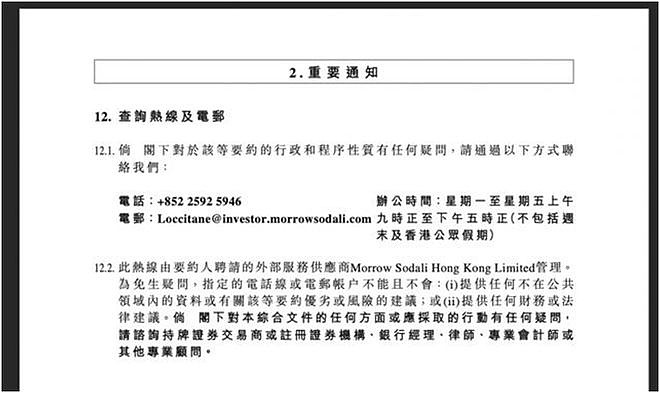

最新综合文件显示,这次私有化要约的价格为每股34港元,要约接受时间为7月2日至7月23日,中小股东可以在要约期内选择接受要约。同时,综合文件中文版第13页也显示,股东可以拨打相关热线或发邮件进行详细查询。

每股34港元的要约价格,意味着什么? 可以来对照看一下。

1)该价格较不受干扰日(2024年2月5日)之前的连续60个交易日平均收盘价(21.14港元),溢价约60.83%。这意味着,在此要约未发起之前持有欧舒丹的投资者,如果选择接受要约,投资收益极为可观。

2)该股2010年上市以来的最高价是33.6港元,相比之下此次私有化价格仍要高一些。由此,可以“解放”所有高位买入的投资者,给了一个正收益离场的机会,体现了控股股东的诚意。

3)欧舒丹的交投不够活跃,导致大资金进出困难。这次私有化方案,即使持股量较大也能顺利出货,主打一个不操心。

4)当前市场上很多要约收购方案只是“部分要约”,拟收购的股份存在一个上限,如果超出了,只能按比例部分收购,而未被收购的部分,面临股价大幅下跌的风险。而欧舒丹的方案是全部收购,所有持股均可以34港元卖出,不会面临任何股价下跌风险,是真正意义上的无风险套利。

请注意,这个收益是确定的、无风险的。特别在港股市场低迷的当下,这种收益机会是挺罕见且难能可贵的。

02

私有化成功的几率几何?

这次私有化要约成功的标志是:要约人收购了不少于 90%无利害关系股东所持股份。

做任何决策,都要从正反两方面权衡才能做出有利的判断。如果此次私有化失败,对投资者意味着什么?

最简单的结论是:欧舒丹的股价将大幅下跌,当前账面上的浮盈将只是一场“纸面财富”。

据公告,不受干扰日(2024年2月5日)之前,欧舒丹的连续60个交易日平均收盘价为21.14港元。这一价格,可视为市场对欧舒丹基本面的公允定价,后续上涨是由私有化的信息推升的。如果私有化失败,最大预期消失了,那么理论上股价将跌回这一位置,约为37%的跌幅,这是很惨烈的。

而且请注意,这个跌幅还只是理论上的。决定股价的因素,除了基本面,还有市场情绪。很多投资者冲着要约价来套利,失败后的悲观情绪可能诱发大幅减仓,形成踩踏,甚至跌破起涨时的价格。

因此,如果私有化未能成功,投资者不仅无法获得到无风险收益,还要承受股价大幅回落的后果。这一来一去,损失就大了。

不过,这只是理论上的判断。从目前的形势来看,7月1日公告时,就已经有近半的无利害关系股东接受、推荐或支持要约,欧舒丹此次私有化成功的几率其实非常之高。

03

要约倒计时

股价还能大涨吗?

4月底方案披露以来,欧舒丹的股价一直在极窄的区间内横盘,距离34港元的要约价仅一步之遥。那么在剩余时间里,股价还能继续大涨吗?

个人认为,从逻辑上看可能性并不大。

股价上涨,说白了就是要有新增资金的买入。现在买入欧舒丹的人,基本是冲着套利而来,他们势必要将成本控制在34港元以下,不然就要亏本了。而当前股价保持在33港元以上,距离34港元仅3%的空间,新增资金继续推高股价的空间已经很小了。

不出意外的话,股价可能会继续维持横盘。作为股东,可以早一点接受现金要约,及时兑现,并不会让人失去什么,反而能够更早地建仓其它心仪的标的,这或为一种更理性的做法,对于想要套利的投资者,计算好时间成本和价差,在合适的时候买进并接受现金要约,也是一个不错的选择。

04

现实条件下的最佳选择:

接受现金要约

从基本面看,本次私有化也是欧舒丹在现实约束下,能给予投资者最有诚意的选择了。

公开资料显示,中国乃至全球护肤品牌和化妆品行业的竞争持续加剧,欧舒丹的核心品牌L'OCCITANE en Provence约占其总销售额的54.6%,该品牌近年来也面临增长放缓和营业利润下降的挑战。同时,中国是其第二大市场,但数据显示,中国市场在集团销售占比有一定下降。

财报也显示,2024财年虽然欧舒丹的销售净额同比增长,但经营利润率为12.1%,低于上年同期的15.8%;净利润为9389.3万欧元,按汇率计算同比减少18.4%。整体来看,这份成绩单是有所下滑的。由于长期战略需要各项投入,如果继续保持上市地位,受制于资本市场的短期盈利要求,未来想在激烈竞争中继续攻城略地,难度也不小。

全球护肤和化妆品行业的竞争激烈,拥有足够的灵活性尤其重要。对于欧舒丹来说,通过私有化,将获得更大的策略投资自主权,并更有效地实施企业战略,以应对市场波动和竞争压力。

而对于欧舒丹的中小股东来说,也能规避公司业务压力可能导致的股价下跌,并在低迷市场里获得一个难得的高位投资变现机会。

可以说,私有化成功,是一件两利之事。如未成功,则大家都会蒙受损失。

另有一种可能的情况是,90%以上无利害关系股东接受了要约,欧舒丹成功私有化,但仍有极少部分“无利害关系股东”未接受。根据规则,要约人将可对未接纳股份进行强制出售程序。

而在我看来,二级市场上的中小股民,持有一家私人公司的意义并不大。因为这种投资是存在风险的,比如,存续股份缺乏市场流通性和流动性,会导致相当大的折价,并且很难找到交易对手。这种打法更适合一级市场的风投机构,而不适合中小股民。

因此我的建议是,尽量选择接受每股34港元的现金选择,而非股份选择。一方面获得无风险收益,另一方面既能提高资金使用效率,及早入手更具吸引力的标的。

总的来看,当前市场的主基调仍是低迷震荡,把握溢价变现的机会,获取确定性收益落袋,是一种更为理性的选择。

•END•

个人观点,仅作参考,不作推荐。股市有风险,投资需谨慎。