A股医药板块已经连跌四年,并没有止跌的迹象。

今年以来,中证生物医药大跌20.5%,仍是表现最差的行业指数之一,A股医药生物总共495家公司,只有45家上涨。即使是昔日备受追捧的各类医药茅族,如今似乎已失去了向上的动力。

但也会有一些公司让人眼前一亮。

受益于GLP-1类多肽药物及减肥神药的横空出世,来自科创板的诺泰生物今年逆势大涨56.3%,成为沪深两市医药股中涨幅最高的公司。

01 逆流而上

诺泰生物是典型的“小而美”企业。

公司是国内少有的聚焦多肽药物及小分子化药的生物医药企业,业务形式包括自主选择产品业务和定制类产品及技术服务,前者主要是多肽类原料药,后者主要是CDMO(药物代工生产)。

很长时间里,多肽药物的市场并不大,诺泰的业绩和股价表现也乏善可陈。直到最近两年,诺和诺德和礼来的几款多肽药物横空出世,公司业绩开始爆发性增长,带动股价起飞。

6月20日,诺泰生物披露生物医药行业首份半年度业绩预告,预计2024年上半年归母净利润可达1.8亿元-2.5亿元,同比增加330%-497%,其中二季度净利润1.49亿元,环比增长125%,同比暴涨7倍以上,堪称多肽供应链中业绩边际改善最为明显的公司。

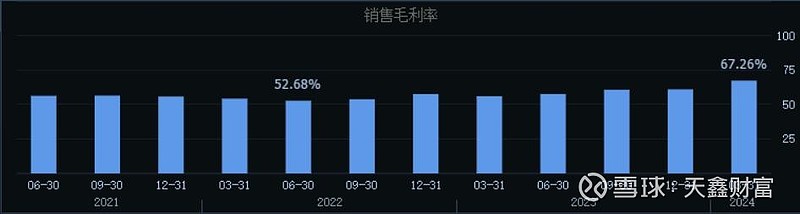

不仅是营收和利润在迅猛增长,公司作为细分行业龙头的市场话语权和议价能力也大幅提高。2022年二季度到今年一季度,诺泰生物的毛利率从52.6%增长到67.26%。

如果把诺泰放在整个医药行业进行比较,更能看出公司业绩的含金量。

在医保控费、人口下行、竞争加剧的大背景下,医药行业最近几年业绩和股价都经历了深度调整,各细分板块中的核心资产,都开始出现增长困境和盈利难题。

疫苗茅智飞生物净利润从去年四季度之后已连续两个季度下降,截至今年一季度,公司应收账款存货共426亿元,比2018年底增长了10倍以上,销售毛利率相比历史高点早已腰斩。

牙科茅通策医疗营收已跌入个位数增长,净利润连续2年下降,去年第四季度更是出现近十几年来首次季度亏损。浙江省外市场一直是通策的重要战略发力点,但是从2018年到2023年5年间,省外扩张并没取得预期效果,业绩逐渐出现增长瓶颈。

2003年上市以来,片仔癀锭剂零售价几乎一年一涨,市场接受度一直很好,但是2023年的第17次涨价却突然失灵了,公司去年第四季度利润同比下降9.7%,环比下降56.1%。

02 时代节拍

一个时代有一个时代的企业。诺泰生物的异军突起,代表着医药行业全新的发展方向和增长节奏。

过去两年,全球医药行业增长最快、最受瞩目的品类,非GLP-1类多肽药物莫属。这类药物最初只是用于糖尿病治疗,后来被发现还能减缓胃排空和抑制食欲,随之成为风靡全球的减肥神药。

作为GLP-1的代表性产品,诺和诺德的司美格鲁肽2023年销售额212.01亿美元,同比增长88.78%,距离默沙东K药的药王宝座仅差不到40亿美金,其中肥胖适应症收入45.57亿美元,同比增长407%。随着今年中国市场获批并被允许用于肥胖适应症,司美格鲁肽大概率已预定2024年“全球药王”称号。

巨大的市场需求掀起了全球药企的巨大研发热情。据德邦证券统计,目前全球在研GLP-1项目已超过200个,仅中国进行研发的企业就有上百家。

但是,药物研发困难重重,错过先发优势之后的同质化竞争更是充满风险,PD-1的内卷已是前车之鉴,后发企业要享受行业红利并不容易。

今年以来,诺和诺德与礼来的股价继续大涨,但是A股减肥药概念指数却大跌23.98%,市场对国内药企盲目研发减肥药的热情似乎并不买账。

相比之下,GLP-1的上游原料药企业,无疑是产业链中确定性更强和更先受益的细分赛道。作为全球最有竞争力的原料药大国,中国企业也更有机会在需求快速增长的多肽原料药环节取得突破。

多肽原料药的技术标准并不低,国内达到要求的公司并不多,同时通过两款重磅多肽药物利拉鲁肽和司美格鲁肽原料药评审的,目前国内市场上只有两家:诺泰生物和天马医药。

2023年,诺泰生物签下数个多肽原料药大单,客户包括默沙东、梯瓦、福泰制药、前沿生物等,仅去年5月跟欧洲某大型药厂签订的一笔订单,就赶上了2022年公司的全年营收,公司股价也从去年开始持续爆发。

事实上,多肽类减肥药的发展节奏和股市反馈,跟过去两年国内同样大热的人工智能行业如出一辙。

去年ChatGPT红遍全球之后,国内也掀起了AI大模型的发展热潮,但是近两年过去了,国内特别有竞争力的AI大模型并不多,A股少数几家做大模型的上市公司,业绩和股价表现都不算特别理想。

现阶段真正享受到时代红利的,其实是光模块、AI服务器等人工智能上游资源行业,特别是中际旭创等进入英伟达产业链的公司,早已赚得盆满钵满,股价也紧跟美股的节奏,呈现出持续上涨的势头。

03 天选之子

减肥药兼具药品和消费品的双重属性,使用GLP-1减肥药,已逐渐成为很多中产阶层的消费习惯,未来热度之久,覆盖率之广,可能超乎我们的想象。

摩根大通和辉瑞等公司的报告显示,在诺德和礼来制药“双寡头”的推动下,GLP-1受体激动剂相关药物在2030年的销售额将超过1000亿美元,相比目前仍有3倍左右增长空间,其中用于减肥药物适应症市场规模将达到500亿美元-550亿美元,增长空间近10倍。

GLP-1的迅猛发展显然会带来上游原料药的巨大需求。根据弗若斯特沙利文数据,2021年到2026年,我国多肽原料药市场规模将从76亿元增长至300亿元,年复合增速高达31.6%。

作为国内最早布局、且高度聚焦多肽原料药的公司之一,诺泰在产能、技术和成本上都具备先发优势。

截至2023年底,诺泰生物的多肽原料药产能已超吨级,是目前全球产能最大的药企之一,新增产能预计在2025年底投产,届时产能会超过10吨级,产能优势将进一步扩大。

在减肥神药诞生之前,诺泰就是全球需求量最大的五大肽类产品中的艾博韦泰和兰瑞肽505b2的独家原料药供应商,公司在海外的营收占比接近50%,远超翰宇药业等行业对手,在海外市场的提前布局,为诺泰的多泰原料药产能优势打下了基础。

GLP-1药物使用的长链多肽原料药,合成过程需要经过数十个步骤,合成难度大,收率低(指理论产量与实际产量的比值),大规模化生产有极高的技术壁垒。

在国内备案的五家司美格鲁肽和四家利拉鲁肽原料药企业中,诺泰生物是唯一一家包装规格达到1kg/袋(或1000g/包)的企业,其他几家最大的包装规格也不超过300g。单批次产量公斤级不仅意味着更高的生产技术和工艺水平,考虑到包装和加工方面的费用,诺泰的单位成本应该是最低的。

原料药之外,近年来发力的多肽药物代工业务(CDMO),也是诺泰在产业链上游扩大版图的重要布局。

根据沙利文等机构的预测,全球多肽CDMO市场规模有望从2023年的31亿美元增长至2032年的188亿美元,年复合增长率达22.0%;国内多肽CDMO市场规模将从2023年的38亿元增长至2032年的307亿元,复合年增长率为25.9%。

目前国内多肽生产主要采用化学合成法,以液相合成和固相合成为主导,诺泰开发了固相液相融合的多肽规模化生产技术平台,属于更为优化的生产工艺,具备侧链修饰多肽、长链修饰多肽数公斤级生产能力。在原料药先发优势和技术进步的加持之下,诺泰的多肽CDMO有后来居上的潜力。

时代浪潮滚滚而来,不要低估GLP-1重塑世界的力量,也不要低估产业链中隐形冠军的成长空间。国内苹果产业链、特斯拉产业链、英伟达产业链造就的奇迹,或许还会在诺泰生物等减肥神药的产业链中重现。

来自“市值观察“