大家好,之前有发布过一篇关于银行螺丝钉定投 CSI666 收益率的疑问, 主要是关于总收益是8-9% 与蛋卷上显示收益是27-28% 区别较大这个问题。

前文请看链接:

这个问题得到钉大与蛋卷基金的积极回复,大意是没有否认 8-9% 这样一个总收益,同时解释了 27-28% 这个收益的计算方式,其计算方式是Modified Dietz,具体算法如下:

同时,有不少球友找我要回测的excel数据,我今天整理了一下,并且与沪深300做了个定投比较。 这里把比较结果呈现出来,和大家共同研究共同学习。

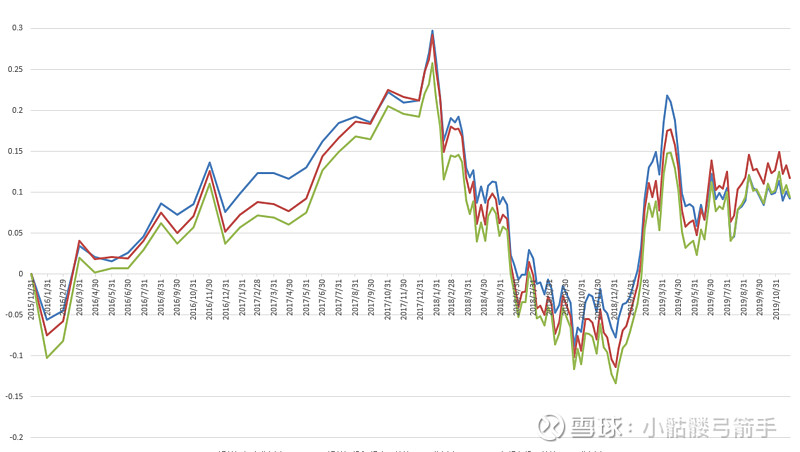

先上图:

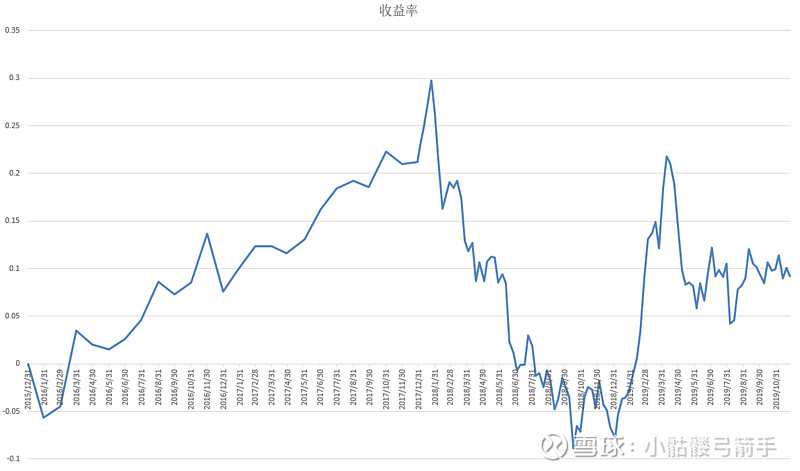

1. 螺丝钉组合不定额投资下的定投收益

这里的收益就是实际投了多少钱,实际赚了多少钱。

最高收益是 2018-1-23, 收益率 29.7%

最低收益是 2018-10-16, 收益率 -8%

截至 2019-11-26 日 9.1% (为什么和前文给出的8.6%不符合呢? 因为 11-26 日之后跌了点)。

2. 相同不定额投资下的-沪深300定投收益:

相同不定额投资下是什么意思呢,就是螺丝钉组合投多少,沪深300就投多少,也是一样的指数越跌越投。

最高收益是 2018-1-23, 收益率 29.1%

最低收益是 2019-1-2, 收益率 -11%

截至 2019-11-26 日 11.8 %

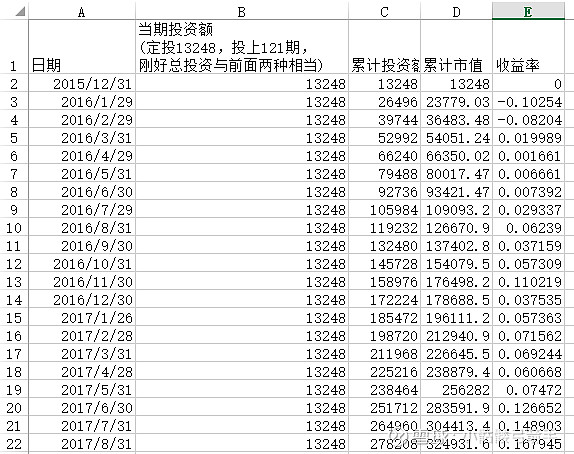

3. 定额-沪深300定投收益:

每笔都固定投资13248,投上121期,刚好总投资与前面两种相当。

最高收益是 2018-1-23, 收益率 25.7%

最低收益是 2019-1-2, 收益率 -13%

截至 2019-11-26 日 9.3 %

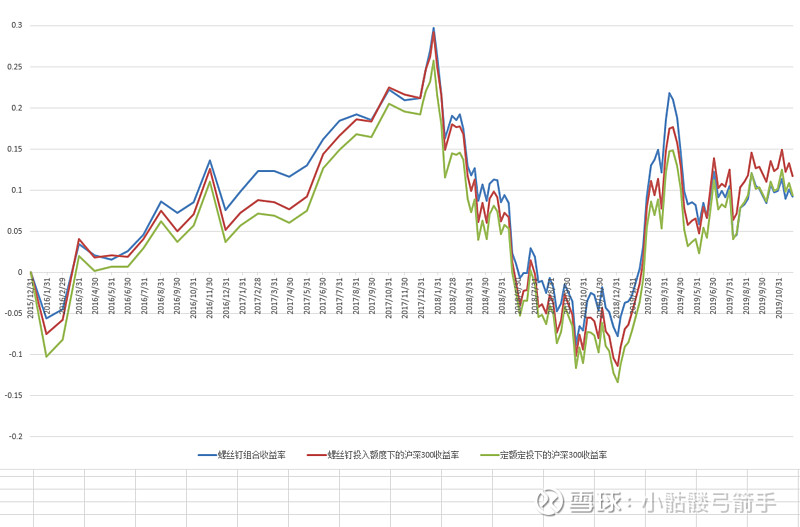

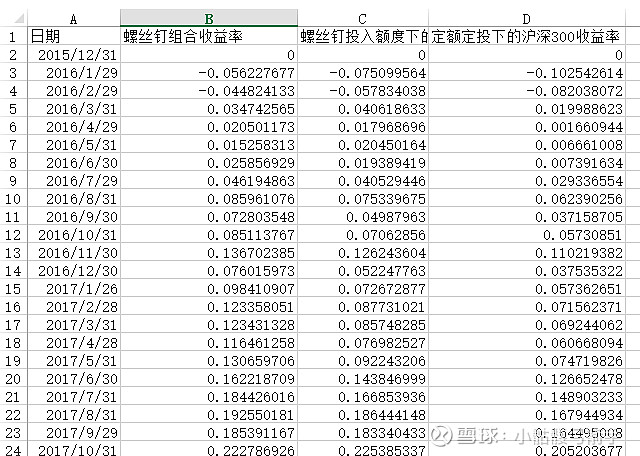

4. 三图合一

从图上的表现来看,可以得出几个看法:

1. 从定投开始到目前为止 (依然在慢熊,牛市未开启),螺丝钉组合在行情好的时候,能够有较好的收益。

如在 2018-1-23 日的时候,对比其他两种情况,分别是: 29.7%, 29.1% 25.7%。

备注: 在2019年初3月份的小阳春表现更好。

2. 在钻石底超跌部分,更抗跌,分别是 -8%, -11% -13%。

在当前位置 (2018-11-27 日), 取得的成绩分别是 9.1%, 11.8% 9.3%,为什么没有跑过不定额沪深300定投? 指数在某个阶段跑不过沪深300是可以理解的,但是在行情起来的两个点,如2018-1-23和2019-3月, 其实是跑过了沪深300的。 那么,顺理成章得推算,在将来真正大行情起来的时候,螺丝钉组合也是有较大概率跑过沪深300的。

以上是优点。

说一下缺点:

再来看这个比较图:

缺点就是。。。没有明显拉开距离呀。 哎~

个人前后跟投了一个月左右,跟投的原因一方面是认同越跌越投的理念,另一方面是认为27%这个数字有说服力。 那就是有理有据,就跟投了。

但是研究之后发现数据和我想象中的不一样,这就让我陷入了深深的思考中了~

以上结论所依据的数据来源:

1. 螺丝钉数据的历次投资记录: 从蛋卷网公开数据获取

2. 基金净值数据: 从天天基金开放接口获取,如:

http://fund.eastmoney.com/f10/F10DataApi.aspx?type=lsjz&code=050002&page=1&per=20&sdate=&edate=

基础数据和回测数据都做成了 excel , 方便有需要的球友使用:

链接: 网页链接 提取码: t1n6

简单说下 excel 有两个, 分别是:

1. csi666_基础数据.xlsx 里 分别是 组合购买历史和基金累计净值。这个都是字面意思很好理解。

2. csi666_回测数据.xlsx

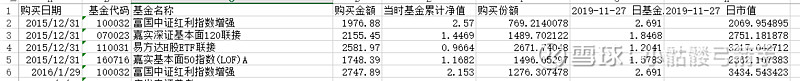

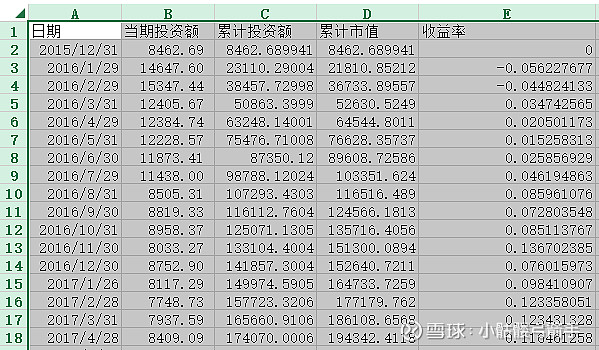

2.1 按照日期排序回测, 如图所示

2015年12月31日买了4种,分别的购买金额,购买份额,目前市值。

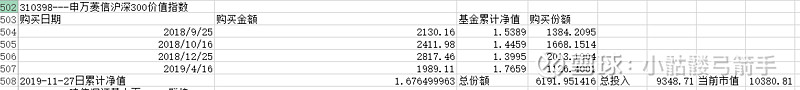

2.2 按照代码排序回测,图如所示

310398 这个基金,分别购买了多少次,各次份额是多少,目前市值是多少,收益率是多少。

2.3 投入曲线,如图所示,越跌越买的购买曲线

2.4 螺丝钉组合不定额投资下的定投收益

随着时间的累计,计算总共投入了多少,当时市值多少,收益率多少

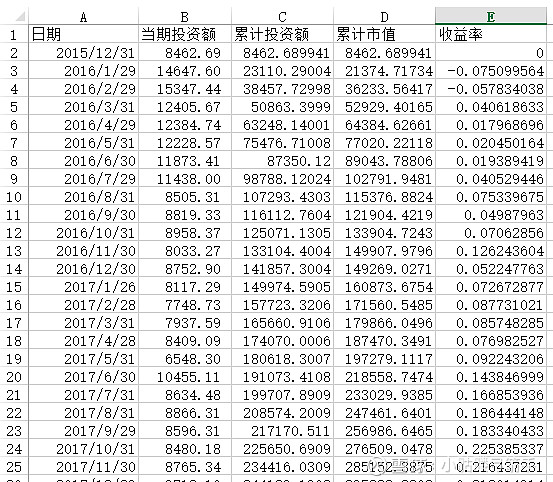

2.5 与上一个一样,投入同样份额的金钱,标的不使用组合,而是换成沪深300,看看收益如何

2.6 定额-沪深300定投收益,无论涨跌,投入都一样地进行定投沪深300,看收益率如何。

2.7 横向比较。 对三种定投方式进行横向比较。

以上就是相关数据。

注: 沪深300回测采用的基金是华夏沪深300ETF(510330),基金本身对指数跟踪不可避免的失真也会对本测试产生一定的影响。

如果数据源有问题,或者回测结果不正确,请及时指出,以免误导他人。

谢谢。

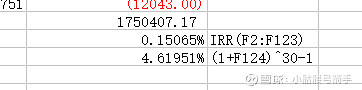

应 @惊鸿一瞥za7 要求,加上了 irr,如图所示。其中次方取的是30. 原因是历时4年,总共121条,算下来一年平均是30次。 也不知道取30是否合理。