厚雪长坡俱乐部,是咱们雪球面向私募合投用户推出的专享私募圈子,主要提供深度全面的私募内容服务和产品服务陪伴,加入立即免费畅享多种专属私募权益。点击加入!

在四月份的文章《涨了变指增,跌了变中性,这样的策略真的有?》中,风云君提到了一类“跌了变中性,涨了变指增”的气囊指增策略,好巧不巧这段时间市场冲高又回落,刚好验验这类策略的成色。

策略逻辑

相较于传统的量化指增产品,气囊指增在其基础上买入看跌期权,这里的逻辑有点类似于买了个“大病保险”,平日里花少量的钱,一旦出现市场大跌、急跌,指数跌入看跌期权的保护区间内,那么市场下跌可以被看跌期权等量对冲,“大病保险”在这种时候就生效了!

举个理论案例,当下指数是10000点,而看跌期权保护10%区间,那么在指数大于9000点时,看跌期权不生效,气囊指增和指增几乎无区别,只是会比指增多花费一点“保险费”,指增策略的超额足以覆盖。

当指数小于9000点时,指数继续下跌,看跌期权会等量上涨,对冲指数下跌,当量化策略创造出相对指数的超额收益时,气囊指增摇身一变成为中性策略,若量化alpha仍存,净值依旧能无视市场下跌实现微幅上涨。

既要能涨,也要抗跌,也是为何众多投资者关注、青睐气囊指增的原因。

实例验证

风云君也关注了一只气囊指增近期来的业绩,和同管理人旗下的净值走势对比如下图。

可以看到去年9月以来,气囊指增策略已经实现了不错的收益表现,而同管理人的指增策略尚未实现盈利。

量化投资者们肯定知道,这段时间对量化策略的运行不算太有利,尤其今年2月份小微盘暴击,不少量化都还在吭哧吭哧爬坑阶段。

但光这么看,可能只知道气囊指增比单纯指增表现好,咱们对数据进行进一步拆解!

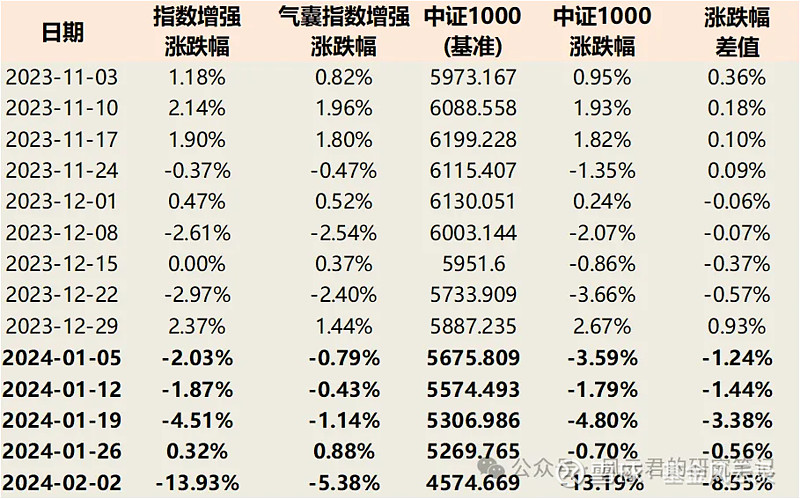

从23年11月到24年春节前市场下跌阶段来看,气囊指增相对普通指增表现出超额,尤其是24年1月和2月的行情,但凡关注过、经历过就知道那段时间市场煞气多重,而正是这个阶段,气囊指增的“大病保险”发挥奇效,跌幅大幅收敛(几乎和当时市面上其他中性策略跌幅相当),正是这段时间,气囊指增和普通指增拉开了15%左右的差距。

市场随后迎来了一定的反弹,咱们再看看两类策略表现!可以看到节后伴随市场强势反弹,普通指增策略在这个阶段迎来了强势反弹,相对气囊指增又表现了一定的超额,短短三周,普通指增比气囊指增多上涨3%。

看到这里,不得不提气囊指增的一个劣势,当期权保护生效,指数深跌反弹时,气囊指增仍需要经历一段类“中性”的状态,错失市场本身反弹的收益。

举个例子,10%的期权保护幅度下,当指数从10000点跌到9000点,气囊指增表现类“指增”,而指数从9000跌到8100点,气囊指增表现类“中性”,同样从8100反弹到9000点时,仍旧表现类“中性”。但是,如果投资者此时看好市场反弹,选择了气囊指增,那他就可能错失市场反弹带来的收益!!

但从实例来看,这个气囊指增在市场大跌后的反弹阶段并没有损失过多收益,尽管管理人策略保密原因不愿透露更多细节,但以风云君的经验来看,管理人在反弹阶段对期权保护做了策略管理,对产品净值表现有不错的贡献。

气囊指增的实操与“甜点时刻”

尽管风云君了解策略逻辑,但策略的实操远比理论要复杂,不然大家自己买一个指增再买一个看跌期权不就得了?

实操中,期权保护是需要成本的,而且成本会随着市场变动,甚至有的时候期权保护成本远大于保护带来的潜在收益,因此气囊指增策略最好操作者有期权拟合、做市等经验。

那如果看好了一家气囊指增管理人,应该什么时候投呢?

从前文分析来看,气囊策略理论上最佳买点就是在期权保护刚刚生效的阶段:如果市场反弹,化身指增进可攻;如果市场继续下跌,变成中性退可守。

而近期可以看到气囊指增策略比单纯指增有了一定超额,结合近期市场下跌情况来看,气囊指增策略的期权保护生效,当下刚好接近气囊指增的“甜点时刻”。

想进一步了解气囊指增策略,或是想知道策略下对应管理人有哪些做得不错的,欢迎加入厚雪长坡俱乐部一起交流,点击加入!