不知不觉,2023年市场在跌跌撞撞中走完了两个月,这期间上证指数已经积累了7%的涨幅,行情在曲折中上扬。但是具体私募策略的表现却与去年截然不同。

22年的前两个月,受到地缘冲突和疫情的影响,股票多头策略经历了单边下杀,而彼时的CTA策略正在发挥危机alpha属性,势头正旺。时间来到当下,今年以来股票多头策略表现一骑绝尘,而CTA策略却表现平平,成为投资者和自媒体口诛笔伐的对象,仿佛去年主观多头被“人人喊打”的历史重演。但拉长时间来看,周期的循环往复从未失效。

今年以来股票多头策略确实打了一场漂亮的“翻身仗”,目前来看,是所有策略中表现最好的。虽然指增的表现会更胜一筹,但主观多头弹性大的属性开始显现,从绝对收益来看,头部主观股多的涨幅显然更高,比如在光伏、VR等领域个股仓位比较重的正圆,和在地产建筑、基础化工、电力设备等板块布局较多的璟恒等管理人,今年以来都有15%以上的收益。

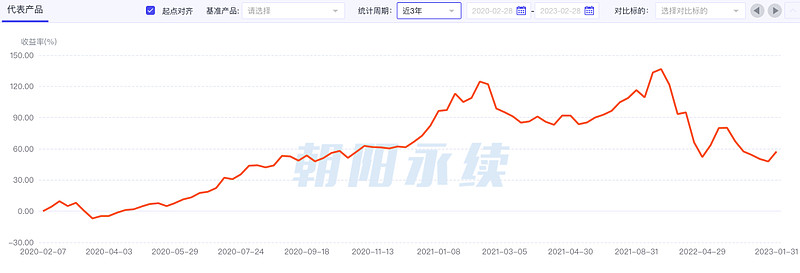

但是尽管股多策略从去年10月底以来走势开始反转,反弹力度也挺大,单看今年以来的业绩也不错,但是许多投资者因为买在了较高的位置,现在还有20个点甚至30个点的亏损,仍然叫苦不迭,比如下图展示了某个知名百亿管理人的代表产品,从2021年以后买入的投资者,现在可能仍然处于比较煎熬的状态。

那么遇到这种情况要怎么办呢?是应该继续持有,还是割肉呢?

显然,当亏损比较严重的时候,割肉离场会带来永久性亏损,这就相当于死牌落地,没有翻盘的机会了,而如果继续持有,当管理人迎来自己的风格,也许还有回本或者盈利的机会。但是也要具体情况具体分析,如果遇到需要急用资金或者管理人自乱阵脚,丧失信仰的情况,还是要该出手时就出手的。

现在许多人都觉得,买主观多头管理人就是在开盲盒,你不知道自己买了以后,产品究竟会有怎样的表现。这句话道出了投资者在选择主观多头时的痛楚。事实上,主观多头管理人确实因为内部表现比较分化、投资理念和人格认知比较难建立而挑选难度很大。但其实在选择的时候也并非毫无章法,其中最主要的一个原则就是明确自己的需求和目标。

具体来看,可以试着自上而下一步步去拆解自己的需求。第一步,考虑自己进行私募投资的终极目标,搞清楚究竟是为了子女教育、父母养老而实现资产的保值,还是把私募作为风险投资,希望能带来丰厚的回报?在动机明确后,第二步是明确自己的长期目标,即想要在多长的时间达到一个怎样的收益;最后就是要进一步思考什么时候,采取什么样的行动,能够实现自己的长期目标。第一步,是我们私募投资的配置原则,决定了组合的配置结构,决定了股多策略在组合中的位置;第二步,决定了配置标的和比例;第三步,决定择时和后续的动态调仓。

举个例子,如果你是个工作处于上升期,进行私募投资是为了博取更高收益的投资者,你的组合中就应该多一些进攻性的品类,股多策略产品比重可能要高一些。进一步来看,如果你想实现20%以上的年化收益,通过股多管理人,这里面其实有两种可能,一种是每年能相对稳定的达到20%,另一种是第一年50%,第二年可能负收益,这种情况下就要把时间因素考虑进去,如果投资期限较短,比如你想用投资一年的收益买一辆车,则选择第一种(多为交易型或行业轮动型管理人);

如果投资期限比较长,则可考虑第二种(多数为价值、成长等坚守某种风格的管理人)。最后,如果选择了第一种管理人,那么择时显得没那么重要,如果是第二种的话,市场低位,产品净值出现大幅回撤的时候,是相对而言比较好的入手机会。

当然,上面介绍的方法是比较理想的情况,现实因素要复杂很多,但是只要目标明确,做正确的事情,结果不会太差。经过22年市场的洗礼,许多主观多头管理人都开始更加注重自上而上的宏观和政策研究。其实不仅是管理人,咱们自己做投资也是一样,不要怕麻烦,自上而下,由远及近的审视一番,想清楚了再投资。这样,踩雷的风险也许就没有那么大了。

如何在当下更好地跟踪和挖掘优质的私募产品、避免踩雷呢?风云君推荐厚雪长坡俱乐部!感到心动且是私募合格投资人,那就点击下方链接加入厚雪长坡俱乐部,开启崭新的私募投资之旅。