沃伦·巴菲特:我还犯了一些其他已经可以识别的错误。它们较小,但不幸的是没有那么小。2008年,我花了2.44亿美元购买了两家爱尔兰银行的股票,这对我来说似乎很便宜。在年底,我们把这些持股记入市场:2700万美元,亏损89%。此后,这两只股票进一步下跌。网球迷会称我的错误为“非受迫性错误”。(2008年信)

提问:持有银行股和其他股票有什么区别?银行股是否更加稳定?

查理·芒格:股票都会有一些波动。实际上如果管理比较好的银行是很好的投资标的。问题是银行太多了,而非常理智的银行家太少。

大部分银行高管都被很多事情诱惑,做很多影响银行长期利益的事情,他们不够有耐心。所以投资银行股很难,但也不是不可能成功。

巴菲特:投资银行股不会是一个全垒打,但长期看跑赢大盘问题不大

巴菲特一季度加仓的花旗银行,看起来有点“不太完美”。

证券市场红周刊 2022年06月07日

在新冠疫情前接受采访时,巴菲特也提道,“投资银行股不会是一个全垒打,但我觉得长期看跑赢大盘问题不大”。截至2022年3月底,伯克希尔旗下的金融股(没有计入评级机构和信用卡发行商)总价值达到了837亿美元,占其整个投资组合的23%。

其中巴菲特在一季度花费近30亿美元新买入的花旗银行,相较于持有的其他银行等金融股标的,则属于“独一无二”的存在。

笔者认为,巴菲特买入花旗银行,除了利率抬升利好银行之外,最核心的投资逻辑,在于“困境反转”。

巴菲特一季度加仓的花旗银行,看起来有点“不太完美”

花旗银行是巴菲特第一季度买入的,花费约30亿美元,也就是整个银行的大概3%左右的股权。笔者认为,巴菲特投资花旗银行的逻辑,和他持有所有其他银行的逻辑都是不一样的。

因为除了利率抬升利好银行之外,他最核心的投资花旗银行的逻辑,在于“困境反转”。因此,在巴菲特的整个投资组合中,花旗银行应该可以算是“独一无二”的存在。

熟稔美国金融史的人不会忘记,查尔斯普林斯在2003年接替桑迪威尔斯掌舵花旗银行,大举介入债务担保证券(CDO)和不动产抵押贷款证券(MBS),在金融危机期间巨亏,股价从顶部到底部跌了98%,被迫下台。他下台那一年,拿走了3800万美元的工资与奖金,引发众怒,也是“占领华尔街”的诱导因素之一。

金融危机之后,花旗银行的表现,一直都是不如其他类似规模银行的。举个例子,在去年花旗银行的电话会议上,管理层提供了未来五年的指引——希望在五年内达到11%~12%的ROTCE(有形普通权益的资本回报率),并实现4%~5%的营收增长,这是中期目标。

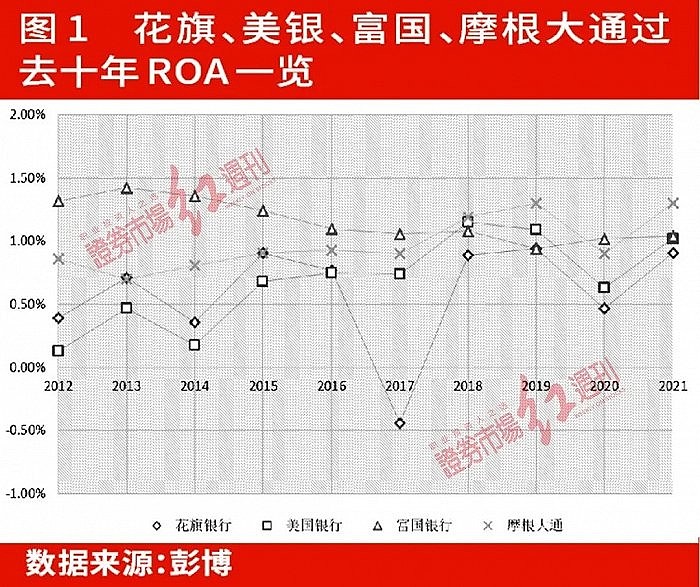

要知道,刚刚过去的一季度,摩根大通已经实现了17%的ROTCE,而花旗银行告诉投资者几年之后才能达到12%,那么大幅折价也就不难理解了。除此之外,美国银行和摩根大通的有效性比例(成本/营收)都已经到了60%以下,而花旗银行的中期目标是向60%移动,努力实现行业平均水平。最后,巴菲特说过,他最关注的银行盈利能力指标是资产回报率ROA。我们不妨拿花旗与美银、摩根和富国三家银行做个对比。

从图1中我们可以看到,花旗银行的资本回报率,近几年基本稳居倒数第一。从业务维度看,花旗银行是一个很特殊的银行。它的58%的营收是机构客户组(ICG)贡献的,个人银行和财富管理只有31%的营收份额,而传统特许经营权与其他占了剩下的一点零头。

机构客户组的业务主要覆盖商业银行和资本市场运作,且花旗银行具有全球性的足迹,可以更好地覆盖跨国性的大企业,这是很多竞争对手都难以企及的。但也正因为其覆盖的机构客户遍布全球,因此在不同的法律管辖区域内运作,其合规成本也非常高,而且需要承受潜在的地缘政治和货币汇率浮动风险。

除此之外,花旗银行对利率的敏感性又是最低的。换句话说,在几个大银行中,利率上升的利好,对花旗银行影响是最小的。因为和美国银行、摩根大通等银行不同,花旗银行的零售分支密度比较低,这就直接导致了零售端获客成本高、储蓄少的现象。

银行如何享受利率上升的好处呢?基准利率上调,储蓄利率上升幅度很小,贷款利率上升幅度大,利息差张开,生息资产的盈利能力增强,银行因此在上行利率中获得利好。只是这种受益传导,对花旗银行来说,是最微不足道的。

从表2中我们可以看到,花旗银行的无息储蓄占比是最低的,比排名倒数第二的摩根大通要少了足足10%。这里注意,之所以加起来百分比没有100%,是因为还有累计成本(Accrued Expenses)和机构储蓄(Institutional Deposits)。 因此,花旗银行对于接下去的加息,敏感度也是最低的。

那么问题就来了。这么一个盈利能力差、成本控制能力差、全球足迹广且监管合规成本更高、对于升息缺少敏感度的公司,凭什么吸引到了“股神”的注意力,并让他耗资近30亿去持有呢?

花旗银行未来的“钱景”可期,“困境反转”逻辑有望再次上演

芒格说过,打球要去预判未来球会去的地方,而非过度关注球之前在哪里。这句话,对于有“斑斑劣迹”的花旗银行来说,恐怕是尤为适用的。笔者认为,看多花旗银行核心逻辑主要为以下几点:

第一,价格低廉。过去五年,由于央行的低利率政策,银行股表现并不好。巴菲持仓的金融股中,除了美国银行上涨了54.35%,其他的几只银行股股价都在下跌。从估值角度看,银行股目前总体估值普遍不高。如标普500的市盈率是16倍,而银行股的市盈率,几乎全部都比市场均值低了至少25%。

例如,摩根大通和美国银行的估值都是有形资产的2倍,而花旗银行的估值只有有形资产的0.6倍;摩根大通和美国银行的市盈率都在10倍或以上,而我们可以在表1中看到,花旗银行特立独行地只有7倍市盈率都不到。

但如今加息已是板上钉钉的事情,只要不出现经济衰退,加息环境在历史上是有利于金融股,尤其是银行股的表现,这一点在已披露的多家一季度净利息收入的银行财报及管理层指引中都得以印证。

第二,股东回馈意愿很强。光是股价低,肯定是不够的。很简单的例子,中国某银行的市盈率一直是3~4倍,很多所谓的“价值投资者”都趋之若鹜。结果该银行居然低价增发股本来融资。试问这样的低估值,又有什么意义呢?我们来看看花旗银行的管理层在电话会议上是如何评价股东回馈的。花旗的CFO马克·梅森(Mark Mason)说,“我们多次重申了,现在这个股价,我们做回购是很合适的。所以我们不倾向于变分红,而是通过回购返回股本”。

花旗去年上任的新CEO简·弗莱瑟(Jane Fraser)说,“现在,根据我们现在交易的股价,回购是非常重要的,可能是我们要做的首要的事了。因此,我们必须重申把盈余资本返还给我们股东的重要性。”花旗确实也是这么身体力行的,其未来几年的回购规模高达250亿美元,占整个市值的25%,几大银行中只有美国银行的回购规模与之一样,但美国银行的市值是花旗的3倍。

回购比起分红,对于银行股来说有两大优势,第一是放诸四海皆准的低税率,第二是更灵活,可以在经济下行的时候减少回购保护资产负债表,而不像分红,一旦承诺之后,如果减少,会在投资者中造成很大的负面影响。

第三,如果说估值低和股东回馈强是投资某公司的基础条件的话,那么这一条可能是巴菲特决定投资花旗银行的关键。我们前面提过,花旗银行曾碰到过很多困难,因此在花旗打拼出来的管理层,都有很强的应对困境的能力。新任CEO简之前就在欧洲、拉美和美国的花旗银行的不同部门工作过,经历覆盖财富管理、房贷、消费者银行和商业银行。

她上任以后,做了一个非常重大的决定,把协同效应不强的、盈利能力欠佳的消费者银行业务全部砍掉。这囊括了14个不同的市场,包括澳大利亚、中国、印度、印度尼西亚、韩国、马来西亚、墨西哥、菲律宾、波兰、俄罗斯、泰国、越南等国。花旗在这些国家的业务的有效性比率平均为77%,远高于公司消费者银行的平均水平,即大概60%左右。

消费者银行与商业银行不同,因为不同区域的商业银行可以服务同一个跨国公司从而形成协同,但消费者银行则不存在这种跨区域的网络效应,比如服务好墨西哥的客户,对于北美客户的忠诚度没有任何帮助。卖掉这些部门可以产生超过150亿美元的现金,还能让一大笔原来因为合规而必须承诺的资本重获自由。这些资金可以用来发展利润率更高、资产更轻的财富管理业务,也可以用来回购廉价的股权。

由于简之前在花旗已经有不错的业绩表现,加上巴菲特人脉广阔,应该对简作为管理者的能力和口碑都有很深入的了解,因此他投资花旗银行,其实是对管理层帮助花旗银行实现“困境反转”,重拾当日荣耀,投出的信任票。如果花旗银行能均值回归到行业平均水平,那现在50美元/股不到的股价,也应当妥妥翻倍。

反转的过程按照管理层的部署和规划需要3~5年的时间,当然,价值投资者最不缺的,就是耐心。

此外,可能部分投资者会担忧其在俄罗斯的业务损失。根据花旗披露的信息,银行在俄罗斯有100亿美元的风险敞口,在最坏的情境下可能会承受40亿美元的损失,相当于4%的市值,或0.3%的总资产规模。考虑到花旗银行已经跌了那么多了,笔者倾向于认为这部分的风险已经被市场充分确认了。

巴菲特投资银行股的三大逻辑分析

2012年08月07日 05:13

作者: 刘建位

来源: 上海证券报

全球金融危机的爆发,让美国以及欧洲的大银行出现了重大危机,政府不得不出手救助,银行股股价一落千丈,至今很多仍然在低位挣扎。但所谓危中有机,最近4年巴菲特增持富国银行24亿美元、买入美国银行50亿美元优先股。巴菲特正是在别人恐惧时贪婪,才得以低价买入最好的银行。

分析一下过去20多年巴菲特的投资,可总结为三点,具体来看:

第一,巴菲特长期重仓持有银行股。

2007年巴菲特投资组合为总市值688亿美元,其中5只银行股市值197亿美元;2011年投资组合总市值662亿美元,其中5只银行股市值198亿美元,以富国银行和美国运通持仓最重。不仅如此,巴菲特持有银行股的时间周期也非常长。富国银行持有至今已23年,美国运通银行、M&T银行持有至今也已经21年。

第二,巴菲特选择银行股的标准非常高。

1、业绩一流:巴菲特1991年大量买入富国银行时用两个业绩指标来评价,“过去的净资产收益率(ROE)和总资产收益率(ROA)都要优秀。”2008年金融危机之后,巴菲特第一大银行重仓股富国银行过去三年ROE为11.6%、10.4%、11.9%,ROA为1%、1%、1.2%,逐年增长;运通银行过去三年ROE则为16%、26%、28%,ROA为1.7%、3%、3.3%,同样逐年增长。

2、管理一流:巴菲特强调管理对银行业绩影响很大,“银行业并非我们偏爱的行业。如果资产是股东权益的20倍,那么一个只是涉及一小部分资产的错误就能够毁灭掉很大部分的股东权益。”这也是目前国内投资者对于银行股的诟病所在。财务杠杆同时放大了管理上的优势和劣势,所以巴菲特对以“便宜的”的价格买进一家管理糟糕的银行毫无兴趣,他唯一的兴趣是以合理的价格买进管理良好的银行。

3、规模一流:2011年巴菲特投资组合中6大银行资产规模在美国排名分别是,美国银行排第1,富国银行第4,合众银行第10,纽约梅隆银行第11,美国运通第19,M&T银行第29,都是规模很大的银行。巴菲特之所以只投资大银行,是因为银行业规模优势非常重要,而且规模越大银行越难被收购,股价往往更加便宜。

第三,巴菲特都是在银行股价大跌之后趁机大量买入。

巴菲特1990年买入富国银行时市盈率不到5倍:“1990年我们能够大规模买入富国银行,得益于当时一片混乱的银行股市场行情……在投资者纷纷抛售逃离银行股的风潮中,我们才得以投资2.9亿美元买入富国银行10%的股份,我们买入的股价低于税后利润的5倍,低于税前利润的3倍。”

巴菲特在2012年致股东的信中强力看好银行业,对其持有的银行未来发展充满信心。他在信中说:“美国银行业正在起死回生。”

截至 2020 年末,伯克希尔持有的按市场价值排名的前十五大重仓股中有六家银行股,依次为:美国银行、富国银行、合众银行、摩根大通、纽约梅陇银行、高盛,此外还有 2 家信用卡公司。

说实话此前20年中国经济大发展,银行大发展时很多银行都取得了很高的复合收益。今后随着中国经济发展趋缓,如果想从银行持续获得20%+收益,是很困难的。

我们认为现在买入最优质的银行,未来获得10%左右的长期收益可期,主要是赚估值回归和经营增长的钱。最关键的是银行股投资稳定,风险可控,最适合年龄较大或投资经验不足的投资者,比炒热点、玩题材,频繁买卖要靠谱得多。再说,风险可控前提下,能有10%左右的稳定收益不香吗?

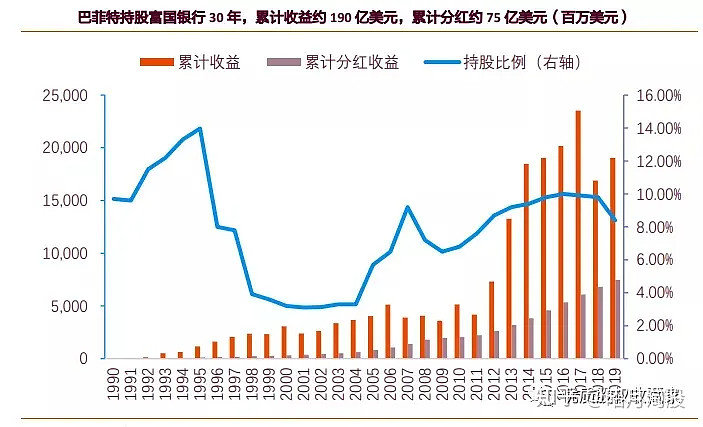

价值投资典范-巴菲特长期重仓不少银行股。其中,巴菲特对富国银行的投资已经超过 30 年。巴菲特说,“银行业是一个好行业,如果你在资产方面不做蠢事的话。” 我们看看巴菲特怎样投资银行股。

一. 股神为什么偏爱银行股

银行业是好行业,股神喜欢好银行。巴菲特多次公开表示自己对银行股的喜爱。巴菲特表示对其拥有的银行感觉很好,与大多数其他证券相比,非常有吸引力。“银行业是一个好行业,如果你在资产方面不做蠢事。”巴菲特在 1990 年致股东的信中这样说道,“由于银行业 20 倍杠杆会大幅放大经营管理的优劣,我们无意以便宜的价格购买管理水平低下的银行股;相反,我们只在意以合理的价格买入管理良好的银行股票。”

股神爱死了股票回购。巴菲特认为他所持有的银行股大多数每年都在回购,所以他在一分钱不花的情况下,持有比例也会上升。巴菲特在 2016 年致股东的信中写到,“ 包括美国银行在内的多家伯克希尔·哈撒韦公司投资过的公司,一直以来都在回购股票。许多公司回购股票的数额相当惊人。我们非常喜欢股票回购,因为我们相信大多数情况下,公司回购的股票在市场中都是被低估的。毕竟,我们持有这些股票的原因也是因为我们相信这些股票被低估了。当一个公司的经营规模不断扩大,但是公司流通股数量不断下降,股东将会非常受益。”

股神有时也会变心:银行有弊端。巴菲特在1990年致股东的信中解释到:“银行业并不是我们的最爱。这个行业的特性是资产约为股权的 20 倍,这代表只要资产发生一点问题就有可能把股东权益亏光。而大银行出问题早已变成是常态而非特例,许多银行业者也都有旅鼠那种追随领导者的行为倾向,所以现在他们也必须承担像旅鼠一样的命运。”

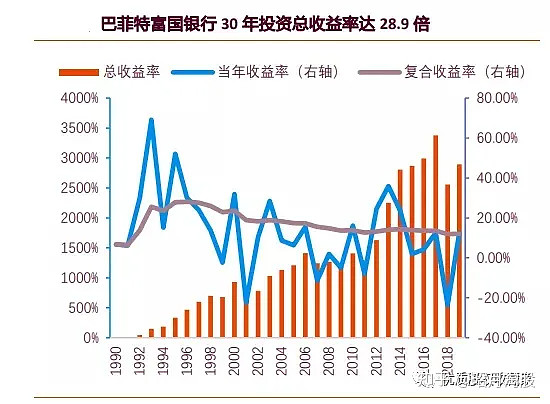

二. 富国银行30年,实现投资回报30倍

三十年,是巴菲特已经持股富国银行的时间长度。过去 30 年,巴菲特对富国银行的持股虽有过增减,但一直位列巴菲特四大持仓。1990 年,美国正处于房地产泡沫破裂期,银行股一片萧条,投资者纷纷抛弃银行股,巴菲特趁市场惊恐时,以不到 1 倍 PB 以及不到 5 倍的 PE(TTM)的估值买入了富国银行。(这个和目前中国的银行股估值接近,有些比这更低!)与普通投资者所想的不同,超长期的收益回报主要来源于公司的ROE。

长周期持股挣的是 ROE 的钱。1990-2003 年富国银行平均 ROE=16.77%,投资回报超 10 倍,复合收益率 18.9%。在此期间,PB 估值由 0.99 倍到 2.9 倍,估值提升贡献 20%的投资回报,ROE 贡献剩余的收益;2004-2019年富国银行平均 ROE 为 12.56%,巴菲特投资收益率为 164%,期间收益主要由 ROE 贡献,PB 估值由 2.9 倍降至 1.33 倍,对这16年间的投资收益影响较大。

三. 巴菲特投资银行股的总结

从巴菲特数十年的银行股投资中,有以下几点值得关注:

买入优质的银行股。巴菲特曾在致股东的信中表示自己对用便宜的价格买下经营不善的银行一点兴趣都没有。相反地,他希望能够以合理的价格买进一些经营良好的银行。

估值低时买入,危机往往带来低估值买入优质银行股的机会。如 1990 年美国房地产泡沫破灭,银行股鲜有人问津之时,巴菲特以很低的估值重仓买入富国银行;08 年金融危机中投资高盛;2011 年投资美国银行。巴菲特于房地产泡沫危机中抄底富国银行、次贷危机 中投资高盛和美国银行,均与当时市场中因恐慌而大量抛售的投资者相反。而这几笔投资, 都为伯克希尔带来了高额的回报。

长期持有,挣 ROE 的钱,做时间的朋友。估值变动对投资收益的贡献很小。因而,稳定的较高的 ROE 对长周期投资很关键。

为什么美国银行会是巴菲特爱股?

2021,02/19 04:13

来源:金融界网

美国银行是沃伦巴菲特最大的银行股投资。根据最新可用信息,伯克希尔哈撒韦(Berkshire Hathaway)拥有该银行超过10亿股,价值约320亿美元,相当于美银不到12%股份。

更重要的是,伯克希尔哈撒韦在2020年扩大在美国银行的持股,同时出售其他银行。2020年,巴菲特出售了九种不同的金融股,大笔沽出包括摩根大通、富国银行(Wells Fargo)和高盛。这就引出了一个问题,“为什么只要美国银行?”

虽然我们不知道为什么巴菲特显然对美国银行比其他银行更有信心,但我们对巴菲特的投资风格相当了解,这对他认为美银可带来大好前景提供一些启示。

巴菲特为什么如此喜欢美国银行?

一方面,我们知道巴菲特是美国银行管理层的忠实拥护者,尤其是行政总裁Brian Moynihan。自金融危机以来,美银已转变为一流金融机构。在Moynihan领导下,它变得更加高效,在贷款业务中承担更多责任,并且更加多元化。很难再具体明言巴菲特对良好管理的重视,因此,如果进行如此大笔投资决定中,这因素没有发挥重要作用,我会感到震惊。

此外,对比盈利能力,美国银行是一只相对便宜的银行股。该股的股价反映市帐率仅为1.09倍。

作为参考,摩根大通的市帐率为1.65倍。如今,2020年对于银行业来说是一个奇怪年份,而增加准备金储备却削弱了获利能力的指标。但是,以下是有关估值与每家银行在疫情前股本回报率比较。

简单来说,美国银行在价格上产生了更大盈利能力。摩根大通是一家利润更高的银行(我预计疫情后还继续),但这种获利能力要更高溢价。而且,巴菲特的购买全部是在股票交易价低于帐面价时进行,我们知道巴菲特如何喜欢安全边际。

除了盈利能力,美国银行还是一家资本雄厚的金融机构,股息率高达2.3%,并一直在积极回购自己股票(2020年除外,当时不允许银行这样做)。另外,近年来,它的存款和贷款投资组合增长速度快于大多数大型银行。

最后,由于愿意投资科技,该行的效率得到了显著提高。美国银行凭借在线和手机移动功能赢得了多个奖项,这一重点将使美银与一些科技含量较低的大型银行竞争对手相比,具有长期竞争优势。