1、长期而言股票胜出

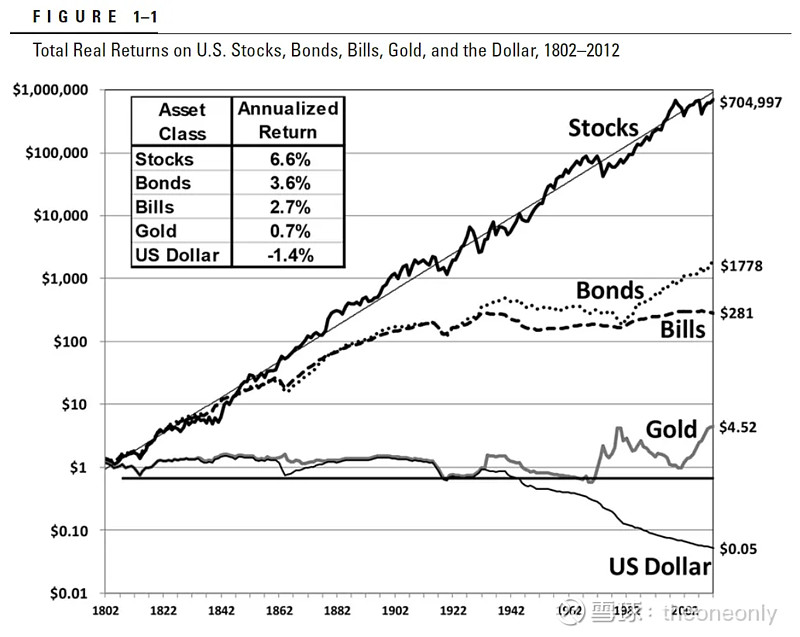

图1-1是本书中最重要的图表。该图对虚拟投资者的1美元投资在两个世纪中所产生的真实(扣除通货膨胀的影响)财富进行了逐年跟踪,比较了①股票;②长期政府债券;③美国短期国债;④黄金以及⑤美元的投资回报。

从投资回报角度看, 210 年来,股票投资组合的实际回报率平均每年为 6.6%,每十年几乎翻一番。固定收益投资的实际平均回报率要低得多:长期政府债券的平均实际回报率为每年 3.6%,短期债券的平均实际回报率为每年 2.7%。黄金的年平均真实收益率只有0.7%。从长期来看,黄金的价格一直高于通货膨胀率,但只是略高一点。自1802年以来,美元的购买力平均每年下跌1.4%,但自二战以来,美元的贬值速度开始大幅增加。

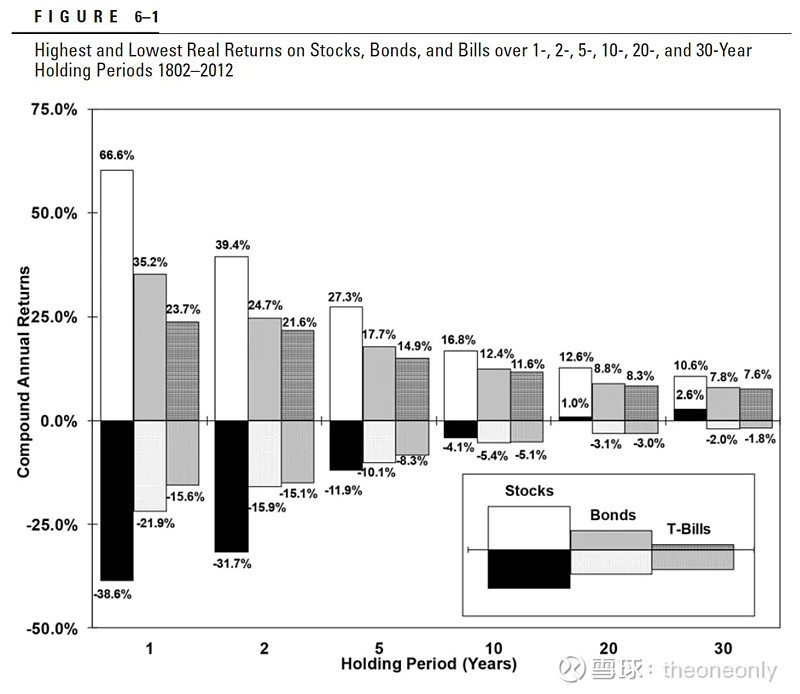

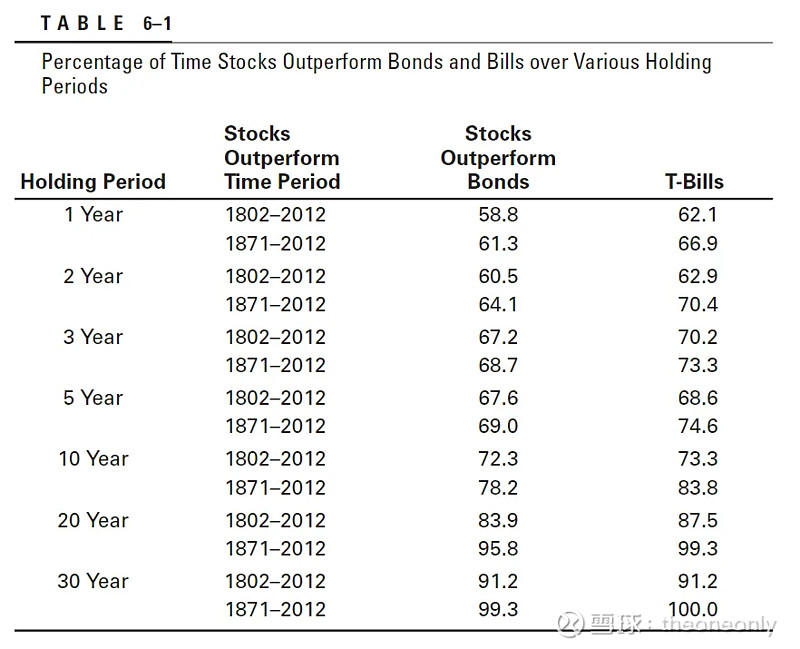

从风险角度考虑,短期而言股票的波动性确实很大。然而,在1802年以来的所有5年持有期内,股票收益率的最坏情况是-11.9%,这一收益率只是略差于长期或短期国债的最差表现。而在所有的10年持有期内,股票收益的最差表现均表现好于固收类。随着持有期限的增加,股票收益率超过固定收益资产收益率的概率显著增加。就10年持有期而言,股票在80%的时间里战胜了债券;就20年持有期而言,这一比例达到了90%;在所有的30年以上的持有期内,这一比例将近100%。

2 、不要试图把握市场时机

当股价高位、大家都乐观的时候卖出很难,而当悲观情绪普遍的时候,在市场底部买入就更难了,很少有人有信心重返股市。

3、世界在不断变化,有些不变的领域长期回报显著

作为优质投资者,颠覆是你最大的敌人之一。避免那些高度暴露于快速变化的行业动态的公司。排名前20的企业中,有15家属于两个行业:以国际知名消费品牌公司为代表的必需消费品行业和医疗保健行业,尤其是大型制药公司。

4、搭上顺风车,让赢家奔跑

杰里米·西格尔认为菲利普莫里斯公司是一个很好的例子。过去半个世纪,菲利普莫里斯公司的平均年回报率为 19.47%,几乎是标准普尔 500 指数 10.07% 年回报率的两倍。菲利普莫里斯也是自 1925 年(首次编制个股综合回报率之日)以来表现最好的股票。从 1925 年底到 2012 年底,菲利普莫里斯公司的复合年回报率为 17.3%,比市场指数高 7.7%。如果你在 1925 年向这家公司投资了 1000 美元并加入其股息投资计划,那么到 2012 年底,它的价值将将超过 10 亿美元!

5、对公司而言的坏消息可能变成投资者的好消息

在资本市场上,对于公司而言的坏消息对于持有股票并将股息再投资的投资者来说往往是好消息。如果投资者对股票的前景变得过于悲观,低价将使将股息再投资的股东能够以便宜的价格购买该公司。对于那些坚持菲利普莫里斯公司的人来说,这些再投资的股息已将其股票变成了一堆黄金。

6、投资于将大部分收益转化为自由现金流的公司

盈利是观点,现金流则是本质。学术研究发现,将大部分收益转化为自由现金流的公司在股票市场上的表现明显更好。

斯隆发现,从 1962 年到 2001 年,盈利质量最高(权责发生额最低)的公司与盈利质量最差(权责发生额最高)的公司之间的差距每年达到 18%,令人震惊。权责发生额可以定义为盈利与自由现金流之间的差额。

7、股东回报的来源

纵观整个时期,股息是迄今为止股东回报最重要的来源。自 1871 年以来,股票的实际回报(扣除通胀影响)平均为 6.48%,其中平均股息收益率为 4.40%,实际资本收益为 1.99%。资本收益几乎完全由每股收益的增长产生,过去140年每股收益以每年1.77%的速度增长。自二战以来,股息和收益的组合发生了重大变化。每股收益增速上升,而股息支付率和股息收益率下降。

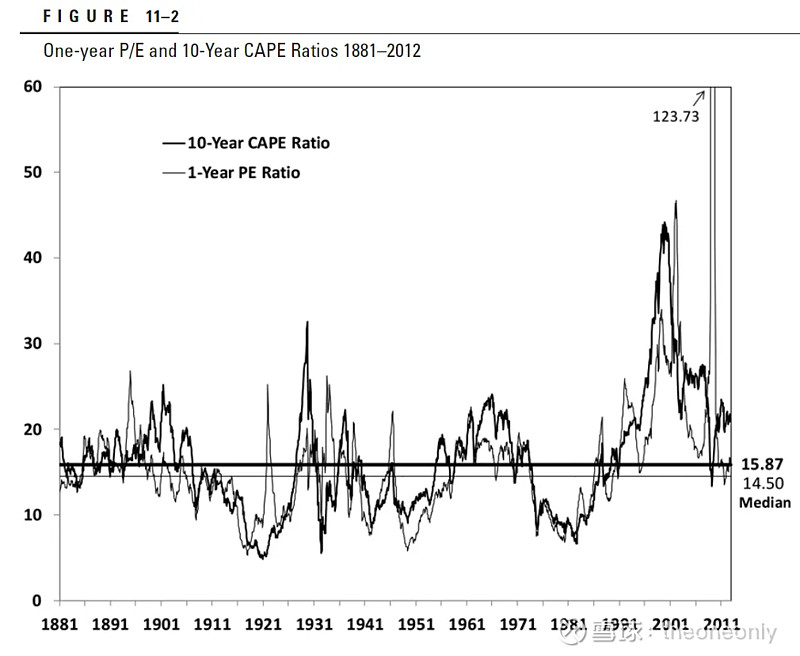

8、15倍历史PE中枢

从 1871 年到 2012 年,基于过去 12 个月盈利的市盈率中位数为 14.50,基于未来 12 个月盈利的市盈率为 15.09。持有股票相对于债券的历史溢价(股票溢价)约为 3% 至 3.5%。如果我们假设长期实际利率稳定在 2%,比长期平均水平低约 1% 到 1.5%,那么 3% 的股本溢价将需要 5% 的股票实际回报率,对应的PE估值则达到20倍。

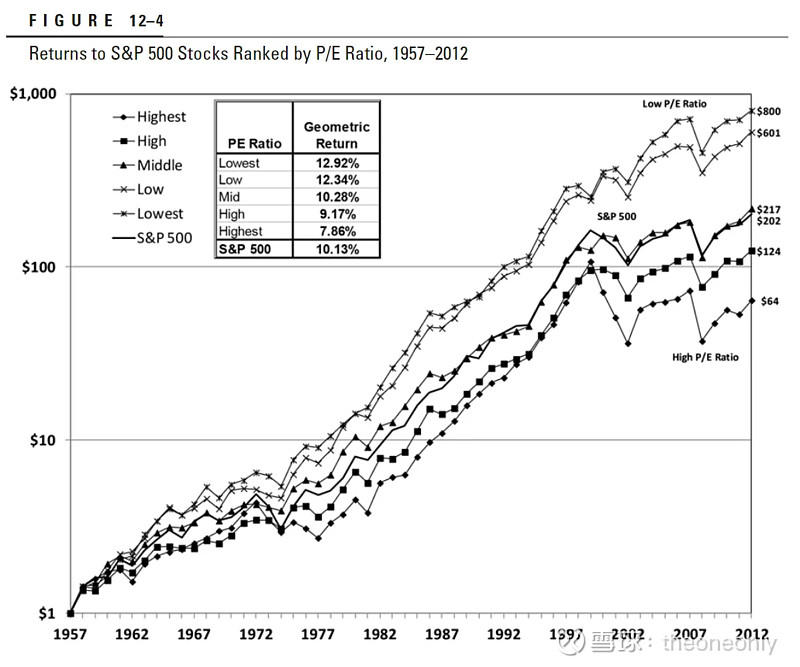

9、低估值的股票跑赢大盘

根据市盈率,1957年至2012年间,最便宜的20%的股票表现比标准普尔500指数高出2.8%。

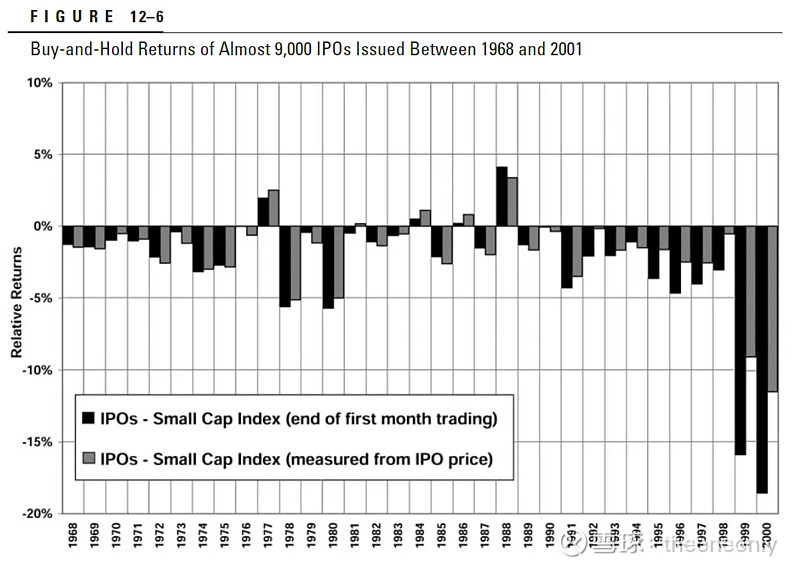

10、谨慎投资新晋IPO股票,可能定价过高

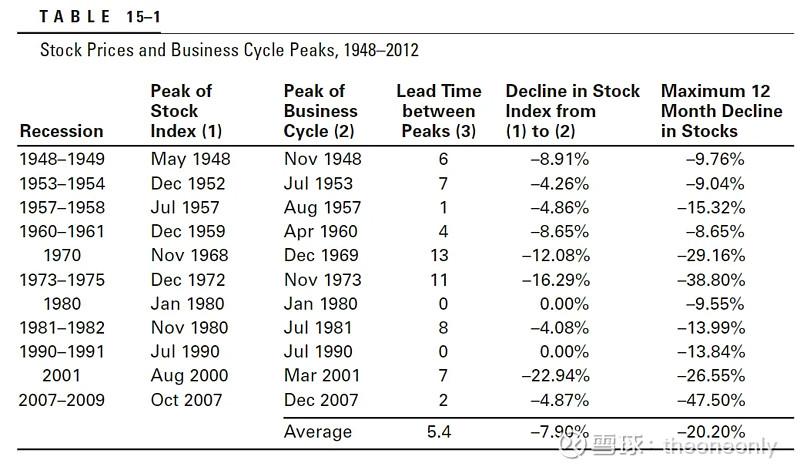

11、股市是经济的先行指标

市场触底与经济触底之间的平均提前时间为4.6个月,而在11次衰退中的8次,提前时间一直处于4-6个月的极窄区间内。相比之下,市场高峰期早于商业高峰期的平均时间为5.4个月。市场高峰与经济高峰之间的时间也比市场低谷与经济低谷之间的时间表现出更大的可变性。

12、不要试图利用宏观经济因素来做出完美投资决策

股票价值基于公司盈利,而商业周期是这些盈利的主要决定因素。能够预测经济周期转折点的收益是巨大的,但所有派系的经济学家都无法准确地预测这一点。投资者可以采取的最糟糕的做法是跟随对经济活动的普遍情绪。这将导致投资者在形势好的时候、大家都乐观的时候以高价买入,并以低价卖出。投资者的教训是显而易见的。通过分析实际经济活动来击败股市需要预测者尚不具备的一定程度的先见之明。

13、市场短期高度不确定

在调查重大市场波动的原因时,只有不到四分之一的事件与具有重大政治或经济意义的新闻事件有关。这证实了市场的不可预测性以及预测市场走势的难度。

14、制定严格的规则,让你的投资组合步入正轨,尤其是当你发现自己屈服于当下的情绪时

投资者情绪的波动常常导致股价高于或低于其基本价值。当所有人都看涨时买入、当所有人都看跌时卖出的诱惑是难以抗拒的。由于很难脱离这种市场情绪,大多数频繁交易的投资者的回报率都很低。最好的投资者都是非常自律的。

最后引用杰里米·西格尔的一句美丽的话:从长远来看,股票是积累财富的最佳途径。