那位朋友提醒我,他还有一家需要看一看的上市公司,其实我是记得的。杭州中泰深冷技术股份有限公司(股票简称:中泰股份)2006年初成立,2015年在深交所创业板上市,是一家深冷技术工艺设备及解决方案提供商,主营深冷技术设备的开发、设计、制造和销售。

中泰股份的核心制造产品为冷箱及成套装置、板翅式换热器,具体包括LNG成套装置、深冷净化(液氮洗))装置、焦炉气回收制LNG冷箱、轻烃回收冷箱、PDH冷箱、空分设备冷箱、乙烯冷箱及板翅式换热器等。产品广泛应用于能源、化工、冶金和电力等基础工业领域,特别在天然气液化、现代煤化工(MTO、煤制天然气、煤制油)等领域。

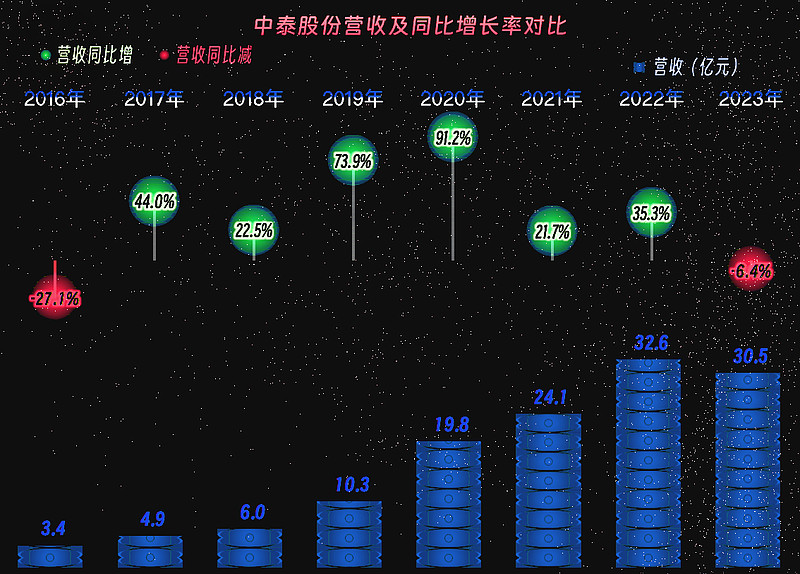

2023年,中泰股份的营收同比下跌了6.4%,这是其持续增长六年后的首次下跌,虽然没有跌破30亿元,但趋势的变化确实会影响到公司估值的变化,对经营团队的信心也会造成较大打击。

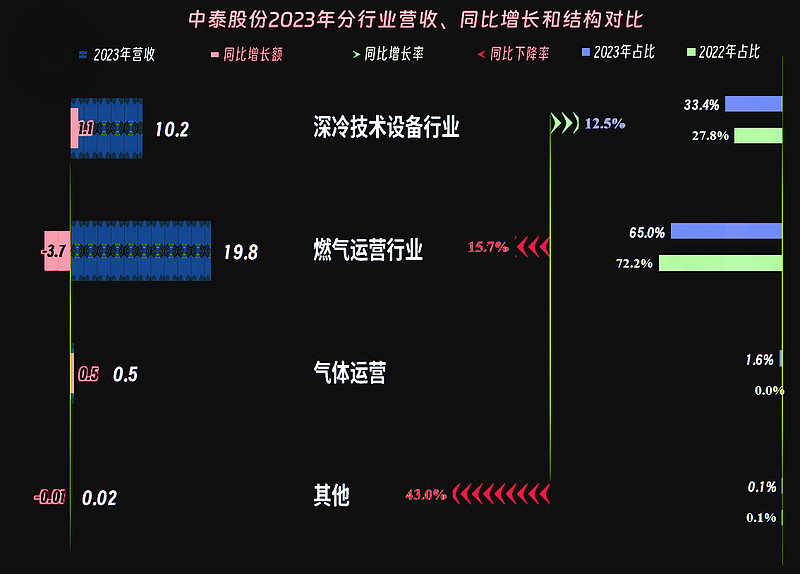

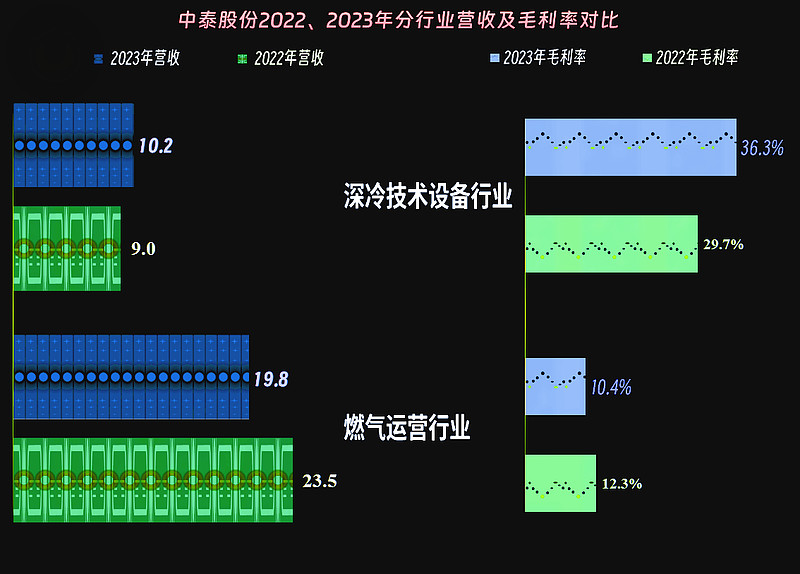

中泰股份最大的业务是在“燃气运营行业”,这是其2019 年公司收购山东中邑燃气后进入天然气运营领域的结果;就是这项为其贡献七成以上营收的业务,2023年出现了15.7%的下跌,才导致2023年营收的下跌。

其自认为是核心业务的“深冷技术设备”业务,2023年同比增长了12.5%,算是发展不错的;2022年在唐山新建一套精制氪氙气体的装置和2023年在山东章丘新建的一套空分装置后,新开发了“气体运营”业务,也为2023年带来了一定的营收增量。

中泰股份98%的市场都在境内,就不分地区展示图表了。

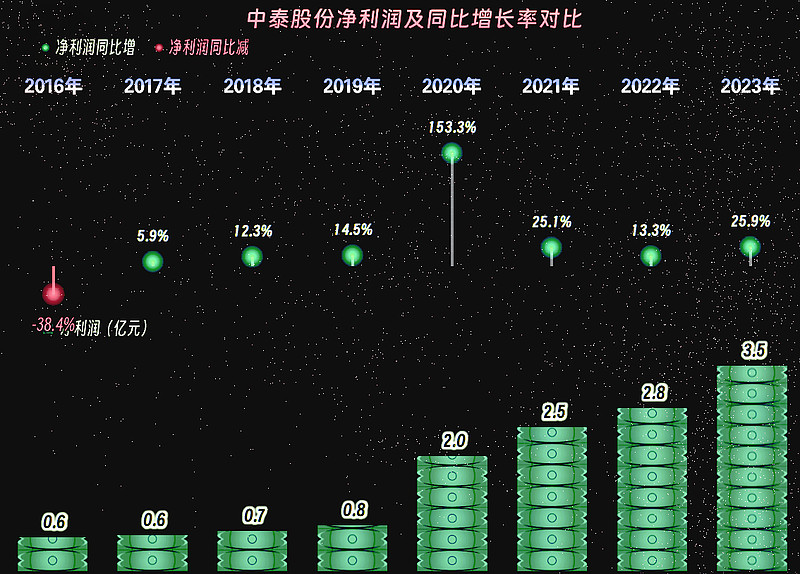

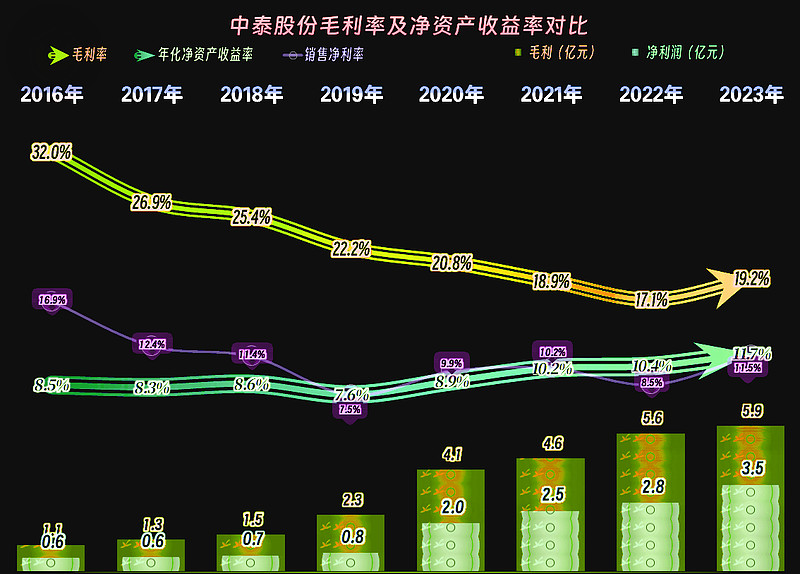

2023年的净利润没有受到营收下跌的影响,反而大幅增长了25.9%,创下了3.5亿元的新纪录,对于营收下跌时的盈利能力增长,我们一般都不看好。除非马上能稳住营收下跌的趋势,否则,净利润下跌就会很快到来。

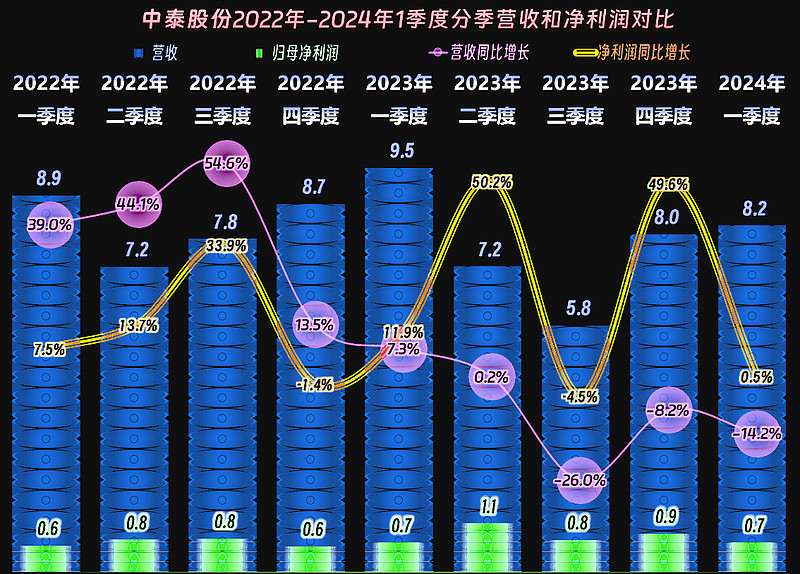

营收的同比下跌是从2023年下半年开始的,已经持续了三个季度一直延续至2024年一季度。净利润季度间波动要大一些,2022年净利润增长曲线位于营收下方,持续背离“规模效应”;从2023年开始,净利润增长曲线持续位于营收上方,除上半年的两个季度外,继续玩着背离“规模效应”的游戏。

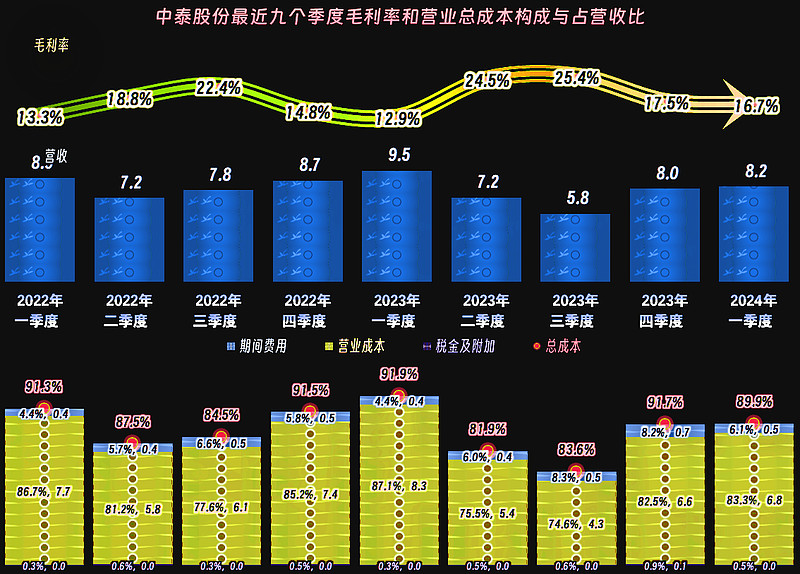

“规模效应”被扭曲的答案并不难找,2022年毛利率大幅下跌并触底,2023年强力反弹,一举超过前两年的水平,这就是净利润与营收背道而驰的主要原因,这个我们后面做成本费用分析的时候再细说。

销售净利率也随着毛利率而上下波动,两条曲线之间的距离有明显缩小的趋势,这说明规模效应不仅不是反的,而且还是相当明显的,只是影响净利润的因素更多,其他因素影响更大而已。净资产收益率已经连续增长了四年,有持续走高的趋势,这与其资产配置、杠杆运用和运营效率等有一定的关系,我们后面再展开说。

燃气运营业务的毛利率下跌比较明显,这一行能有现在这样的水平已经不错了;2023年毛利率反弹的主要原因,是“深冷技术设备”业务的毛利率同比大幅增长。次要的原因是高毛利率业务的营收增长,低毛利率的业务营收下跌,营收结构也有较大的变化。

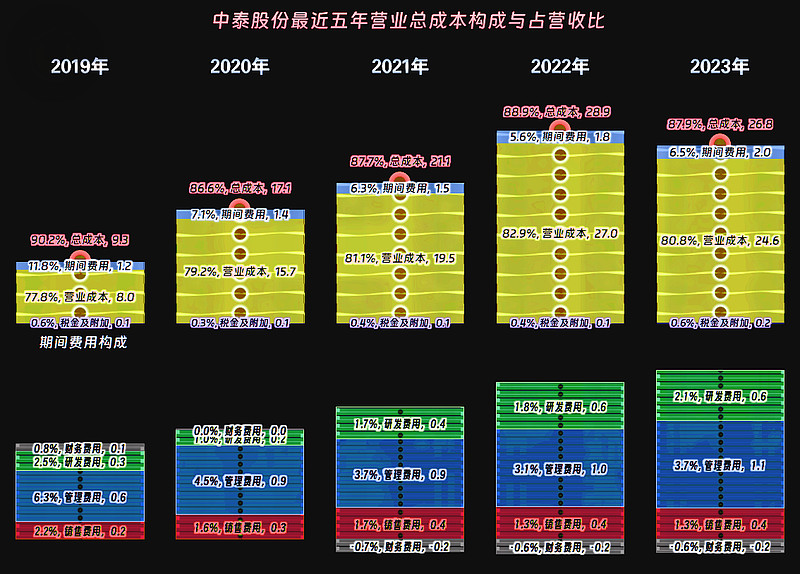

在2022年及以前,中泰股份的期间费用在持续增长之中,占营收比仍在持续下降,这就是“规模效应”,2023年营收下跌,期间费用占营收比大幅增长,这还是“规模效应”,只是作用方向相反。但是,2022年,毛利率同比下跌了1.8个百分点,期间费用占营收比下跌了0.7个百分点,主营业务盈利空间仍然下跌了。

2023年,又反着来了一次,期间费用占营收比上升了0.9个百分点,但毛利率却提升了2.1个百分点,还是毛利率的影响起到了决定性的作用。在这些变化中,有计算时四舍五入的尾数差,还有“税金及附加”项目增减变化,对其计算结果也有一定的影响。

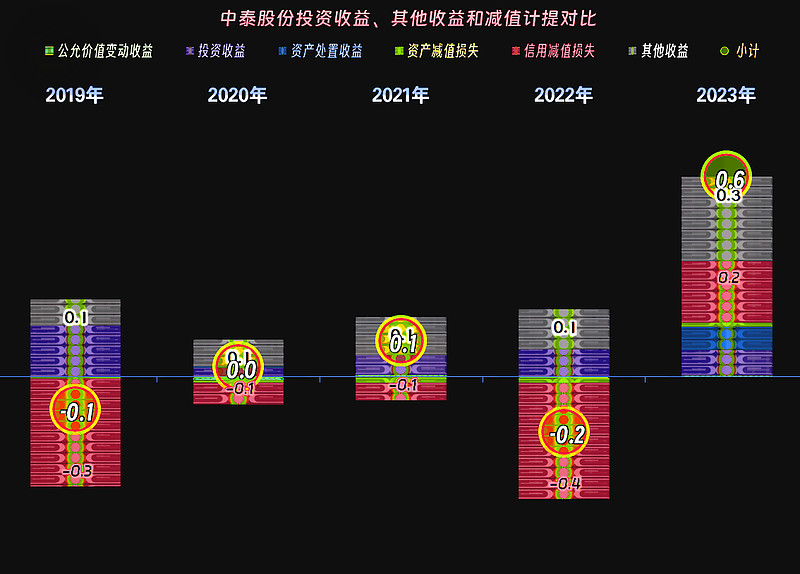

除了主营业务之外,在其他收益方面也对净利润有不小的影响,2022年还是净损失2000万元的状态,2023年就成了净收益6000万元。差异主要是政府补助有所增长,最大的差异是2022年坏账损失计提3600多万元,2023年变成了净收益,产生这样的原因当然是前期计提猛了。

毛利率较高的主要是2023年年中的那两个季度,离现在最近的两个季度,毛利率都低于年度毛利率中最差的2022年,主营业务盈利空间也是。只是,四季度和一季度,似乎是其“淡季”,因为2022年四季度和2023年初也是如此的表现,甚至2022年一季度仍然如此。

不过前期的这些数据,是疫情下的经营表现,有较大的波动性,我们不能由此得出二、三季度的毛利率和主营业务盈利空间就一定会大幅反弹的结论。

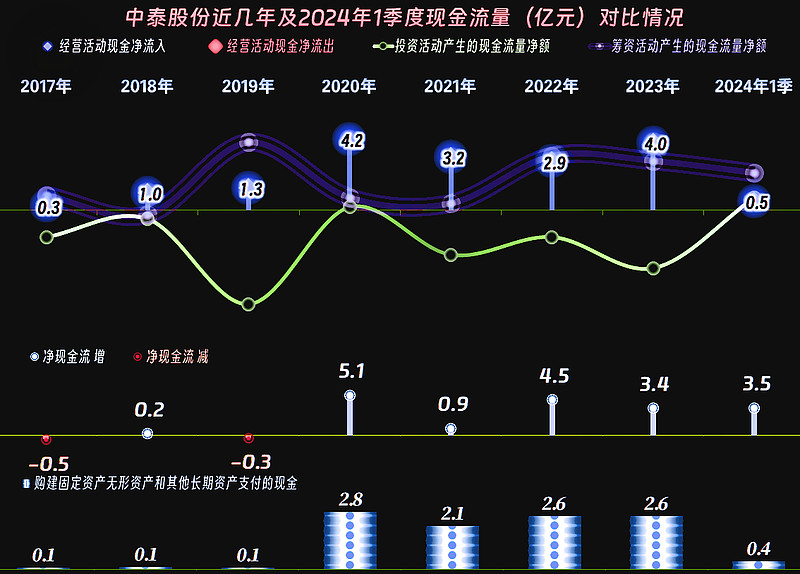

最近四年“经营活动的净现金流”表现不错,但这四年的固定资产类投资规模也比较大,在我们看来不补充融资也问题不大,但中泰股份还是在持续融资来补充资金。

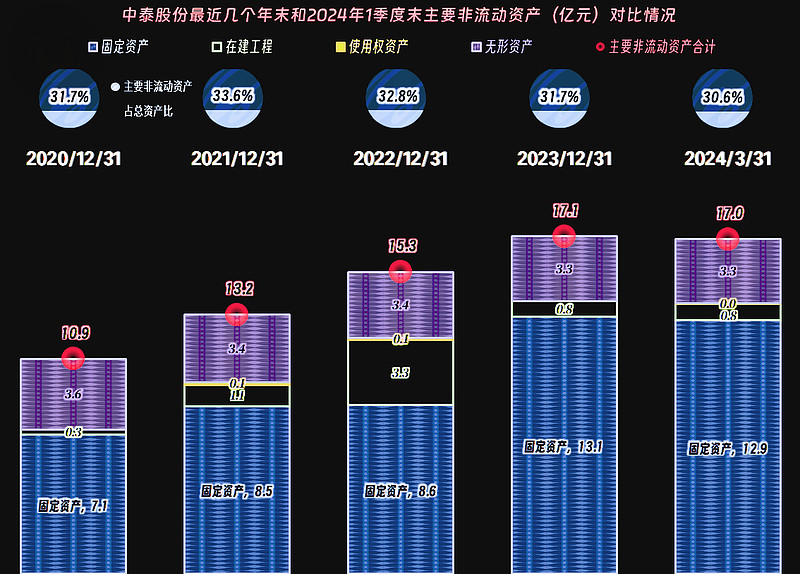

2023年末的固定资产增长幅度较大,但在建工程却下降明显,年末金额较大的是“高纯电子稀有气体项目”;“深冷技术新能源、高端装备智能制造产业项目”和“利用加压气化技术实现氨(醇)装置升级改造项目”等都已经在2023年建成投产。

如果没有明显的市场信号变化,估计中泰股份的产能和产线扩张步伐会慢下来,面对复杂和明显的环境变化,还使劲向前冲,显然不是明智的选择。“逆周期”操作不是不可以做,而是不太适合绝大多数的公司去做。

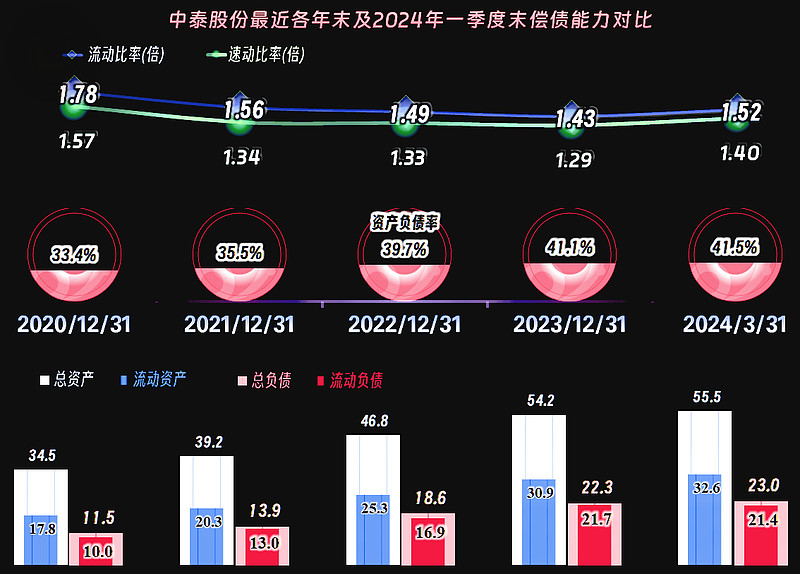

中泰股份的长短期偿债能力都相当强,他们经营的风险偏好不高,整体要算是比较保守的。短期偿债能力变化不大,但资产负债率却在持续小幅增长,这就是其这几年净资产收益率的表现好于销售净利率的主要原因。

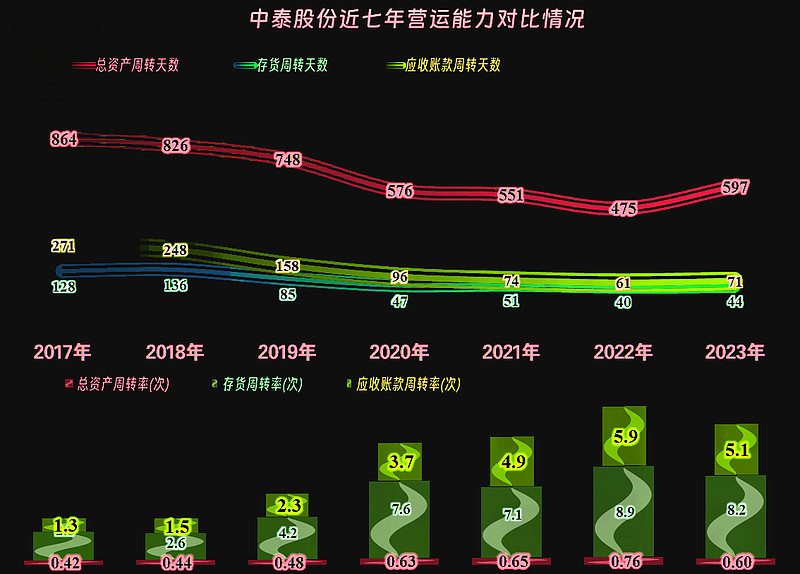

有主要原因就有次要原因,次要原因是中泰股份的总资产周转效率在2022年及以前年份,都是在提高的,实际上也是营收高速增长带来的,但2023年的周转效率却有所下跌。

中泰股份的总体表现不错,在近几年的经济下行压力下,一直坚持到2023年才出现营收下跌,但盈利能力却不减反增。同时需要注意的是,持续项目投入下的营收下跌,最近半年的盈利能力下降,也传递出一定的信号,在整体经济处于下行周期中,想不受其影响是很难做到的。

声明:以上为个人分析,不构成对任何人的投资建议!