有朋友让说一说包钢股份的财报,我记得我上中学时,地理教材上说包头是“钢铁之都”,但现在查资料好像是“钢铁之城”。不管是不是“钢都”,我知道这座城市的原因就是其钢铁,现在好像主要说是“稀土之都”了。

内蒙古包钢钢联股份有限公司(股票简称:包钢股份)的前身——包钢(集团)公司成立于1954年,是国家在“一五”期间建设的156个重点项目之一。包钢股份于1999年6月成立,2001年3月在上交所主板上市。

依托白云鄂博铁和稀土共生的资源禀赋,造就了包钢股份独有的“稀土钢”特色,产品拥有良好的延展性、耐磨性、耐腐蚀性、耐低温性、韧性及抗拉拔性,广受下游用户的认可和好评,产品广泛应用于京沪高铁、青藏铁路、三峡工程、北京大兴国际机场、中俄东线天然气管道等国家重点工程项目,并远销欧美等60多个国家和地区。

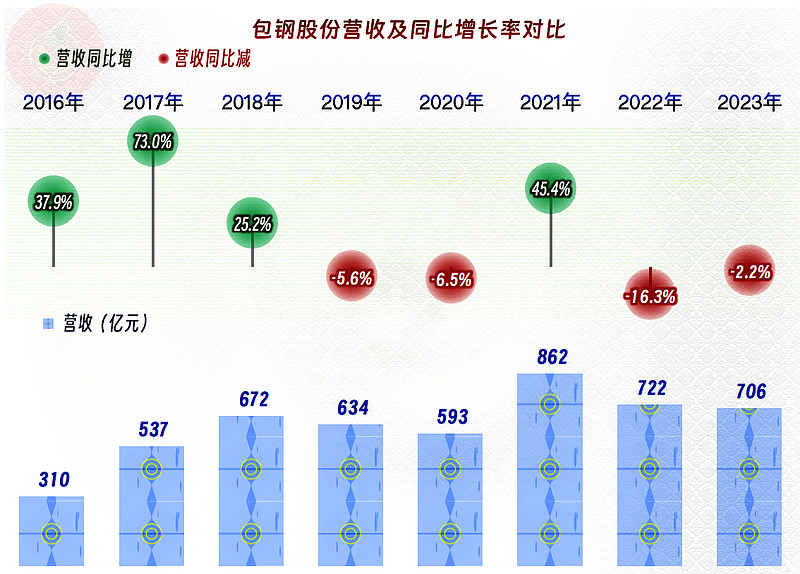

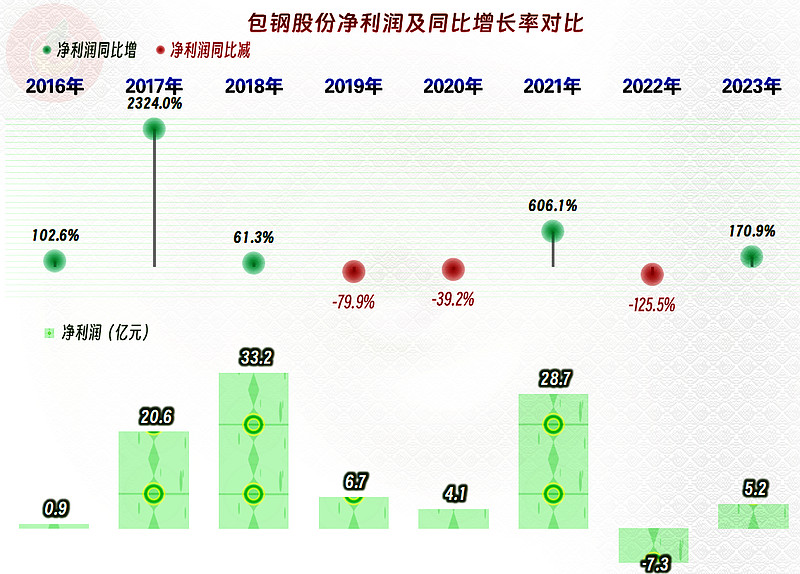

2023年,包钢股份的营收同比下跌了2.2%,相比2022年的下跌幅度,可以算是基本稳住了。最近六年,包钢股份这种下跌两年,再大幅增长一年,然后再下跌两年的发展节奏,看着让人有点揪心。

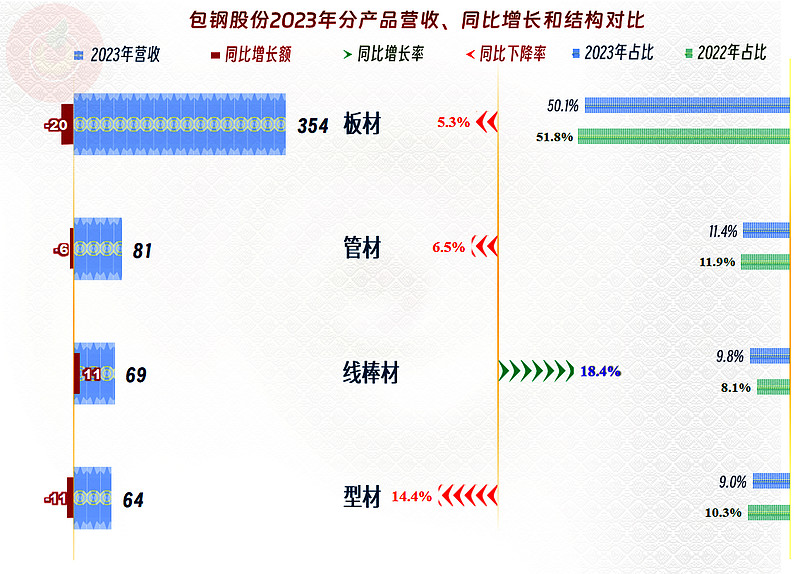

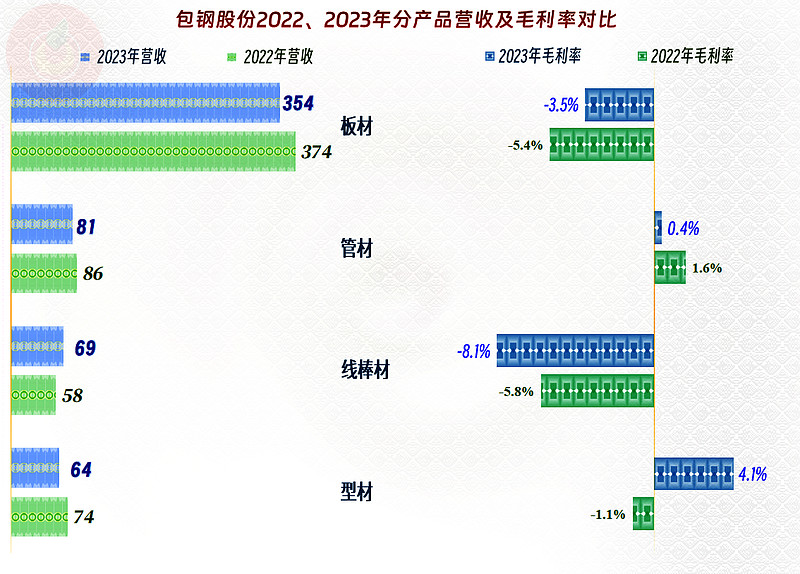

四大产品系列中,只有“线棒材”产品同比有所增长,“板材”、“管材”和“型材”等几大产品同比都在下跌之中。

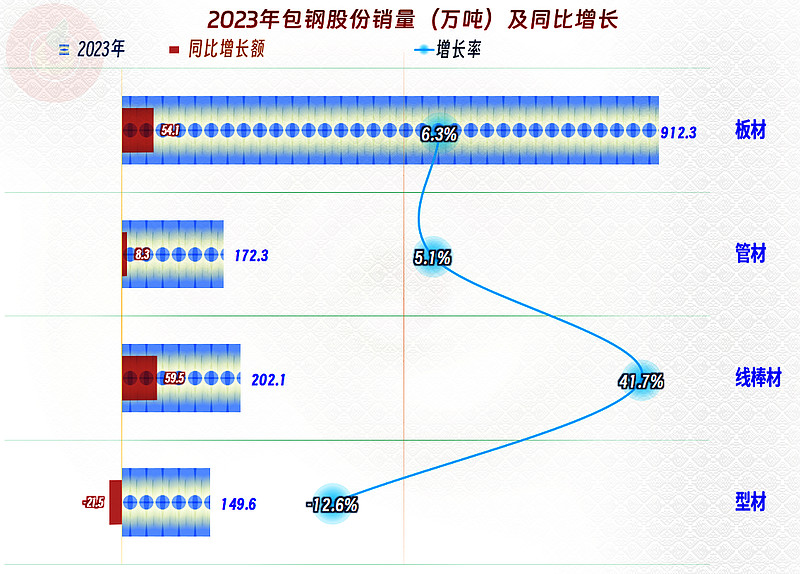

“板材”和“管材”的销量有所增长,“型材”的销量下跌幅度比其销售收入下跌幅度小,“线棒材”的销量增长幅度也大大高于对应的销售收入,说明了其所有的产品系列,平均的销售价格都是在下跌的。

如果看销售量的增长情况,大约多销售了近百万吨的钢材,但营收却下跌了。活多干了很多,收入却减少了,这就是市场经济的残酷性。

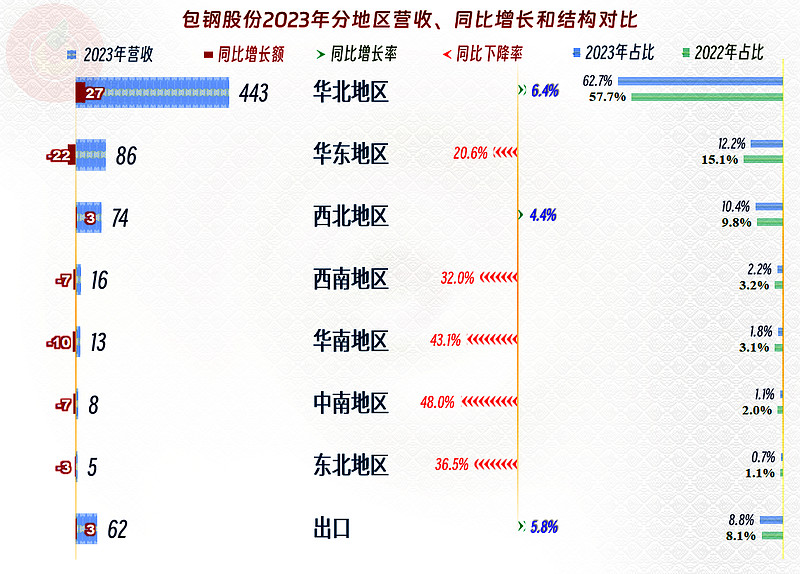

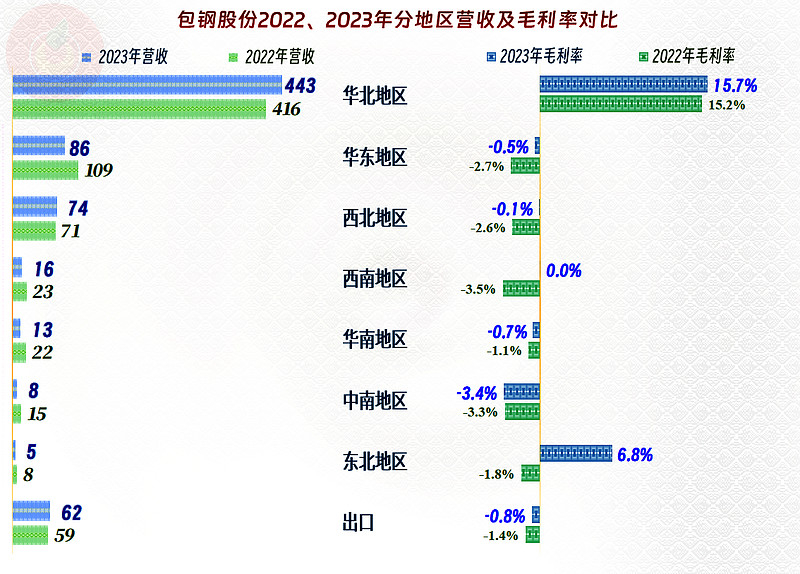

分地区来看,除了华北、西北和出口市场之外,其他各大市场的销售收入都在下跌,以华北为主的市场结构并未改变,出口的业务占比虽然有所提升,但仍然不足一成。

虽然营收还在下跌,但包钢股份2023年已经扭亏为盈了,只是盈利的金额不大。相比很多同行来说,这样的表现,还算不上太差。

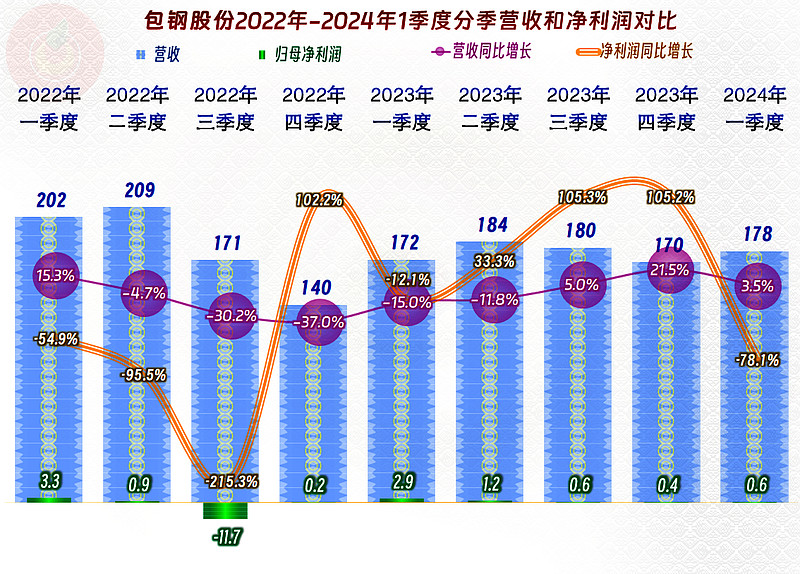

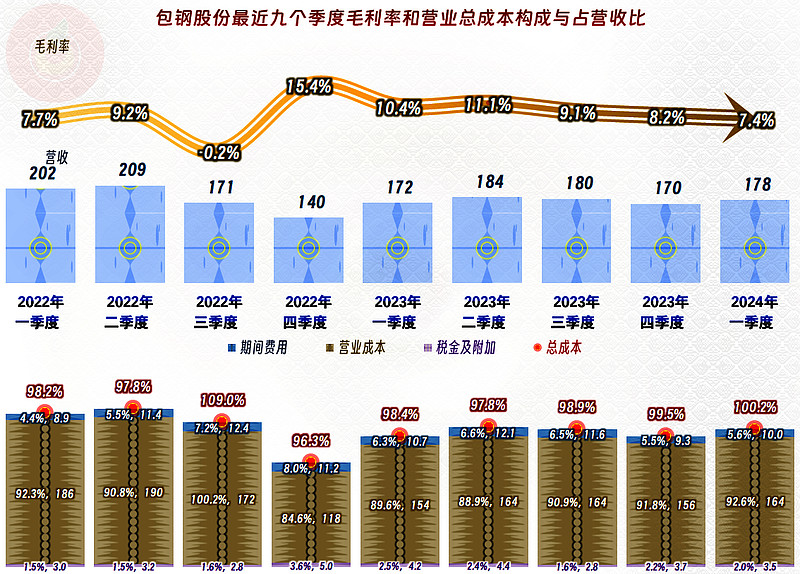

分季度来看,最近九个季度中,除了2022年三季度之外,其他季度都是盈利的。但是,最近三个季度的单季盈利额度均不足亿元,平均在5000万元左右,盈利能力仍然偏弱。

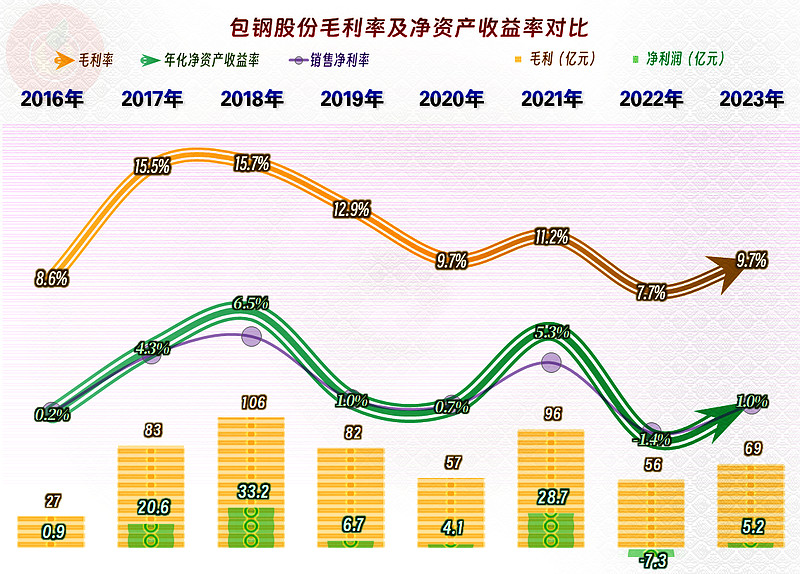

毛利率的波动是影响包钢股份盈利能力的主要原因,2019年以来的毛利率都不太好,最差的表现正是亏损的2022年,2023年的毛利率反弹了两个百分点,本来就处在低位的水平,这两个百分点当然是很重要的。

比较蹊跷的事发生了,除了“型材”之外的其他主要产品的毛利率都在下跌或者极低,其中核心产品“板材”的毛利率已经跌为负数,唯一增长的“线棒材”产品的毛利率不仅是负数,还在继续下跌。没有一项主要产品的毛利率超过平均毛利率,那么平均毛利率是怎么达到9.7%的呢?

其实前面我们已经看到了,这四大产品系列的合计占比只有80.4%,也就是说,还有其他近两成的业务是相当赚钱的,把这些下跌的业务的损失给弥补回来了。其实包钢股份还有“焦副产品”和其他产品,但他们并未公布这些产品的毛利率情况。

分地区的毛利率情况,应该能看出一些端倪,那就是华北市场的毛利率比较高,并由此拉升了平均毛利率,包括出口在内的其他市场,毛利率表现都比较差,除了东北市场之外,均为负数。

我们能不能得同结论,包钢股份的钢铁业务表现,2023年相当差了呢?我觉得是可能这样说的。

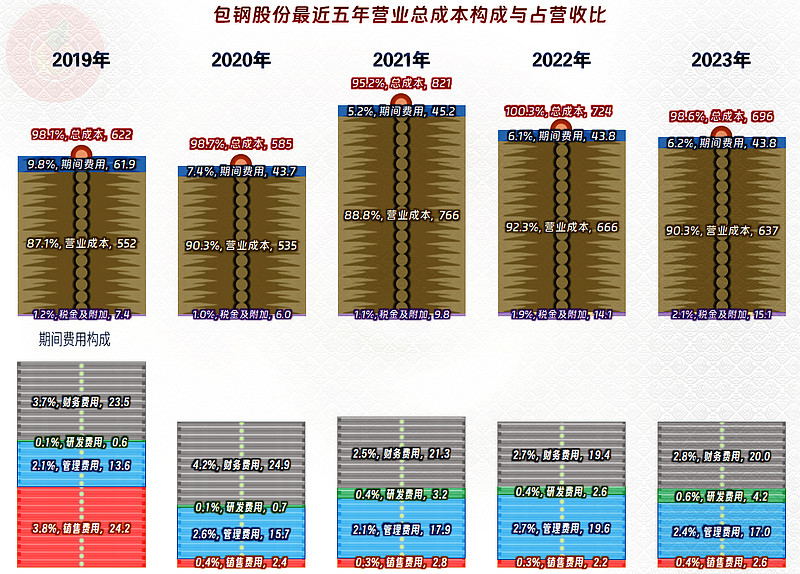

或许应该感谢疫情的影响,2020年乘机大幅降低了期间费用,并将其稳定在40亿元出头的水平,占营收比也下降了好几个百分点。2022年的总成本超过了营收,主业已经亏损。2023年毛利率反弹带来了增长的空间,只受到税金及附加和期间费用的小额影响,大多数都反映到了主营业务盈利空间上,差不多恢复到2020年左右的主营业务盈利水平。

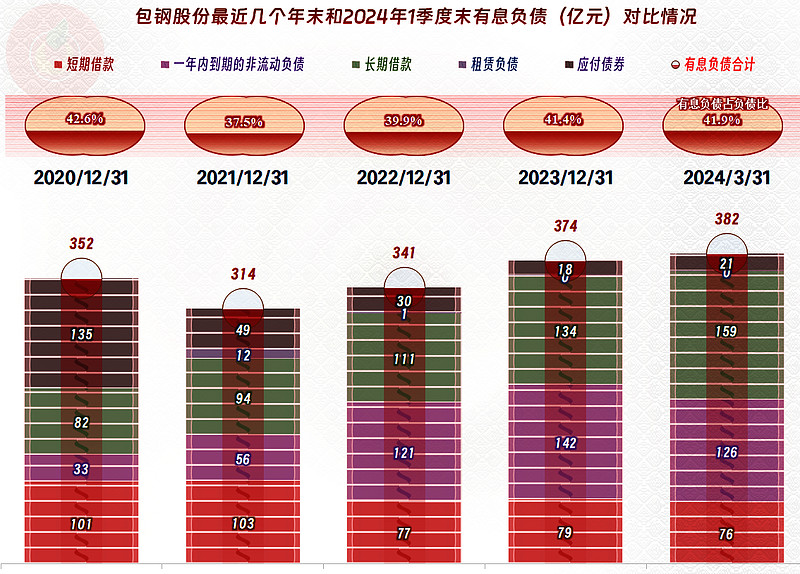

其财务费用的占比比较高,这和其负债情况有关,这个我们后面要说,相对我们看过的宝钢股份和华菱钢铁来说,包钢股份在这方面的支出就多了很多,特别是占营收比方面就要高得多。

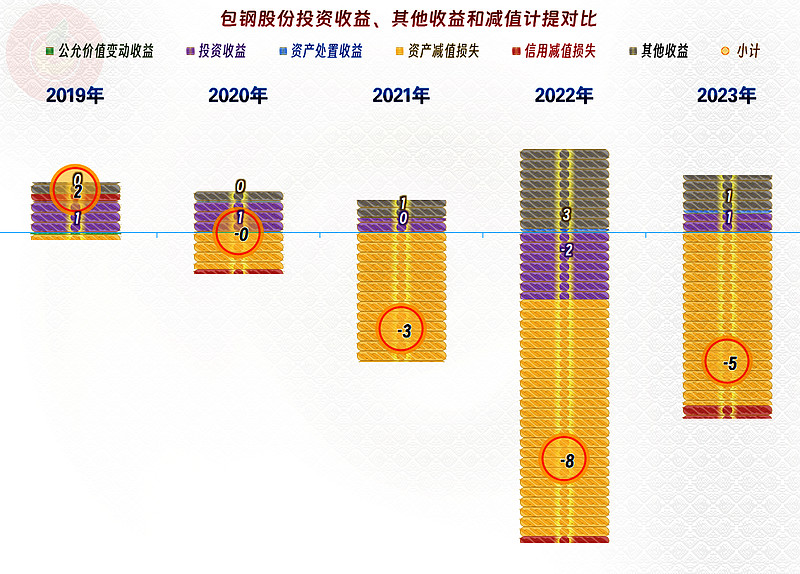

其他收益方面是净损失,只是损失较2022年有所减少,原因是“资产减值损失”降低了。“资产减值损失”主要就是存货跌价损失,在部分产品毛利率为负的情况下,这类损失的产生是不可避免的。

2023年每个季度的主营业务盈利空间都不高,但并没有出现亏损。而2024年一季度的情况就有所变化了,出现了主营业务小额亏损的情况,当季的盈利显然是靠其他收益方面达成的。差异主要就在毛利率方面,从2023年一季度以来的毛利率持续下滑,2024年并没有改变下滑的趋势,经营形势仍然比较严峻。

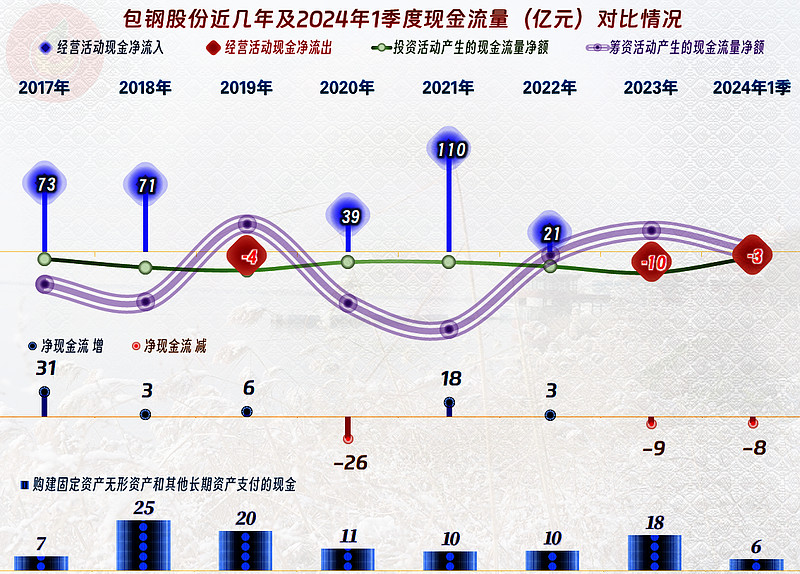

“经营活动的净现金流”波动较大,2022年及以前年度的净流入情况基本稳定。2023年和2024年一季度出现了净流出的情况,结合着其主业的业绩表现,后续经营形势确实不太好。

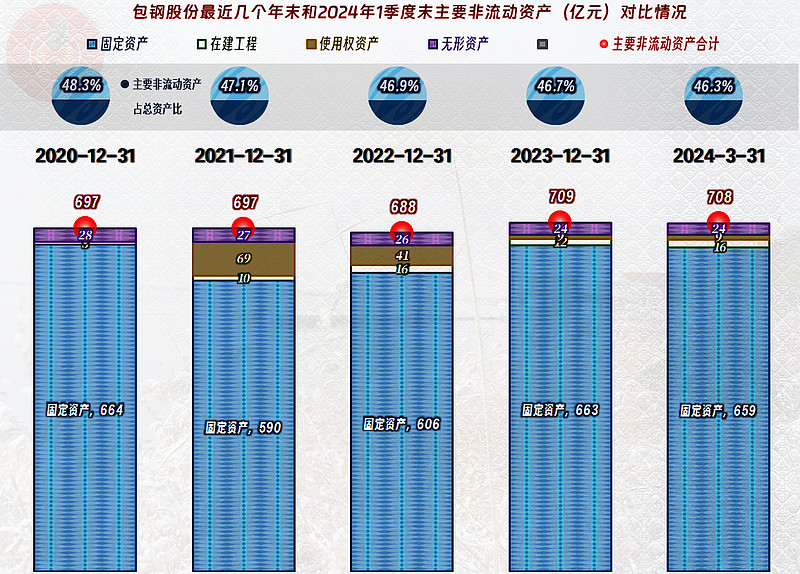

最近这些年的固定资产类投入规模不是太大,甚至低于其折旧摊销的规模。

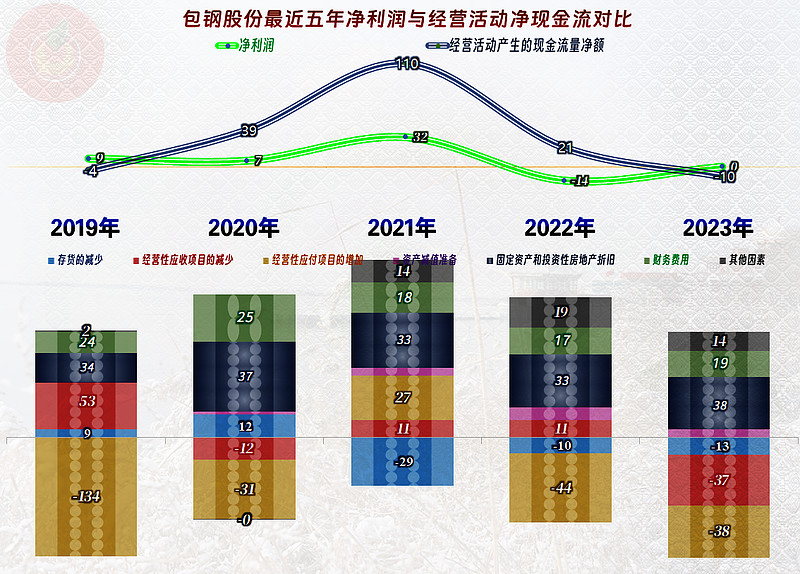

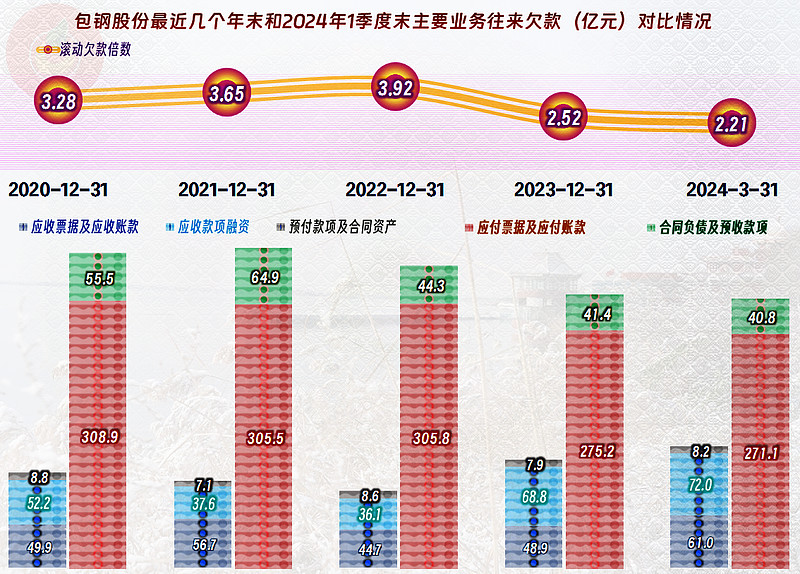

每年折旧摊销回收资金的规模有30多亿元,按理说其长期资产要下降才对。再加上财务费用和其他等因素,“经营活动的净现金流”高于净利润是正常现象。但2023年却因为应收和应付类项目变化,都在消耗现金,导致“经营活动的净现金流”表现差于净利润。

经营性长期资产并没有下降,最好的解释可能是有些固定资产的形成,也是欠着建设方款项的,至少是与现金流不同步的。但其增长已经变慢,特别是固定资产在2021年末下降明显,最近三个年末增长后,仍然低于2020年末,其规模扩张的步伐基本停止。

供应链上的欠款在2022年达到峰值后开始下降,再加上预收的货款减少,这就减少了“经营活动的净现金流”,应收账款等也在小幅增长,这同样需要占用现金,减少了“经营活动的净现金流”。

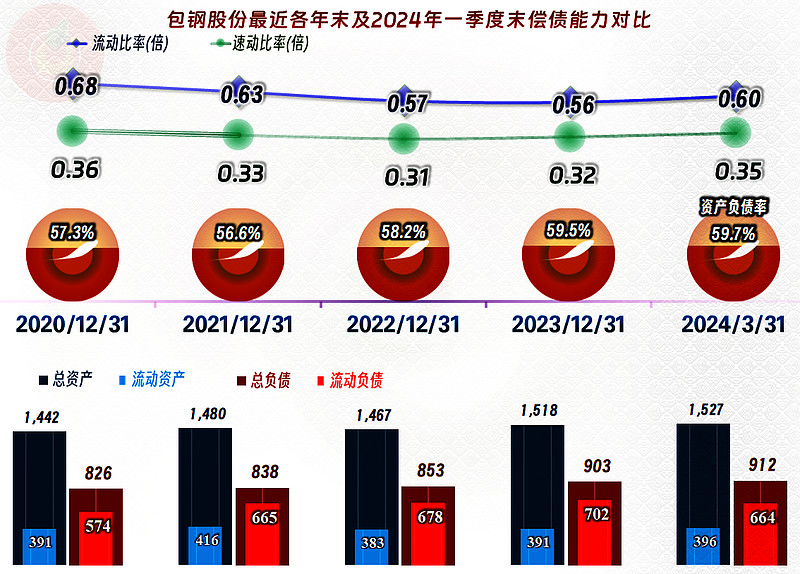

但是,包钢股份还没有出现“缩表”(总资产下降)的情况,只是增长比较慢了。原因可能是其长短期偿债能力都比较差,并不具备主动缩表来应对行业下行的条件。特别是其短期偿债能力方面,虽然一直这样并没有明显的问题,但很难让人承认这就是合理的。

有息负债的规模持续增长,2024年一季度末,已经奔向400亿元的规模了,其中一半以上是短期有息负债,偿债压力是比较大的。较高的有息负债规模,也是其财务费用较高,在低毛利率的经营形势下,显得比较被动的主要原因。

包钢股份的经营形势确实不是很好,在这一轮行业大调整中,其面临的压力应该是比较大的,至少比宝钢股份和华菱钢铁要大,可能比本钢板材等要好一些。

声明:以上为个人分析,不构成对任何人的投资建议!