版权信息|本文来自梧桐树下v

成都长城开发科技股份有限公司(“开发科技”)申报北交所IPO,公司主营业务为智能电、水、气表等智能计量终端产品以及AMI系统软件的研发、生产及销售。公司是全球最早参与智能电表研发及部署的企业之一。

开发科技前身为深科技计量系统事业部,深科技(000021.SZ)直接持有公司69.72%的股份为发行人控股股东,其实际控制人为中国电子信息产业集团有限公司。在两轮问询中,公司生产经营是否独立于控股股东、实际控制人均受到监管关注。

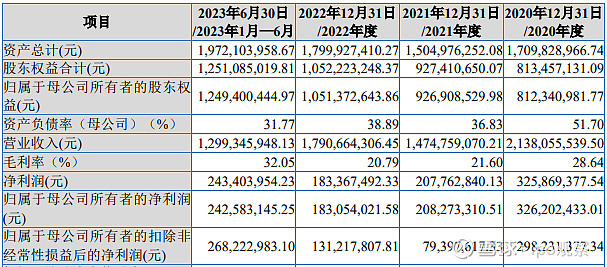

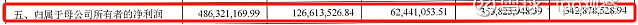

报告期内,公司的主要财务数据如下:

2020-2023年1-6月,公司境外市场贡献的主营业务收入分别为210,960.38万元、142,261.50万元、156,977.39万元和110,949.66万元,占公司主营业务收入的比例分别达到98.95%、96.90%、87.70%和85.45%。

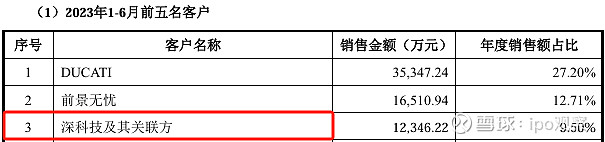

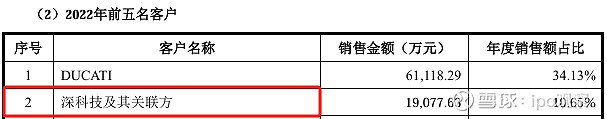

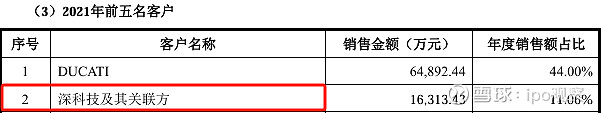

2020-2023年1-6月,公司向前五大客户销售的收入分别为177,468.46万元、108,935.53万元、123,551.90万元和81,502.92万元,占当期营业收入的比例分别为83.00%、73.87%、69.00%和62.73%,客户集中度相对较高。

2023年归母净利润4.86亿元,核心产品欧洲市占率为10.41%

2023年归母净利润4.86亿元,核心产品欧洲市占率为10.41%

开发科技主营业务为智能电、水、气表等智能计量终端以及能源管理系统软件的研发、生产及销售。智能计量表中的智能电表及其核心单元是发行人的主要收入来源。2020-2023年1-6月,上述产品对公司贡献收入分别为108,020.46万元、138,488.91万元、110,791.16万元,占主营收比为73.57%、77.37%、85.33%。

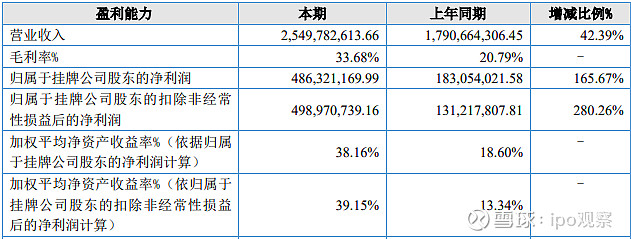

开发科技2023年年度报告显示,公司2023年营业收入为25.50亿元,较上年同期相比增长42.39%;归母净利润为4.86亿元,较上年同期相比增长165.95%。

图摘自开发科技2023年年度报告

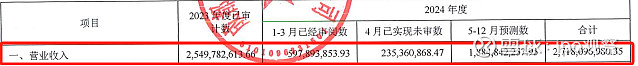

此外,公司于2024年5月编制了2024年度盈利预测报告,经立信会计师审核并出具了盈利预测审核报告,公司预测2024年度营业收入和净利润分别为27.18亿元和5.43亿元。

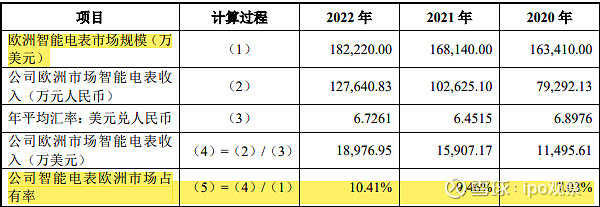

根据Frost&Sullivan发布的《GlobalSmartElectricityMeteringGrowthOpportunities》中测算的欧洲智能电表市场规模,可估算2020年、2021年以及2022年公司智能电表在欧洲市场的占有率分别为7.03%、9.46%以及10.41%。

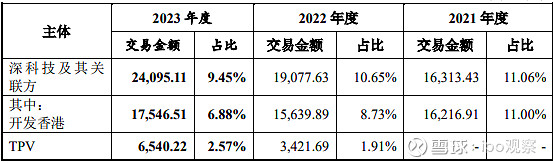

前身为深科技计量系统事业部,2023年深科技及其关联方的交易占比达9.45%

前身为深科技计量系统事业部,2023年深科技及其关联方的交易占比达9.45%

根据招股书披露,开发科技其前身为深科技计量系统事业部,控股股东为深科技(000021.SZ),实际控制人为中国电子信息产业集团有限公司,其通过深科技控制公司股份数量为7,000万股,占本次发行前总股本的比例为69.72%。

开发科技已于2023年6月,在审批流程层面全面脱离深科技在采购、销售、财务、人事等方面的审批权限,同时制定与生产经营匹配的独立于深科技的内部控制制度。

目前,开发科技在资产、人员、财务、业务与深科技及其关联企业仍存关联,具体情况如下:在资产方面,开发科技在智能计量表及其配套终端产品上使用深科技(控股股东)授权商标、标识;在人员方面,开发科技的董事莫尚云、周庚申、曹岷、彭秧均由控股股东深科技提名。此外,超50%的员工来自于深科技原计量系统事业部研发、生产、采购和销售等业务部门,约21%的核心骨干员工具有深科技任职经历;在财务方面,深科技提名的董事彭秧曾在有限公司担任财务负责人,并且该期间内存在于深科技任职并向深科技领薪等情形;在业务方面,报告期内深科技及其关联方也出现在开发科技前五大客户的名单上。

据披露,开发科技与深科技及其关联方进行具体交易的主体为深科技(主要为开发香港)以及其关联方TPV。2021-2023年,开发香港与开发科技的关联交易分别占当期营收比的11.00%、8.73%和6.88%;TPYV与开发科技的关联交易分别占当期营收比的0%、1.91%和2.57%。

根据招股书披露,开发科技与开发香港的交易和A1TelekomAustriaAG相关合作中的交易结构有关。在与A1TelekomAustriaAG的合作交易中,中兴奥地利、中兴康讯、开发香港、深科技(2015年协议签署时为深科技,2016年更换为开发科技)签署一系列合作协议,组成相应交易框架。其中中兴奥地利、中兴康讯向开发香港采购电表,并A1TelekomAustriaAG提供;开发香港向深科技(后为开发科技)采购电表,并向中兴奥地利、中兴康讯供应。

公司与TPV的交易和巴西智能电表项目的交易结构有关。在2022年巴西智能电表项目中,因巴西电力公司要求投标方需在巴西当地拥有具备加工能力的工厂,公司将深科技关联方TPV纳入联合体,与DUCATI、公司一同进行投标。在DUCATI作为联合体的牵头人中标并与ENEL等公司签署供货合同后,公司将产品销售给TPV,TPV进一步加工后再销售给DUCATI,最终由DUCATI销售给巴西电力公司,因此形成公司对TPV的关联销售。

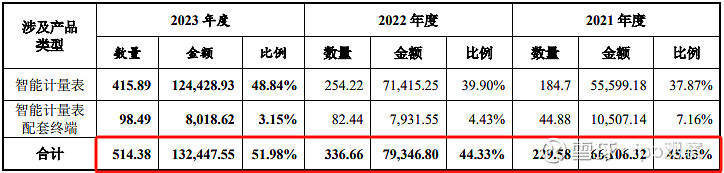

部分商标来自深科技,相关产品占主营收入比例超过40%

部分商标来自深科技,相关产品占主营收入比例超过40%

根据首轮问询显示,2021-2023年,开发科技在智能计量表及其配套终端产品上使用深科技(控股股东)授权商标、标识,各期涉及产品销售金额占比为45.03%、44.33%和51.98%。

开发科技解释称:“在承继和延续深科技智能计量业务的同时,也相应地沿用了授权商标,因此公司部分产品多年来一直沿用上述商标。报告期内,公司授权商标主要用于智能计量表及其配套终端产品,主要应用场景是企业宣传册、工作服装、办公用品等形象宣传以及在产品包装、产品表面上进行标识等业务环节。授权商标不是公司产品销售的核心要素,公司的销售关键环节并不依赖于授权商标的使用,授权商标不具有不可替代性。”

值得注意的是,开发科技自深科技原计量系统事业部公司化独立运营前后,均持续接受深科技实验室的技术服务支持。且截止招股说明书签署日,未认定核心技术人员。

针对这一点,开发科技在回复北交所问询时表示,公司的研发能力主要源于既有技术及研发体系的延续以及多部门之间的协同,不存在对控股股东及个别技术人员研发能力的依赖,因此,公司未认定核心技术人员符合公司实际情况,具有合理性。

发行前曾实施股权激励

发行前曾实施股权激励

2016年2月22日,控股股东深科技召开董事会,审议并通过了在成都设立控股子公司及引入计量系统事业部核心员工持股的事项,注册资本为1亿元,深科技、自然人张森辉、员工持股平台分别持有70%、4.99%、25.01%股权;2016年4月20日,公司取得成都市工商行政管理局颁发的《营业执照》,公司设立完成。

公司设立之初,辉胜达、欧亚通、泰科达3个合伙企业为实施员工持股计划的主体;因有限合伙企业合伙人数量必须为2人以上、50人以下,公司根据实际需要增加被激励对象。2019年9月30日,公司召开股东会,审议通过了设立合伙平台及股东引入相关议案,决定新设员工持股平台星兴凯,并由其受让泰科达所持公司1%的股权,对应100万元的出资。2019年10月,公司在成都市高新区市场监督管理局完成了工商变更登记。

截至本招股说明书签署日,公司股权激励已全部实施完毕,历次股权激励实施前后,公司控制权均未发生变化。除上述员工持股平台外,公司无其他已经制定或实施的股权激励及相关安排。

因未结算成都建工工程款,被对方要求支付工程款及利息6176.75万元

因未结算成都建工工程款,被对方要求支付工程款及利息6176.75万元

2024年5月30日,开发科技收到四川省成都高新技术产业开发区人民法院送达的应诉通知书。四川省成都高新技术产业开发区人民法院已受理成都建工工业设备安装有限公司(以下简称“成都建工”)与开发科技建设工程分包合同纠纷一案,案号为(2024)川0191民初12727号。

根据随应诉通知书发送的起诉状副本,成都建工请求法院依法判令开发科技向其支付工程款6,025.53万元及相应拖欠期间工程款利息暂合计151.23万元,并请求法院依法判令成都建工就上述工程款本金对其施工项目享有建设工程优先受偿权。

根据成都建工的起诉状,其诉讼请求金额6,025.53万元为其主张的工程费用总额31,900.28万元减去开发科技已经支付的25,874.75万元之余额。

1、相关诉讼事项背景

2019年12月25日,成都建工作为联合体牵头人与开发科技签订《成都长城开发智能计量产品研发生产基地项目勘察-设计-施工总承包合同》,约定由成都建工作为牵头单位,中冶成都勘察研究总院有限公司及信息产业电子第十一设计研究院科技工程股份有限公司作为联合体成员承建成都长城开发智能计量产品研发生产基地项目(以下简称“生产基地项目”),约定施工总包暂定金额为20,000万元。2021年6月,为新增精装修等建设内容,各方又签订《成都长城开发智能计量产品研发生产基地项目勘察-设计-施工总承包合同补充协议》,约定将施工总包暂定金额调整为28,734万元。根据上述合同,工程建设费结算价最终以审计结果为准。

2020年2月,开发科技聘请对四川同兴达建设咨询有限公司(以下简称“同兴达”)为成都长城开发智能计量产品研发生产基地工程提供全过程造价控制、施工图预算价审核服务及相关造价测算、竣工结算审计配合等工程造价咨询服务。

2021年7月,开发科技聘请开元数智工程咨询集团有限公司提供生产基地项目的结算复审服务,对竣工结算初审成果进行审核,出具工程结算复审审计报告。

生产基地项目于2020年7月开工。2021年12月,建设单位开发科技、施工单位成都建工、勘察单位、设计单位、监理单位共同确认并出具了《竣工验收报告》,确认生产基地项目完成竣工验收。

由于开发科技与成都建工对竣工结算金额未能达成一致,成都建工已就相关事项发起本次诉讼。

2、相关诉讼事项对公司的影响

开发科技表示上述诉讼事项对公司财务状况不会造成重大不利影响。

如公司被法院判决按照成都建工的诉讼主张金额31,900.28万元进行竣工结算,根据相关会计准则的要求,公司应将竣工决算过程中的竣工结算金额31,900.28万元与公司已确认的金额之差,剔除增值税后计入固定资产,相应增加固定资产4,833.05万元。

按照公司相应固定资产残值率10%、折旧年限35年计算,假设2024年12月上述新增固定资产入账并从2025年1月开始计提折旧,相关固定资产剩余折旧年限为32年(从达到预定可使用状态起算)。上述增加金额对公司每年折旧的影响金额为4,833.05*(1-10%)/32=135.93万元。成都建工主张的工程款延期支付利息151.23万元应计入财务费用,影响当期税前利润151.23万元。上述金额合计占2023年利润总额的比例为0.51%,预计对公司盈利水平影响较小。

根据《企业会计准则第4号—固定资产》应用指南,上述在竣工决算阶段新增确认的固定资产金额无需调整往期已计提折旧的金额,因此上述诉讼事项不会影响公司2022年度、2023年度的财务状况。

上述成都建工请求支付的工程款6,025.53万元占公司截至2023年12月31日货币资金总额69,137.77万元的比例为8.72%,占比较低;即使公司全额支付上述款项,考虑到公司持有的货币资金较为充足,不会对公司流动性水平造成重大不利影响。以公司2023年12月31日固定资产金额测算,新增固定资产4,833.05万元占新增后固定资产金额的比例为12.49%,占总资产金额比例为2.10%,上述事项对公司固定资产及总资产金额影响较小。

综上所述,上述诉讼事项对公司财务状况不会造成重大不利影响。

其他关注事项

其他关注事项

1、最近一期销售服务费大幅增长

根据回复文件,(1)报告期各期,发行人销售服务费用金额分别为109.50万元、313.56万元和2,070.97万元。发行人通过销售服务商实现的收入金额分别为13.39万元、1,649.61万元、38,859.71万元。其中,发行人通过“销售服务商-其他”实现的收入金额分别为13.39万元、0万元、5,764.03万元。(2)发行人与其他销售服务商合作模式主要为按照销售服务商提供的客户接洽、商务对接等服务计提销售服务费以及按照相应销售产品回款金额计提销售服务费。报告期各期,发行人通过除主要销售服务商外的其他销售服务商对应实现收入与发生的销售服务费匹配度较低。

请发行人说明:(1)报告期最近一期通过销售服务商实现的收入大幅增长的原因及合理性,通过服务商开展业务的必要性,是否存在新增销售服务商,与服务商合作的稳定性,通过销售服务商开展业务的终端客户,与销售服务商是否存在关联关系及利益输送。(2)销售服务费计提方式及依据,报告期各期销售服务费占对应实现收入比例波动较大的原因及合理性、相关费率约定的商业合理性。(3)发行人通过“销售服务商-其他”实现收入的产品类型及对应客户,并说明该类收入金额占通过销售服务商实现收入总金额比例较高的原因及合理性。

请保荐机构、申报会计师:(1)核查上述事项并发表明确意见。(2)说明针对销售服务费进行核查所采取的具体措施,并说明核查是否充分。

2、进一步说明产品的核心竞争力

根据申请文件,(1)智能电表更新换代需求受产品生命周期、技术升级等因素驱动。根据行业发展历程,全球智能电网建设从地区及部署进度来看可以分为三个典型建设阶段。(2)在意大利、荷兰、沙特阿拉伯、乌拉圭、乌兹别克斯坦等主要销售国家及地区,公司均在其启动AMI智能电表换代周期之初,便迅速推出了适配其区域化需求的产品并批量出货。(3)报告期内,公司主要以招投标形式获取订单。招投标程序中对于厂商各类认证、测试等资质要求严格,且不同地区要求各异,对于智能电表供应商提出了更高的要求。(4)公司使用国家标准及公司主要销售区域所使用的国际标准与公司产品相关指标进行对比,国际标准基于产品主要销售地区所适用的标准,包括IEC62052-11、LTE标准、ICHI规范、ITUG.9901及英国CPA标准。(5)发行人境内业务起步较晚,在境内市场中标率较低,各期为20.00%、25.00%和33.33%,相较于其他长期聚焦境内市场的智能计量企业在服务及合作经验上存在一定劣势。

请发行人:(1)结合发行人主要销售区域及拟开拓区域对智能电表的升级换代相关规划,如目前更新换代的阶段、大规模升级订单的形成周期、完成升级后的更新周期等,针对性披露发行人产品潜在的市场容量,说明测算的依据和具体过程。(2)按照主要销售区域启动智能电表换代的时间顺序,说明公司在其启动智能电表换代周期之初便迅速推出了适配其区域化需求的产品并批量出货的具体论证过程;充分说明发行人在主要销售及拟拓展区域的电表智能化升级中的角色及竞争力体现。(3)说明智能电表的安全认证等资质认证是否属于境外主要销售区域内对供应商的强制要求;结合发行人产品获取的安全认证及其他资质认证情况及与同一销售区域内主要竞争对手的比较情况,充分说明资质优势的具体体现。(4)说明用作对比的国际标准是否覆盖发行人主要销售区域及拟开拓区域,详细说明发行人产品在可靠性、稳定性、安全性等指标方面与国家标准及国际标准进行对比的论证过程。(5)结合境内外市场的开拓规划,说明发行人针对境内市场开拓存在的挑战是否具备有效应对措施。

请保荐机构核查上述事项并发表明确意见。

——————————————

关注ipo观察,及时获取最新的资本市场资讯!