来源:小财米儿

2024年5月9日,深交所对*ST东洋(SZ.002086)2023年年报发出问询函,要求公司就审计意见、内部控制、持续经营能力、债务重组收益、季度净利润波动、海外业务毛利率、主要客户交易、应收账款增加以及存货和费用变动等关键问题进行说明。

这对*ST东洋来说可谓是“一波未平一波又起”。刚刚过去的2023年年底,公司重整计划正式落地,但至今已有五个月,效果并不理想,*ST东洋的股价依然“萎靡不振”。

资料显示,2023年12月18日,*ST东洋发布公告,烟台市莱山区法院裁定批准公司《重整计划》,29日公告法院裁定重整计划执行完成。当初对外宣称的优化产业结构,将明显改善东方海洋经营,重整计划完成后,产业导入却迟迟未落实到位,网友戏称为为“忽悠式重整”?

该重整计划可追溯至2022年。当年8月,由于不能清偿到期债务并缺乏清偿能力,*ST东洋被债权人烟台市春达工贸有限公司向法院申请预重整。同年9月,*ST东洋进入预重整程序。不过,该公司的推进重整之路并不顺利。仅就2022年4月至2023年2月,在公司举办的多次董事会上,就遭到了多达7次来自当时的大股东湖南优禾的反对票。

由五矿金通牵头成立的“表决权委托团”一时之间被视为ST东洋重整成功的“救命稻草”。 2022年8月,*ST东洋包括东方海洋集团、车轼、朱春生、北京盛德玖富资产管理股份有限公司在内的多名股东,同五矿金通股权投资基金管理有限公司(简称“五矿金通”)签署《表决权委托协议》。

在加快推进公司进入重整程序中,控股股东东方海洋集团资金占用问题也是其需要解决的棘手问题。为此,2022年12月27日,*ST东洋发布公告,签订《债务重组与化解协议》进行债权债务重组。其中提到,五矿金通拟设立纾困基金并作为重整投资人参与公司纾困及(预)重整。直至2023年12月底,*ST东洋重整投资人投资款13.54亿元到账,公司才算是真正的重整成功。至此,五矿金通为公司第一大股东,持股比例18.26%,国元基金为公司第二大股东,持股比例10.81%,无实际控制人状态未发生改变。

一般上市公司重整成功后,股东会发生根本变化,董事会整体换届符合常规的商业逻辑,和*ST东洋同期完成重整机会的上市公司,绝大多数均已完成了董事会的整体换届,重整投资人五矿金通却选择 “背道而驰”的操作,继续放任前任董事会成员。

2024年5月7日,*ST东洋发布公告,烟台市正大城市建设发展有限公司提议2024年第一次临时股东大会增加临时提案,审议《关于修订<公司章程>的议案》在内的4项议案,董事会审议通过并做了补充会议通知。此次*ST东洋公司章程修订版,引发争议的主要有三项内容,将董事会/监事会提前换届列入特别决议事项,在股权比例分散的背景下,大幅提高董事会换届的难度。同时,“废除”董事/监事选举累积投票制,意在加强大股东在选举事项上的优势。最后,增加了职工董事条款,职工董事的选任不经过股东会的选举,而由职工代表大会等方式产生,客观上为*ST东洋“内部提拔”进行了制度安排。 简而言之,通过修改制度对董事会换届设置层层障碍,意在维持现有董事会格局不变。

这也就是说,虽然股本结构发生了根本变化,五矿金通拿下大股东的位置,但是至今仍未推动公司董事会重组程序,除自身之外,其他重整投资人均未获得董事会的席位。有意思的是,在重整期间,原第一大股东湖南优禾曾多次发文质疑,五矿金通与原实控人车家利益勾结,阻挠其他股东进入董事会。如今看来,这种猜测似乎不无道理。

重整执行完毕以来,*ST东洋股价持续下跌,今年一季度的经营业绩更是下滑50%,原董事的管理、近期的经营业绩难以向公司重整投资者和中小股民一个令人满意的交代。前任股东控制的本届董事会能否领导*ST东洋业务走回正轨,赢回股民信心呢?

*ST东洋成立于2001年,于2006年在深交所上市,起于水产养殖,后逐渐发展成为集海洋事业部、大健康事业部的综合型创新企业。目前,公司主要从事海水苗种繁育、养殖,水产品加工,生物科技,保税仓储物流以及体外诊断试剂的研发、生产与销售和检测服务等业务。

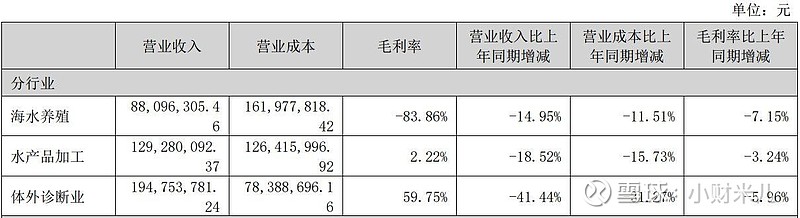

2023年年报显示,*ST东洋海水养殖业务实现收入为8,809.63万元,同比下滑14.95%,占总营收比重为20.15%,较2022年同期占比有所提高;水产品加工实现收入为12,928.01万元,同比下滑18.52%,占营收比重为29.57%,亦较2022年同期占比有所提升;而检测费及试剂盒实现收入为19,475.38万元,同比下滑41.44%,占营收占比为44.54%,占比虽较同期有所下滑,但仍为公司的主要收入来源。值得注意的是,公司海水养殖毛利率为-83.86%,营业成本远远高于营业收入,而体外诊断业务却为高毛利产品。

说到体外诊断就不得不提*ST东洋的转型之路。公司2006年上市以来一直以海水养殖业务为主,2016年前后,公司为谋求转型,以现金人民币4.3亿收购美国Avioq公司100%股权,并同时承担Avioq公司购买土地、厂房等所产生的负债2000万元,合计4.5亿元。Avioq公司2014年的净利润为123万美元,承诺2016年、2017年和2018年的扣非净利润不低于400万、600万和1200万美元。此次溢价收购造成*ST东洋当年形成商誉43,252.94万元,而2015年商誉仅为417.38万元。

好景不长,*ST东洋2018年年报称,“由于美国Avioq公司2018年度的业绩承诺未能实现、部分应收账款回收期限等实际原因,经中天运会计师事务所(特殊普通合伙)对公司2018年度财务报表的审计,对部分会计处理按照谨慎原则重新认定,主要为:计提商誉减值准备、计提应收账款计提坏账准备、胶原蛋白肽等存货计提跌价准备、对诉讼或有赔偿计入营业外支出等”。2018年,公司资产减值损失78,593.03万元,其中商誉减值42,834.82万元,导致公司2018年扣非归母净利润亏损74,336.48万元。也就是从2018年开始,*ST东洋业绩一路下滑,扣非归母净利润连年亏损。

Choice数据显示, 2014年至2023年近十年中,*ST东洋营业收入持续下滑,2023年营收相比最高点2017年下滑43.90%,接近腰斩;扣非归母净利润2018年至2023年合计亏损44.40亿元。

*ST东洋收购美国Avioq公司时,申万宏源研究报告称“Avioq公司创新基因优异,核心产品在美国主流渠道和市场销售,为公司后续诊断业务发展提供重要的技术支撑。Avioq的主营业务为研发和生产诊断测试产品,主要产品包括HIV-1(艾滋病)试剂和HTLV-I/II(白血病)试剂。其中,HIV-1试剂2009年通过FDA认证,HTLV-I/II试剂2012年通过FDA认证及CEMark认证。HIV试剂是FDA批准的唯一可对唾液及干血样本检测的试剂……此外,公司网站显示,第四代HIV检测试剂及新一代可以进行HIV分型的检测试剂也处于研发阶段。在现有体外诊断业务的基础上,上市公司下一步将进军基因诊断、质谱诊断、第三方独立实验室等业务,Avioq公司强大的技术实力将为公司上述业务的发展提供有力支撑。”

但是令人疑惑的是,既然美国Avioq公司相关诊断技术如此成熟,为何2020年至2023年新冠疫情期间,并未给*ST东洋带来爆发式业绩增长,实际换来的却是公司业绩连年下降。该收购案仿佛是将*ST东洋拉向“深渊”的锁链,那么推动该收购案是否还有其他目的呢?