中国式现代化建设进入新阶段,随着传统产业红利淡化,新兴产业投资提速,科技创新相关的产业已经逐渐孕育成带领我国走向“高质量发展”的新动能。科创板作为科技创新成色更浓的市场板块,汇集着诸多优质成长风格的上市公司,当前配置价值凸显。

科技创新引领产业升级,货币宽松环境支撑成长向上

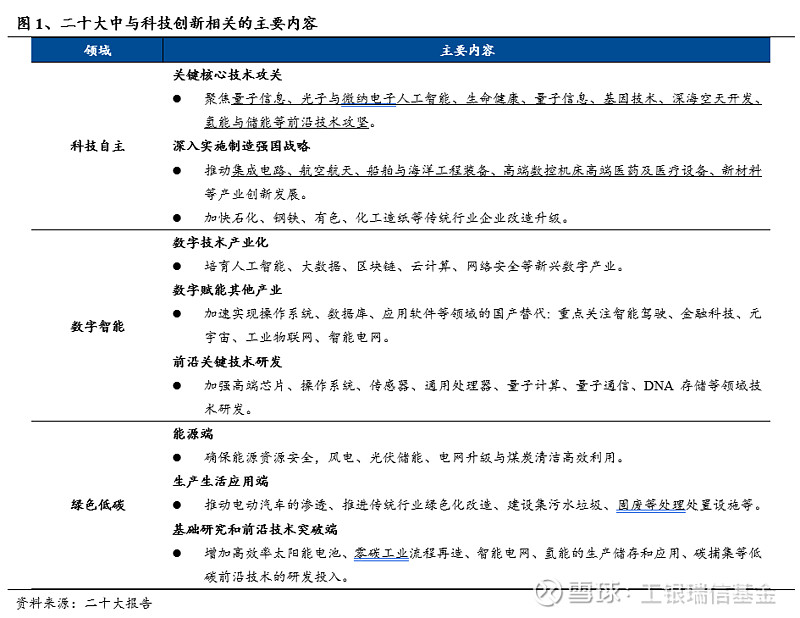

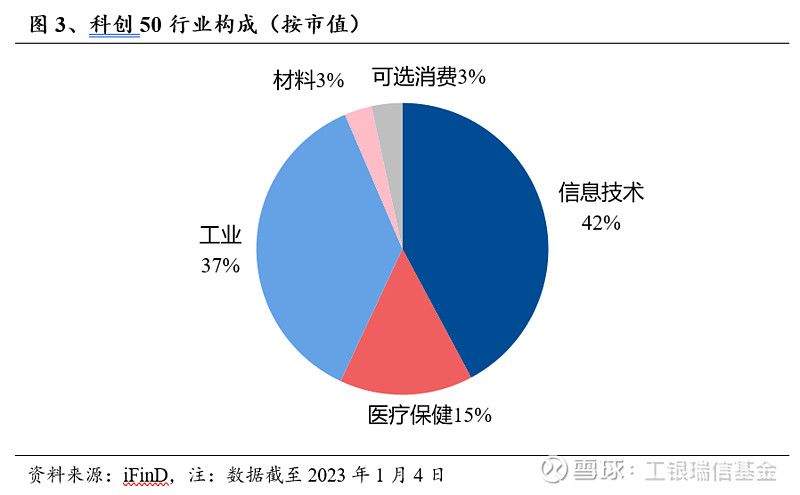

经济动能转化关键期,科技创新将成为长期战略主线。2022年10月召开的二十大重要会议强调 “着力推动高质量发展”,明确提出科技创新将成为我国未来长期发展的战略主线。当前,国内经济处于新旧动能转换的关键时期,随着我国传统产业的发展红利相继淡化,靠传统投资拉动经济增长的效果出现边际递减,而新兴产业投资提速,科技创新相关的产业已经逐渐孕育成带领我国走向“高质量发展”的新动能,科技自主、数字智能、绿色低碳等方向有望成为未来经济发展新增量。科创板汇聚众多相关领域优质企业,作为布局“中国式现代化”的重要阵地,将承担更多前沿技术攻坚和制造强国的责任。

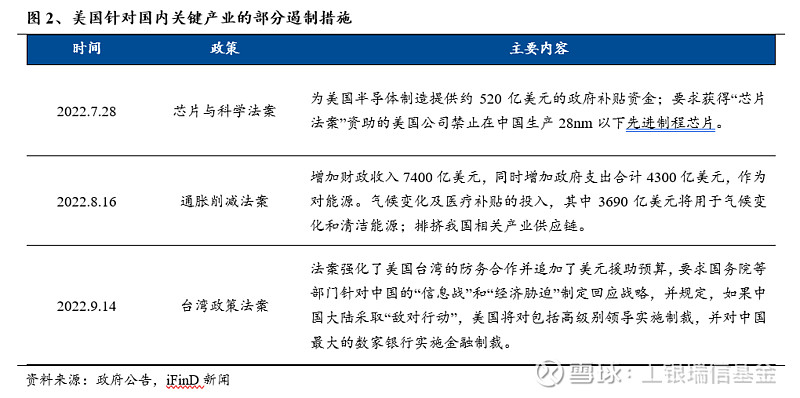

国家安全重要性不断抬升,科技创新驶入加速追赶海外的快车道。在大国博弈和去全球化趋势加剧的大环境下,国家安全的重要性不断抬升。近年来海外对中国的科技限制趋紧,尤其美国针对国内高端制造、新能源等关键产业的遏制法案措施不断出台。为摆脱被欧美发达国家进一步“卡脖子”的风险,二十大报告高度重视科技自主,提出“加快实现高水平科技自立自强”,“坚决打赢关键核心技术攻坚战”。新时代“国家安全”背景下,国产替代加速行进,半导体、新能源、国防军工等战略新兴产业有望步入加速发展快车道。

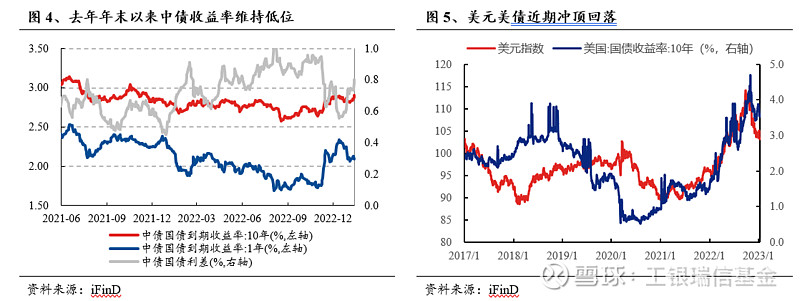

流动性宽松的环境对成长板块更为友好。今年以来,国内流动性保持合理充裕,11月央行宣布全面降准,同时三季度货政报告显示国内经济恢复基础不牢,后续宽松仍是大方向。从利率数据来看,去年年末以来,中债收益率维持低位,国债期限利差边际收窄,鉴于我国经济仍偏弱、通胀尚处低位,国内宏观流动性预计将保持宽松,利好科技成长等中小企业融资。此外,美国通胀压力边际缓解,美联储最鹰派的时间逐渐过去,美元指数已经呈现筑顶后逐步回落的态势,随着美债利率回落流动性边际宽松,科技成长估值分母端压力有望缓解。

科创板当前“高盈利、低估值”,配置性价比突出

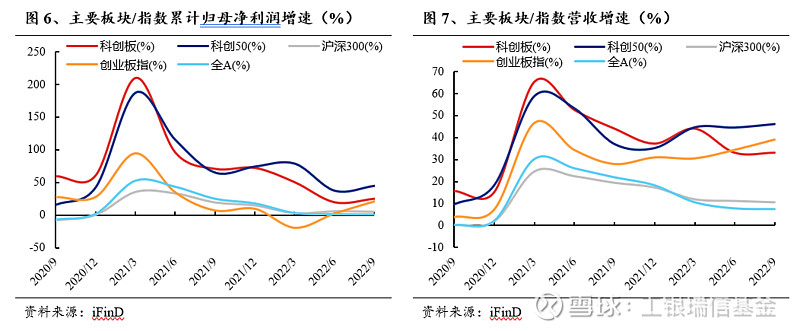

2022年,科创板盈利与营收增速全年领跑市场,展现出成长性优势。近年来科创板利润与营收增速持续领跑市场,在三季报中,科创板的业绩成长性也再度展现。截至2022Q3,科创板整体及科创50指数的累计归母净利润分别达889.6亿元与402.4亿元,同比增速分别达到24.6%和44.6%,较创业板指、沪深300和全A水平明显占优。从营业收入角度来看,截至2022Q3,科创板整体及科创50指数的累计营收分别为7,816.7亿元和3,786亿元,同比增速也分别达到了33%与46.1%,居于各板块前列。

当前科创板估值位于历史较低分位,配置性价比凸显。当前科创50指数动态市盈率位于开市以来23.6%的历史低位,经济动能偏弱背景下成长风格估值调整充分,估值修复预期之下当前配置优势突出。向后看,随着疫情影响逐步消退、稳增长政策持续发力助推国内基本面修复上行,科创板有望在基本面支撑下迎来估值修复。同时,中央经济工作会议强调构建发展新格局,后续科创利好实质性政策有望逐步释放,政策暖风之下科创板迎来战略机遇期,支撑未来估值修复。

总结而言,现阶段我国正处于经济动能转化关键时期,作为高质量发展的重要抓手,科创相关产业有望成为经济发展“新增量”。近年来科创相关领域政策暖风频吹,顶层设计逐步确立科技创新战略优势地位,后续宏观流动性预计将长期保持宽松,对成长风格分母端构成提振。同时随着新兴产业的蓬勃发展,优质科技成长公司聚集的科创板盈利能力有望稳步增长,从而更好地服务于国家创新驱动发展战略,助力资本市场长效发展。

#钙钛矿电池或掀起光伏新变革?# #牧原股份业绩炸裂,猪肉股底部已到?#

$科创ETF(SH588050)$ $五粮液(SZ000858)$ $ST新研(SZ300159)$

风险提示:本材料(活动)由工银瑞信基金管理有限公司提供(发起),为客户服务资料(活动),并非基金宣传推介资料(活动),不构成投资建议或承诺。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。投资人应认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件, 在全面了解基金的风险收益特征、费率结构、各销售渠道收费标准等情况,并根据自身的投资目的、投资期限、投资经验、资产状况等以及听取销售机构适当性意见的基础上,审慎选择适合自身风险承受能力的投资品种进行投资。基金有风险,投资须谨慎。