以上数据为个人2021年所有可转债中签及售卖情况

为更好的盘点2021打新债的成果和不足,特做分析和总结,为2022年的计划和策略做好准备;

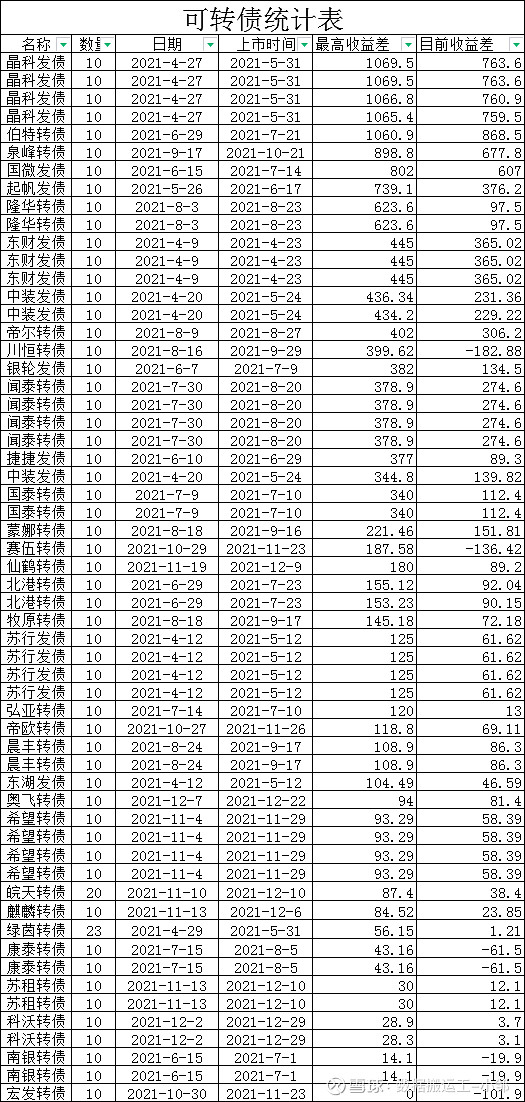

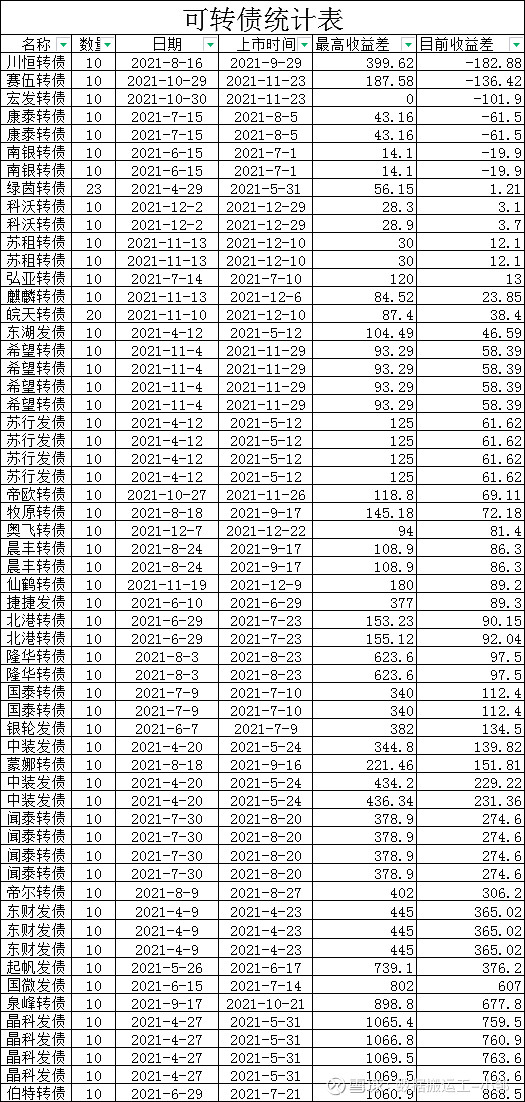

1.中签情况:从2021.04月初,开始全面打新债,截止2021.12.30日,中签68支,合计700张,另外有23张为配债,单账号最高中签7次,时间约8个月;

2.收益情况:截止2021.12.30日,可转债打新收益14686.57元,差不多够我一年饭钱。

3.不足之处:所有中签可转债截止到2021.12.30,最高价与卖出价累计相差18127.67元,远超过打新债收益,下面详细分析具体数据:

3.1截止到2021.12.30,除宏发转债上市当日为最高价,其他68支可转债最高价均为非上市当日,其中晶科转债差异最大,每10张相差1069.5元(最高价收益-上市卖出收益),均值差316.49元(最高价均值收益-上市卖出均值收益),远超过上市当日卖出盈利均值253.22元;

3.2截止到2021.12.30,上市首日卖出价高于当前价的有7支可转债,此7支差异额合计为584元,在整体收益面前,可以忽略,如可转债上市后无脑持有到现在,收益合计为24875.91元, 比上市当日卖出后收益多10189.34元,也就是傻傻持有新债到目前,也能增加将近同样的收益。

3.4 反省:由于收到可转债老师的教育,可转债打新上市即卖的策略,未分析可转债是否可以继续持有,导致错过远比打新债收益更高的收获,是此前不会分析可转债,也是没有能力去赚新债上市之后上涨的收益;

3.5可转债中签率:目前可转债申购人数越来越多,跟半年前比,涨了将近一倍,半年前约600万户,这归根于可转债的火爆行情,同时跟越来越多财商课的宣传有关,越来越低的中签率也让大家越来越觉得食之无味弃之可惜,预计2022年,可转债申购人数会超过1500万户(已经计算放弃可转债申购人数),但还是建议大家坚持,毕竟几乎接近无风险的打新债还是偶尔可以让我们加个鸡腿的;

4总结:2021年是可转债的大年,也是收获之年,这跟本年中小盘股票大幅上涨有关,同时也带动了可转债市场的热度和情绪,导致可转债收益超出想象,同时因高涨的情绪和异常的热度,也导致可转债溢价率节节高升,成就了可转债的大丰收年,但是,高溢价率的行情不可能长期维持,很可能会因为遇到黑天鹅事件,比如某个可转债或者其他债券的违约,影响整个债市的情绪和风险避让,造成债市的大幅杀跌,出现2021年1-2月的情况,出现大量低于100元的可转债且部分还低于80元;另外2022年大概率也是机构性牛市,冷热两重天,但中小盘是否还能大涨,完全要看中小盘的业绩情况和中大盘的业绩是否恢复预期;

5.风险说明:这个违约可转债,有可能是目前某支医药转债或者地产转债中,而其他债券违约,很可能出现地产、周期股公司债券中,一旦违约,市场必定全面恐慌,可转债会大幅下跌,杀溢价率,完全可能跌破票面价格,可转债市场会一片哀悼,而这时,我们可以选择几个风险性较小、有一定安全边际、正股基本面良好、有较高价值及性价比的可转债,然后等着市场情绪的恢复和整个环境的改善。

文章为本人整个思考过程和总结

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。 $兴业转债(SH113052)$ $宁德时代(SZ300750)$ $贵州茅台(SH600519)$