近期市场有点妖,无论是风格还是主题的切换之迅速属实让投资者们跟的是有点心累。风格方面,受“监管函”的影响,小微盘日前跌幅较大,而今日连续大跌的低价股出现大面积反弹,ST板块低开高走,个别股票甚至上演了“地天板”走势;主题方面的轮动更甚,周一半导体、周二中药、今天国防….

那么在当前变幻莫测的行情下,如何进行资产配置呢?

“我自稳若泰山——港股红利底仓配置优选$恒生央企ETF(SH513170)$ ”

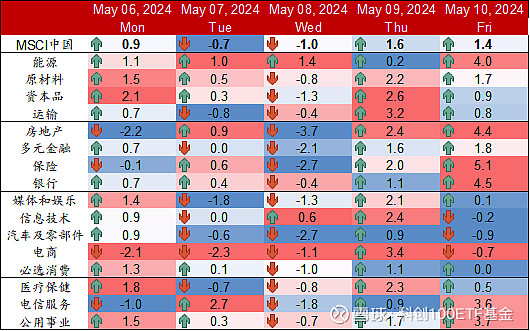

板块轮动快速

数据来源:Wind。

首先,我们先对近期的港股市场进行简单的复盘总结:

5月6日当周港股市场分歧加大,此前两周强劲的上涨势头如期降温。随后,有关港股通红利税可能调整的消息引发广泛关注,投资者对港股市场尤其是相关高分红板块风险偏好明显提升。与此同时,分红和科技成长“哑铃”的跷跷板效应也再度出现,高分红板块再度走强。

那么港股还有多少空间呢?

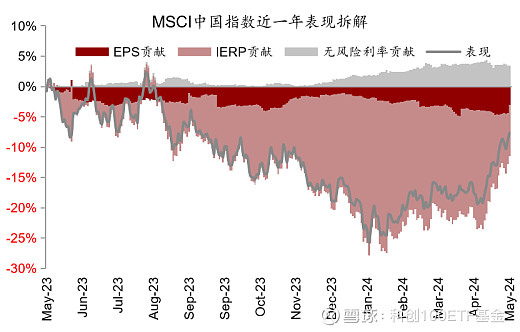

(1)从驱动因素看,本轮行情主要由估值和风险溢价驱动。4月以来,恒生指数15%的涨幅中,估值扩张基本贡献全部,盈利变化不大。恒生指数动态市盈率回升至9倍左右,处于2015年以来10%的历史分位数,仍低于历史均值。此外,港股较全球市场处于估值低位,较A股市场也存在明显折让。预计2024年下半年估值仍有小幅回升可能,如果基本面出现明显改善,反弹空间或进一步扩大。

本轮行情主要由风险溢价回落驱动

数据来源:Wind,统计区间为2023.5.23-2024.5.24。

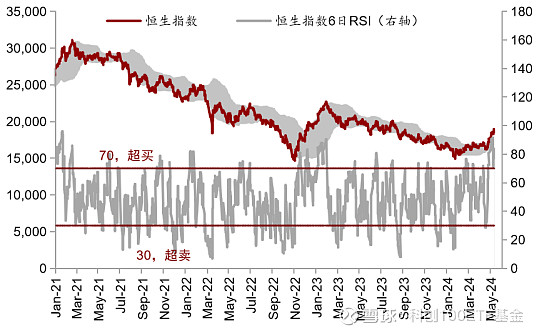

(2)从短期来看,市场已出现超买迹象。RSI上周升至2023年初以来最高,卖空成交占比两周内也大幅下降6%跌破15%,回到今年1月初低位。从历史经验看,短期明显超买后,市场通常会震荡甚至有所回调。在震荡行情下,红利资产配置价值更加凸显!

当前市场超买程度创2023年1月以来新高

数据来源:Wind。

在更多对症的政策举措兑现前,市场整体可能呈现震荡走势,相比指数表现,结构性机会更值得关注,由三条主线组成的“哑铃”配置策略优势凸显。

三条主线组成的“哑铃”配置

什么是“哑铃”配置?即由分红、科技成长、中游出海与服务消费的三条主线组成的“哑铃型”配置。一方面,高分红可能重新受益于市场短期震荡、潜在税收政策调整预期,以及市场对最新通胀和社融信数据下的增长担忧,以对冲长期利率下行。另一方面,作为哑铃策略另一端,优质成长板块,例如互联网、消费电子和科技硬件,中游制造业中的出海标的,以及与包括出行、旅游和休闲娱乐的消费服务板块也值得关注。

基于此配置策略,叠加“高股息、低估值、纯正央企”这三大核心元素的$恒生央企ETF(SH513170)$ 进入我们的视野。恒生央企ETF(513170)独家跟踪恒生中国央企指数,聚焦金融、能源和电讯等领域的蓝筹龙头央企,高股息、高分红特点显著,兼具防守的韧性与港股反弹的弹性。

港股红利底仓配置:首选恒生央企ETF

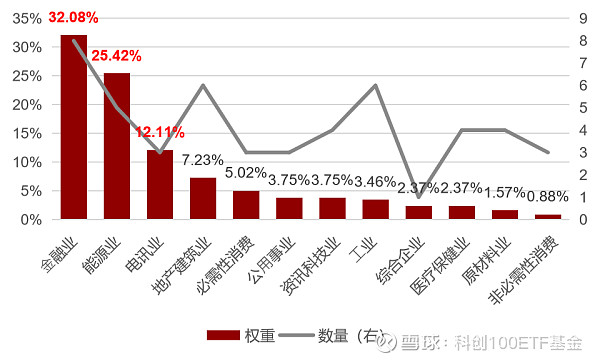

1、 覆盖行业广泛,聚焦蓝筹央企龙头:

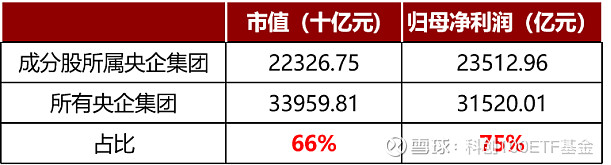

恒生中国央企指数广泛覆盖金融、能源和电讯等12个恒生一级行业,其中金融业、能源业和电讯业占据主导地位,合计占比达69.61%;指数聚焦行业内的领军企业,其前十大成份股囊括行业龙头企业;指数成分股涵盖33家主要央企集团,高度代表了中国央企的总体市场价值和盈利能力,所属集团上市公司总市值占全部央企集团的66%,净利润占比更是高达75%。

图:最近一期成分股所属恒生一级行业分布

数据来源:恒生指数有限公司,注:市值时点为2024年4月11日;净利润为2022年报值。股息率截至2024-04-11。以上个股仅供参考,不构成实际投资建议,基金有风险,投资需谨慎。

图:成分股所属央企集团市值及利润占比

数据来源:恒生指数有限公司

2、相较于A股红利,港股红利代表恒生央企ETF (513170):

(1)股息率名列前茅:

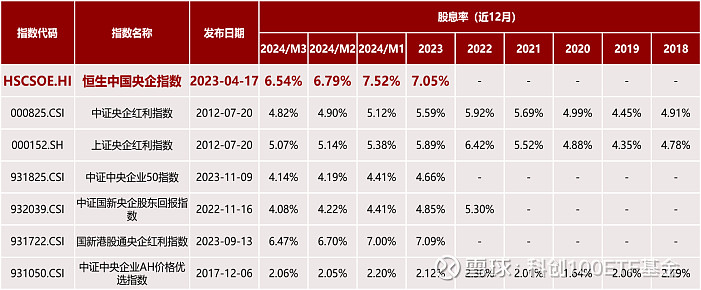

恒生中国央企指数高股息策略表现优秀,相较于红利指数,自发布以来股息率水平在A、H股市场的央企、国企主题指数中名列前茅,截至24年前3月的股息率(近12个月)为7.5%、6.8%、6.5%,均显著高于标的为A央企的中证央企红利(约5%)、中证国新央企股东回报(约4.2%)等同样侧重红利策略的主流指数。

图:截至2024年前3月,恒生中国央企指数的股息率为7.5%、6.8%、6.5%,名列前茅。

数据来源:wind,Bloomberg;注:股息率指近12个月股息率,恒生中国央企指数股息率数据取自彭博。2024M1指20240131,2024M2指20240229,2024M3指20240331;

(2)港股央企经历近期修复行情后,估值仍明显偏低

2022年底以来央企股价有相对表现,估值得到一定程度的修复,但当前上市央企估值仍然偏低且股息率较高,具有较强投资吸引力。从行业内部来看,多数行业央企相比非国企也存在市净率估值折价。

(3)拥挤度较低

内资今年以来持续增配恒生央企。一方面,近期南向资金持续流入港股,4月以来恒生央企指数的港股通增持数量达83.27亿股。另一方面,从公募配置情况来看,一季度恒生中国央企指数的公募配置比例增加至2.75%(23Q4为1.79%)。

3、央企经营稳定,中特估背景下央企分红意愿更强:

持续高分红的前提是公司基本面稳定。央企,作为国家经济的重要支柱,具有稳定的基本面和持续的分红能力。2022年度,央企控股上市公司分红总额超过1万亿元,占全市场比重高达56%,占据主导地位。此外,分红的央企控股上市公司数量在所有央企控股上市公司中占比接近80%,平均股利支付率达到40%,平均股息率也达到了3.5%。(数据来源:中国上市公司协会)。市值管理诉求下,央国企提高分红/回购水平,国央企或将迎来进一步价值重估。

总结而言,政策支持、基本面复苏与外资流入背景下,港股央企价值重估机遇来临。$科创100ETF基金(SH588220)$ 独家跟踪恒生中国央企指数,在宏观政策“中特估”“央企市值管理”时代风向标指引下、微观公司治理利好频出的情况下,涵盖“高股息、低估值、纯正央企”这三大核心元素的恒生央企ETF(513170),可能会是帮助我们把握时代红利的良好配置工具!

基金有风险,投资需谨慎