投资有风险,入市需谨慎。以下均为笔者个人投资思考,不构成推荐意见。

在A股经历了2年上涨的背景下,现在似乎越来越多人的人认为,明年应该更加关注风险,而非如何提高收益了。近期参加直播的一些基金经理也持有这样的态度。

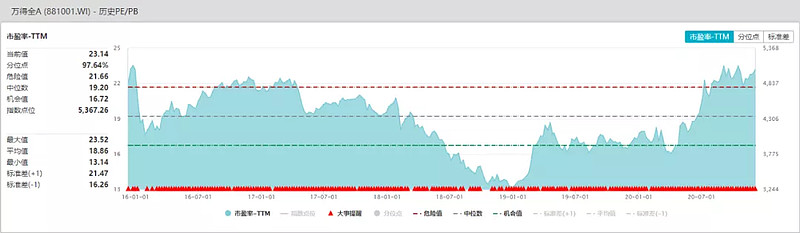

从目前A股的市盈率估值来看,整个A股的PE(市盈率)估值为23.14倍,为近5年的97%分位点,也就是说目前A股整体的估值比近5年97%的时间都要贵。

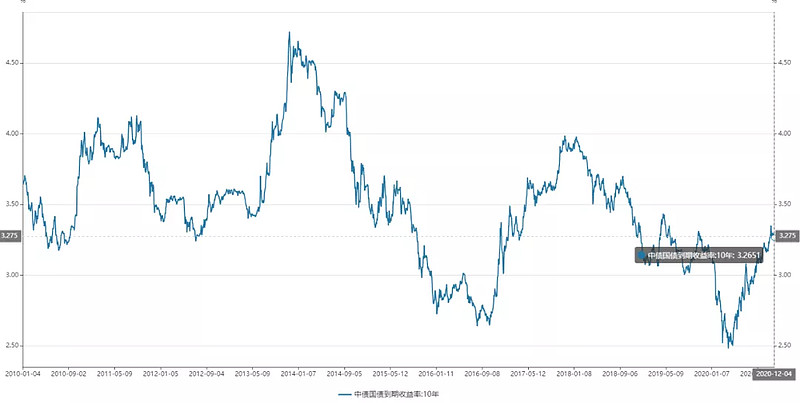

而债券市场在2020年下半年经历过一次不小的下跌之后,目前债券的收益率水平已经上升了不少,已经从4月份的近十年最低水平,回升到了目前大约近十年35%分位点的水平。

从这个角度来看,对于目前在股市仓位较重的投资者,是时候考虑通过大类资产配置的方式来分散一下股市的风险了。

01初探大类资产配置

大类资产配置方法中最简单的一种就是:股债动态平衡。就是全部可投资资产中,将股票类资产与债券类资产按照一定的比例配比,最常见的几种股债搭配比例是3:7、4:6、5:5,这个比例取决于投资者的风险偏好。

如果投资者风险偏好高,能够承受较高的波动,那么就可以在股市中多暴露一些比例,例如股票仓位占50%,债券占50%。如果风险承受能力一般,就可以选择股票30%,债券70%的搭配。

你可能会问,长期来看股市是一直看涨的,如果有一笔资金的可投资期限足够长,为什么还有拿一部分资金去买债券呢?降低了股票的仓位,未来收益不就减少了吗?

这真是一个好问题,回答这个问题的人,也因此获得了诺贝尔经济学奖。我们暂且不看他复杂的理论,直接看结果。

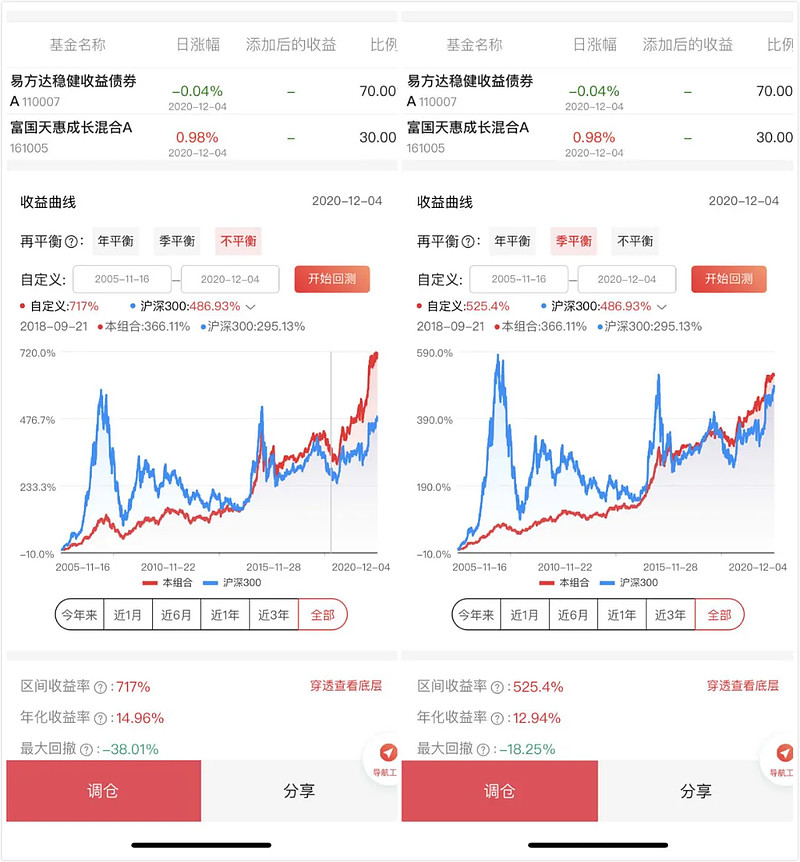

上述组合,按照适合较低风险偏好投资者的股债3:7配比。

股票投资,选择了一只,跟踪沪深300指数的指数基金,(沪深300指数是反应A股大盘股整体走势的指数,能够很好的反应A股历年的走势情况)。在投资组合中占30%的权重。

债券投资选择了一只优秀的,并且成立时间足够长的债券型基金,易方达稳健收益,在投资组合中占70%的权重。

图中红色的线是这个组合的净值走势图,可以看到经过股债组合后的收益遥遥领先沪深300指数的收益。

2010年至今的十年中,这个组合已经翻倍,累计获得111.85%的投资收益率,而同期沪深300只上涨了61.53%。

并且组合波动的情况大幅减少,净值的最大跌幅明显收窄。沪深300这十年中最大下跌了超过50%,而我们的组合这十年间最大只下跌了12.79%。

也就是,我们构建的股债投资组合,在实现了降低波动率的同时,还提升了组合的收益。这就是分散投资神奇的功效。

02加入“动态平衡”的股债配置组合

如果我们在这个基础上,更进一步的优化组合的管理,增加一步“动态再平衡”。

也就是随着股票的上涨,当股票在组合中的权重超过了30%以后,我们人为的降低股票的仓位至30%,转移到债券中。或者当由于债券上涨导致债券投资的比重超过了70%,我们就转移多余部分去股票。

总之就是当组合中股票与债券市值的比重改变了,我们按照一个季度矫正一次,卖出比重上涨的部分转移至比重下降的部分。投资组合的收益会是什么样呢?

可以看到,实行动态平衡后的组合的收益率从此前的111%提升到了122%。

这其中是什么道理呢?

股债组合的动态平衡帮助我们实现了自动的高抛低吸作用。当股票上涨过高,导致股票在我们组合中的比例变高时,我们就降低股票的仓位,这就帮助我们锁定了收益,实现了高抛。而在股市下跌,股票仓位占比降低时,我们就卖掉债券来补充股票的仓位,实现了低吸。

你可能会认为,沪深300指数不行,很多优秀的基金经理管理的基金碾压沪深300指数的收益。那我们将沪深300指数基金换成一个年化收益率高达22%的牛基“富国天惠成长”后,是什么样的效果呢?

可以看到,组合中增加了股债的动态平衡后,自2005年底富国天惠成立以来,组合的整体的收益从717%降低到了525%。相比于沪深300来说,分散投资的提升收益的效果没有体现出来。

主要是因为富国天惠这只基金太牛了,从成立以来,这只基金的净值能够在每轮牛市中创新高,组合整体的收益几乎就是由这只基金决定的,每次动态平衡后,降低这只基金的仓位,自然组合的收益就下降了。

如果是这样,我们真的就不需要分散投资了吗?

03净值回撤,是我们坚持长期投资最大的阻碍.

基金圈有一个很常见的现象,那就是基金赚钱,基民不赚钱。

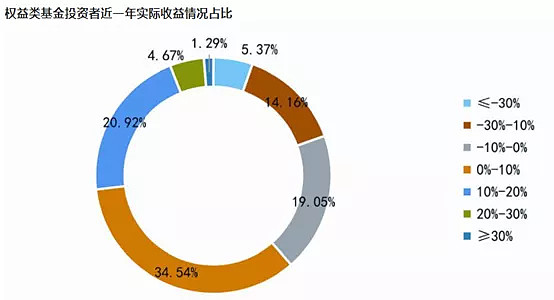

2020年景顺长城基金与蚂蚁财富等机构联合发布了《权益类基金个人投资者调研白皮书》,书中统计了2019年股票型基金投资者实际的收益情况,可以看到,在2019年股票型基金平均上涨接近40%的情况下,居然有接近40%的基民实际是亏损的。

导致这个现象一个非常重要的原因就是投资者追涨杀跌,如果我们姑且不考虑投资理念的问题。造成这一现象最直接的原因,还是基金的波动,净值下跌幅度太大导致的。

我们以富国天惠这只基金为例。自2005年底成立以来,累计收益已经接近2000%。但是对于大部分投资这只基金的基民来说,这个收益率可能也只是水中月、镜中花。因为这只基金的波动实在太大了。

可以看到,富国天惠成立以来净值最大回撤最高到达过60%,此后多次出现过回撤40%以上的情况,这就意味着基金持有人经常面临收益回撤30%-40%的情况。这对那些没有坚定投资信念的投资者来说太难了。

面临这种程度的跌幅,别说没有坚定投资信念的人,即便是我这种有坚定信念的,大概率也是会被甩下车。毕竟人类的心理承受能力是个客观的存在。相比于只能存在幻想中的2000%的收益率,实在拿到手的500%的收益率不更香吗?

04哪些人适合“股债组合”投资

如果你风险承受能力很高,并且是一个拥有坚定投资信念的人,觉得自己即便面临短期50%以上的跌幅也能不动如山,坚定持有的投资者。那么,投资那些净值能够做到创新高的股票型基金,不做股债分散投资是可以的。

当然这里有几个前提条件,一个就是你的资金可供投资期限足够长,能够扛过所有的熊市。另一个,就是能够确保你找到的基金具有净值创新高的能力

想想上面利用沪深300指数基金构建的组合中,股债平衡的收益率远高于单独的沪深300指数基金就知道了。所以如果不幸买入了一只业绩一般的基金,还是股债平衡组合更香。

但是,如果你觉得自己的风险偏好比较低,最多也就能接受20%以内的下跌幅度,那么股债的动态平衡策略就比较适合你。上述用富国天惠构建的股债动态平衡组合,整体的风险得到了非常好的控制,最大回撤大幅降低到了18.25%。

05自己构建组合与购买平衡型基金的区别

可能有人又会问了,那么为什么不直接购买采用这样策略的,平衡型基金呢?

可以看到,上述自己构建的组合,能够实现按照自己的风险偏好,进行定制化搭配,比如风险偏好高一些的,就适当提高股票的比重。

更重要的是,在市场出现比较极端的情况时,也可以实现灵活调整。例如在2018年股市钻石级别底部,就可以大幅提高股票类资产比重,短期将债券型资产比重降到最低。

而这些通过购买现成的平衡基金都是无法实现的。平衡型基金更适合那些资金可供投资时间在1年-2年之间,比较短期的资金直接投资。

上述构建组合大家可以根据自身的情况进行试验,看看手中的基金是否适合股债平衡策略呢?推荐大家一个可以回测组合的app:“韭圈儿”。上述搭配都是通过这个app中组合回测这个功能实现的,感兴趣的小伙伴可以尝试一下。

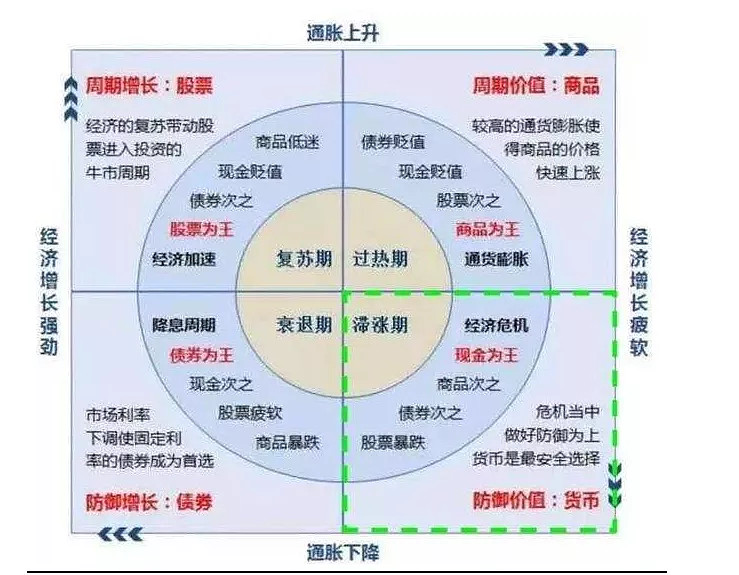

值得注意的是,根据上述方法,近期有调整投资组合的朋友,要注意按部就班,循序渐进的调整。因为,目前根据美林时钟大类资产配置的规律,我们处于经济复苏的时刻。理论上在这种情况下,随着经济复苏,利率水平将逐渐上行,不利于债券持有者。而这一阶段,股票理论上表现应更加优异。

不过,未来经济复苏到底能否持续谁也无法预测。此外,美林时钟模型考虑的因素较少,至少忽略了资产估值等价格因素,也就是本文开篇提到的目前A股估值的情况。完全照搬美林时钟未免画地为牢。

因此,与其企图预测经济的走势制定最有利的投资策略,不如奉行“只应对,不预测”的理念,做好万全的准备,根据当前的环境,逐渐调整我们的仓位。个人还是看好到明年一季度的春耕行情,随着指数逐渐创新高,就要逐渐转移资金向债券基金了。