牛年第一篇文章,这是一篇关乎“宏观策略”的文章,一年内我也就写这么一两篇,只有历史经验、没有具体结论。结论依靠读者自行推导。

春节期间,大宗商品大涨,港股和美股开始交易通胀,“交易通胀”也成了节前气氛酝酿较强烈的交易方向。早盘似乎也不负众望,有色煤炭石油银行地产钢铁等强周期领涨,消费调整。

投资者的惯性总是出奇的强烈,20年全球“放水”,因此,推导出今年全球也会继续放水,老美也许因为经济滞后中国恢复,今年继续放水也是有可能的【刚通过的1.9万亿美元水量】,然而,中国会不会跟?

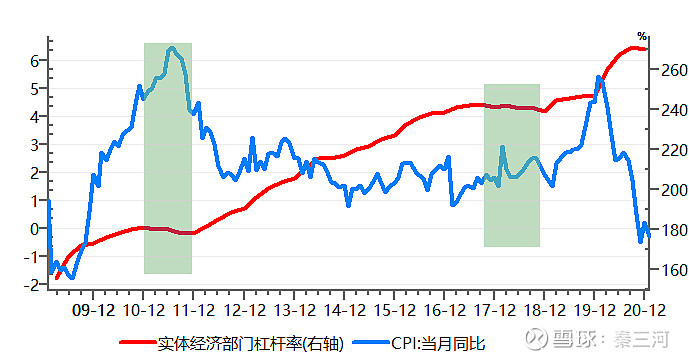

如果我们有心去找一下中国的“国家资产负债表”的数据,不难发现,中国已悄然于去年12月不知觉的收了点杠杆【当然,这个杠杆率下降,不一定是真正收杠杆,也有可能是因为经济增长回升导致的杠杆率被动降低】,但不可否认,相对于整体的经济运行,“水位”真实是在降低的。

2020年Q4实体杠杆率环比降低1.1个百分点,从历史经验看:

1、杠杆率下降后,一个季度内经济周期见顶;

2、2个季度后通胀见顶

3、降杠杆有通胀因素【11年通胀升至4%+】、也有非通胀因素【18年通胀大约2%】;

4、杠杆率对指数的影响是非对称的,市场上涨的时候,需要大幅的杠杆率提升;当杠杆率保持稳定或小幅回落时,市场调整非常显著;【11年杠杆率仅下降3pct、万得全A下跌22%;18年杠杆率降2.6pct,万得全A下跌28%】

5、当杠杆率降低时,基本没有安全的行业,银行有相对收益。

但2021年市场和经济如何演绎?只能说,历史经验可以借鉴,但也不能照搬,还是且行且观察吧。但我相信,低估值确定性增长的公司和行业,有希望穿越这一阶段。

$万科A(SZ000002)$ $招商银行(SH600036)$ 网页链接{ $天邦股份(SZ002124)$ }

免责声明:写此文并非劝诱读者买卖股票,仅从公开信息理性分析,读者买卖自负