近日来,以黄金为首的贵金属们迎来了一波凌厉的上涨。COMEX黄金期货价格在不到一个月时间里快速上涨近200美元至每盎司2354美元,再创历史新高。在黄金热的带动下,有色金属板块也持续在市场中有较好表现,今年以来,中证800有色金属指数(000823.SH)上涨18.54%,多只个股股价同时创下历史新高。(数据来源:Wind,截至:2024.4.8)

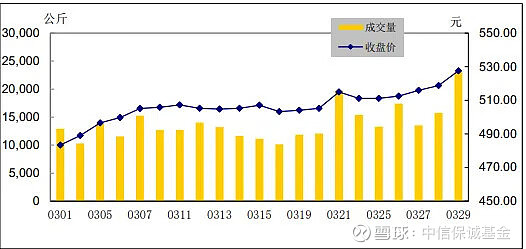

Au99.99量价走势图

图源:上海黄金交易所;区间:2023.3.1-2024.3.31

金价持续攀升,是恐高,还是追高?

大宗商品概念闻风起舞,与国际局势和央行近日的操作息息相关。

4月7日,国家外汇管理局公布2024年3月末外汇储备规模数据。数据显示,截至2024年3月末,中国3月末黄金储备7274万盎司,2月末为7258万盎司,环比增加16万盎司,这也是连续第17个月增加黄金储备。

不仅如此,在当前全球地缘政治风险不确定性可能增加的情况下,黄金避险属性凸显。此外,在美联储降息预期下,黄金升值方向较为明确,期货市场多头持仓显著增加,全球央行持续增持黄金,进一步加大黄金需求。多因素联合作用下,全球黄金价格呈现强劲上涨态势。Wind数据显示,国内AU9999黄金4月8日盘中一度突破560元/克,伦敦现货黄金4月7日报收2329.57美元/盎司,双双创出历史新高。

针对近期黄金价格持续上涨的情况,中信保诚全球商品主题(QDII-FOF-LOF)(165513)的基金经理顾凡丁表示,当前,市场投机情绪较高,COMEX黄金期货投机净多头持仓量已达到近两年较高水平,若海外地缘风险出现缓和,国际金价短期或存回调可能。中长期来看,美国政府债务问题及非美央行持续购买黄金等因素仍可能延续,形成相对利好黄金的环境。

他提到,对于投资者来说,海外地缘风险较难跟踪,因此根据新闻事件进行黄金相关产品的高频买卖或存在较高不确定性;相对而言,我们或可通过观察美国政府债务赤字、央行黄金储备等宏观数据的变化,梳理黄金资产的长期趋势。

在高溢价下,如何利用黄金来构建投资组合?

在当前的高溢价下,从投资的角度来说,除了购买实物黄金,还可以通过相关基金产品来更便捷地配置黄金资产。

谈到资产配置的第一反映或许只有股债跷跷板效应,股债之间的长期负相关性常被投资者用于平衡组合风险收益特征,因此构建了传统的股债组合。然而,股债之间的相关性并不稳定,2020年以来跷跷板效应迅速减弱,甚至呈现了正相关,股债双牛和股债双杀的频率显著抬升。

而黄金作为大类资产中重要的一环,除了由其抗通胀性、对标美元等特点带来的投资价值之外, 其与股、债之间相关性低,因而,可能在一定程度上具有降低组合波动率、分散组合风险的长期配置价值。

根据世界黄金协会的一项研究,以国内资产组合为例,如果可以把20%的风险预算拿出来分配给黄金,对组合波动率和最大回撤的下降或有一定帮助,用于衡量风险调整后收益的夏普比率则有可能有所提高。(数据来源:世界黄金协会《何为“黄金+”,为何“+黄金”》,发布时间:2022.11.30;注:对提及的板块不做任何推介,不代表基金管理人的任何投资建议,亦不作为未来收益的保证)

而中信保诚基金较早就在上游周期品方面有所布局,旗下有全市场唯一对标中证800有色金属指数的产品$信诚中证800有色指数(LOF)A(F165520)$ ,以及跨境产品$中信保诚全球商品主题(QDII-FOF-LOF)A(F165513)$

作为一只QDII基金,中信保诚全球商品主题(QDII-FOF-LOF)(165513)的基金经理顾凡丁表示,黄金兼具商品与货币双重属性,是当前国内市场上稀缺的组合分散化标的,随着美国政府信用下降以及全球去美元化推进,黄金资产或仍具备一定的长期配置价值;另一方面,今年海外风险事件或仍将不断扰动资本市场,配置黄金资产或有良好的风险对冲效果。

他补充,由于近期外汇市场波动,美元汇率偏离了美元中间价,投资于海外黄金类资产的QDII基金净值或存在额外安全垫,而当美元汇率向美元中间价收敛时,QDII基金相比于境内基金或可产生额外收益。

中信保诚全球商品主题(QDII-FOF-LOF)前6大持仓

数据来源:2023年基金年报,截至:2023.12.31,定期报告中显示的前十大持仓仅为时点数据,不代表基金当前或未来持仓,以上持仓仅供示意,基金管理人对提及的投资标的不做任何推介,不代表基金管理人的任何投资建议,亦不作为未来收益的保证。基金投资的比例及标的将视市场情况在合同允许的范围内进行调整,具体请以基金法律文件为准。

是以中证800指数成份股为样本空间,从中选择多种金属与采矿等行业的股票作为样本。主要包括能源金属,包括 锂/钴等,战略资源如稀土/锡钨锑;金/银等贵金属,铜/铝等工业金属。

中信保诚基金量化投资部表示,此轮有色指数上涨主要稀有金属带动,工业金属、贵金属领域也有所上行。从宏观层面来看,因固态电池主题催化,上游原材料(锂矿、电解液等细分领域大幅上行);同时刚果金东部地区冲突影响导致的对于铜、钴的供应担忧,也引发相关公司股价上行。工业金属、贵金属方面,Comex铜、金、铝再创新高,海外金属行情与美债和美元的压力分离,会走出一段趋势性逼仓行情。

中信保诚中证800有色指数LOF前十大重仓股

数据来源:2023年基金年报,截至:2023.12.31,定期报告中显示的前十大持仓仅为时点数据,不代表基金当前或未来持仓,以上持仓仅供示意,基金管理人对提及的投资标的不做任何推介,不代表基金管理人的任何投资建议,亦不作为未来收益的保证。基金投资的比例及标的将视市场情况在合同允许的范围内进行调整,具体请以基金法律文件为准。

最后,需要提醒大家的是,有色板块作为比较典型的顺周期板块,受经济波动影响较大,如果投资者需要配置,投资者应根据自身的投资偏好和风险承受能力进行资产配置。投资时也最好用长期不用的闲钱,这样做可以确保大家在遇到紧急情况时,不会提前抛售而承受损失。

中信保诚中证800有色指数型基金(LOF)于2021/1/1由成立于2013/8/30的信诚中证800有色指数分级证券投资基金终止运作变更而来,业绩比较基准为中证800有色金属指数收益率*95%+金融同业存款利率*5%。2021/8/26起新增 C 类份额。2019-2023年A类历史业绩/基准业绩:27.67%/23.25%、42.42%/31.86%、37.99%/32.31%、-16.40%/-16.56%、-6.31%/-7.54%。C类,20210826-20211231:-12.52%/-12.22%;2022-2023年,-16.73%/-16.56%、-6.68%/-7.54%。历任及现任基金经理:吴雅楠(20130830-20150327),杨旭(20150115-20190918),黄稚(20190904-至今)。基金管理人对本基金的风险评级为R4。

中信保诚全球商品主题基金(LOF)成立于2011-12-20,业绩比较基准为标准普尔高盛商品总收益指数(S&P GSCI Commodity Total Return Index)。A类近五年历史业绩/基准业绩:2019-2023:17.50%/17.63%、-30.02%/-23.72%、43.24%/40.35%、32.31%/25.99%、3.92%/-4.27%。2024-03-15起增设C类份额,因该类份额成立时间尚不足半年,暂不展示业绩。历任及现任基金经理:李舒禾(2011-12-20至2019-04-26)、刘儒明(2013-01-15至2019-01-25)、顾凡丁(2019-04-18至今)。基金管理人对本基金的风险等级评级为R4。(数据来源:基金定期报告)

编 辑