一直有球友私信小妹关于指数增强的问题,之前小妹说过的大家可以翻一翻,除此之外还帮大家找了一些延展的内容,供大家参考吧!

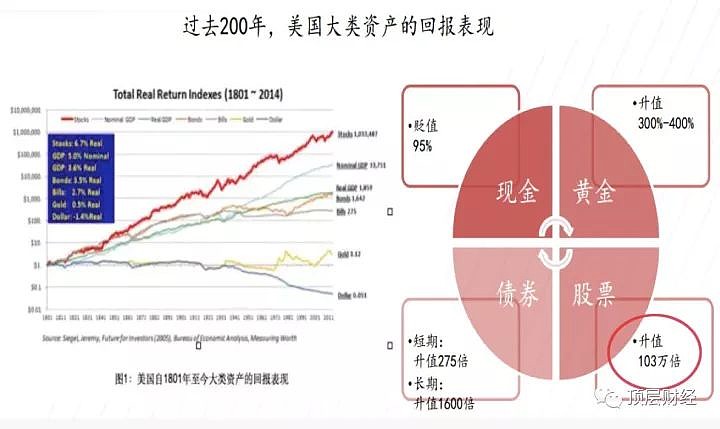

一、股票资产是长期投资收益率最高的资产类别

1、先看看美国股市

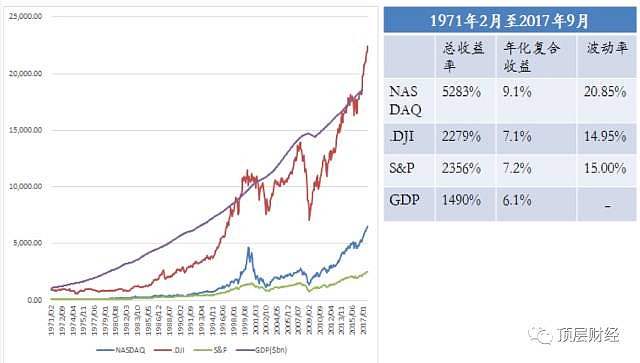

1971年-2017年间美国股票市场主要指数的情况:最近46年来纳斯达克指数大约涨了52倍,年化复合收益9.1%;道琼斯指数涨了22倍,年化复合收益7.1%;标普指数涨了23倍,年化复合收益7.2%。

期间美国GDP 的涨幅是14倍,三大指数的涨幅远远大于GDP的涨幅!

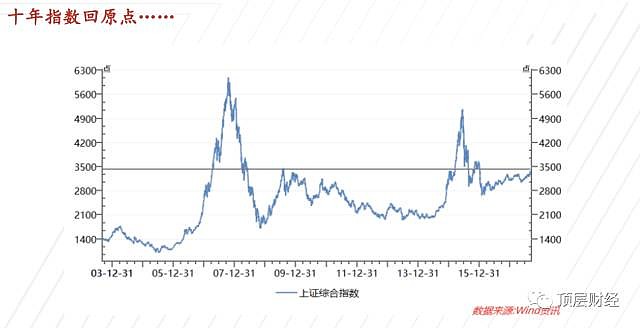

2、再回首咱们大A股过去12年的情况

2005年1月-2017年9月期间,中国的GDP大约涨幅是4.5倍,年化复合涨幅是13.97%。

而同期的沪深300指数涨幅是3.5倍(根据发文最新的收盘数据涨幅大幅大约是4倍),年化复合收益是12.31%。竟然略低于GDP的期间涨幅

同期的中证500指数涨幅大约是6.8倍,年化复合收益17.11%。

大盘的长期向上的趋势来源于经济的增长;

在美国,股票资产是长期投资收益率最高的资产类别;

中国过去20年靠房产拉动GDP的时代已经过去,所以股票指数与经济的发展同步性略差些,特别是沪深300指数。展望未来中国一线城市房地产的长期投资吸引力已明显下降,股票权益类资产时代已经到来,股票指数对经济的发展基本面代表性越来越强,股票权益类资产的配置将在中国老百姓资产配置里的比例逐渐扩大。

二、为什么大部分中国股民不赚钱——因为波动不看美国,就拿中国股市来看,过去12年中证500指数平均年化复合增长率有17%,但为什么大部分股民都不赚钱呢!

因为波动率,就拿中证500指数而言,超过30%的波动率。

说直白的点就是大部分股民在市场的上下大幅波动中被来回割韭菜,选到好股票不难,难在拿不住,想低买高卖,但往往高买低卖。

对于99%人来说都是不具备择时交易能力的,但人们往往会高估自己的能力,觉得自己是那1%。

A股的生态正在悄然发生着变化——从估值驱动占主导到基本面驱动占主导

A股的生态正在悄然发生着变化——从估值驱动占主导到基本面驱动占主导中国的股市过去一直有这样的特点:熊长牛短,其背后的主要原因是在于指数波动背后是估值倍数(PE)波动。简单来讲,在过去,市场只关注那些故事讲的好的,概念性感的,能制造想象空间的股票,而那些盈利稳定,基本面扎实的股票并没有受到太多关注。

而相对比较成熟的美国股市为什么是牛长熊短,有一个很重要的原因是股票上涨背后大部分是依靠企业的盈利(EPS),而不是仅靠估值(PE)。美股三大指数涨了七八年,究其原因还是因为企业利润稳健增长,而股票的估值其实是没涨多少。

除了指数背后的驱动渐渐变成基本面驱动为主外,还有一个显著的变化就是小部分股票推动指数上涨,普涨行情难现!

随着整个A股的股票数量越来越多,会发现在涨一直是那么一小撮股票,反正就不是你手里的票,推动指数往上走的也一直是这小部分票,这也意味着对于散户而言,炒股票将变的更加困难!

三、投资A股的正确方法——指数增强

三、投资A股的正确方法——指数增强巴菲特在历年股东大会及致股东的信中,推荐普通投资者购买指数基金已经不下十次了。

而中国的指数增强基金正是巴菲特理论与中国现实完美结合的产物。

1、在介绍指数增强基金之前,我们先来了解下股票市场投资的收益来源

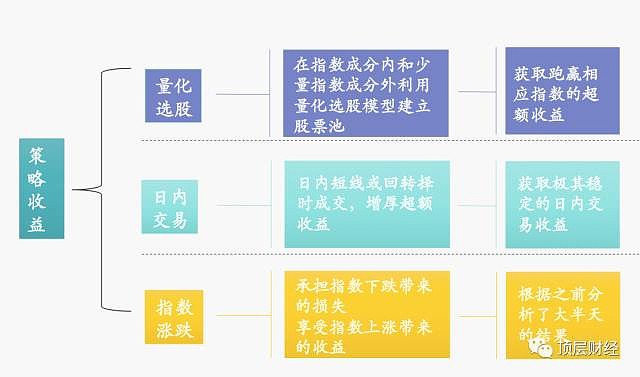

科普——股票持仓的收益包含两部分:市场趋势性收益(Beta)+跑赢市场趋势的超额收益(Alpha);

简单举例我们经常听到说最近炒股没有跑赢大盘,意思就是市场趋势收益Beta没有全部获得,就更不谈跑赢市场的超额收益(Alpha)了;

如果某人说最近指数涨了10%,他的股票持仓赚了25%,那么就是说他不仅获得了全部得到市场趋势收益,还获取了25%-10%=15%的超额Alpha收益。

上面有提到中证500指数过去12年化复合增长率是17%,意思就是投资中证500指数过去12年的Beta趋势收益部分年化复合收益17%。

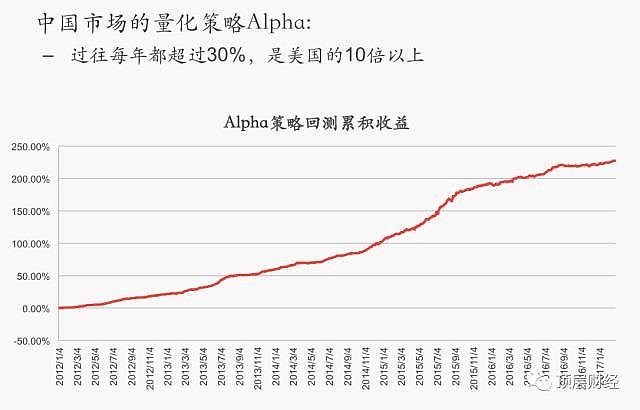

指数增强基金不仅能帮助投资人在获取指数的趋势收益(Beta)的同时还可以获得超额(Alpha)收益,目前国内最顶尖的指数增强基金一年可以在指数的趋势性收益基础上增强20%以上收益!

我们保守预测未来五年300指数或者500指数年化涨幅是10%,指数增强效应每年增强20%收益,平均基金整体每年获得30%增长,五年可以获得3.7倍回报

为什么中国可以有如此高的Alpha收益?

量化基金的Alpha优势

数据:基于计算机对海量数据的获取速度、挖掘优势

技术:分散化研究,定量化风险下的统计模型构建能力

执行:自动化交易,规避情绪干扰,获得更快的交易速度

个人投资者的Alpha优势

无Alpha或者负Alpha,是前者超额收益的主要来源

持有时间越久:

1.累积选股收益越多,可以抵御更大的市场下行风险

2.更大概率可以赚到市场长期向上的收益,不错过未来牛市红利

量化指数增强策略体系

量化指数增强策略体系

比如500指数增强,就是以中证500指数的成份股为选股池,一直满仓,持仓股票一般在100支左右,交易频率较高的投顾一般在三到五个交易日左右时间持仓股票全部轮换一遍,是一个动态轮换过程。

怎么产生超额收益?量化选股+量化择时交易——比如通过大数据统计规律,从历史上去寻找有哪些共同的股票特征可以带来超额收益,比如说像价值因子或者是我们在A股经常用到的一些技术指标因子等等,它是很多这样的选股标准综合的一个评判,然后进行一个选股。同时模型模型择时自动交易,中间会有T+0交易,捕捉市场上短线出现的交易获利机会。

关于指数增强申购时机——当下越早上车越好

关于指数增强申购时机——当下越早上车越好

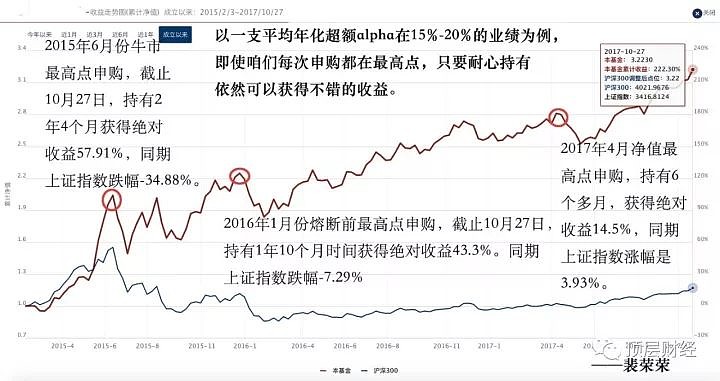

下面这张图呈现的是每次买在阶段性指数最高点的情况,并且市场大环境经历几轮股灾下跌的熊市最坏情况下,

持有某支指数增强产品获得的收益情况(由于合规要求隐去该基金名称,该基金增强年化超额在20%左右)!

在目前指数在历史平均水平的情况下,以及整个A股生态在悄然发生变化时,布局指数增强基金越早越好,这如同风口一样,越早上车越早积累超额Alpha收益,上车后可以结合部分择时交易,逢低定投加仓,等待大牛市大丰收!

来源:顶层财经 裴荣荣

风险提示:任何在本文出现的信息(包括但不限于评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。