独立 稀缺 穿透

夯实基础,穿越低谷期

作者:李晴雨

编辑:贺婧

风品:沈禾 车一

来源:铑财——铑财研究院

3月27日晚,元祖股份发布2022年报:疫情三年来首次净利下降、营收增速更创上市以来新低。

“食茅”为啥交出变脸答卷?

01

最低营收增速背后

研发费用率不到1%

超10亿销售费可是万能解?

LAOCAI

公开资料显示,上海元祖梦果子股份有限公司1981年创始于中国台湾地区,1993年进入上海市场,2016年在A股上市,从事烘焙食品的研发、生产与销售。业态而言,自1981年创立以来,元祖股份定位“精致礼品名家”,主打节庆。

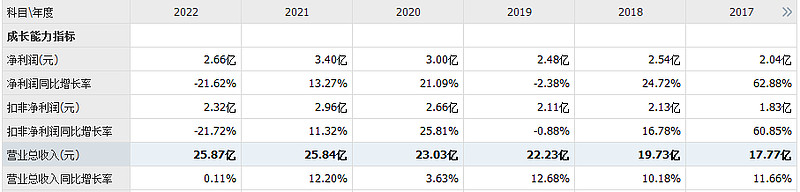

2022年,元祖股份营收25.87亿元,同比微增0.11%;净利2.66亿元,同比减少21.62%;基本每股收益1.11元。

这出乎不少市场意料,此前分析师普遍预计元祖股份净利将达3.61亿。

拉长时间维度,答卷更显“失落”,0.11%接近原地踏步的营收增速,是2016年上市以来最低。净利方面,除2019年同比下降2.38%、2016年上涨9.2%,其他净利涨幅都在10%以上,2022年下降21.62%堪称大“变脸”。

为啥失去成长力?

客观原因不容小觑。2022年,企业营业成本同比增长5.35%,主要系原物料涨价及蛋糕升级导致。

据钛媒体不完全统计,从2021年初至2022年末,小麦当月连续(期货)累计涨幅约为23.26%;同期,白糖主力(期货)累计涨幅约为10.89%。

主业承压外,“副业”也拖后腿。财报显示,元祖股份联营企业上海元祖梦世界乐园有限公司的亏损,导致其投资损失高达2525.68万元。

据企查查,元祖梦世界成立于2013年2月,原名上海元祖梦世界置业有限公司,主营业务为房地产,由元祖股份持股30.45%。值得注意的是,自2017年以来,元祖梦世界连续5年亏损。

内外因交织,公司净资产收益率从2021年的21.67%,降到2022年的16.97%。

一直为傲的高“毛利率”壁垒亦有松动。在烘焙领域,元祖股份定位高端,同款产品比竞品价格更高,造就了傲人毛利率。自有公开数据以来,元祖股份销售毛利率一直稳定在61%以上,远高于同类可比品牌,被外界称为“食茅”。

但2022年,元祖股份销售毛利率从2021年62.12%降到60.14%。销售净利率也从13.15%降到10.30%。

对此,元祖股份负责人表示,原因主要是原材价增长。

只是,自身短板又知多少呢?

看看研发,或有更深体会。

Choice数据显示,2020年至2022年企业研发费为1701.58万元、1724.94万元、2086.87万元,研发投入占营收比0.74%、0.67%、0.81%,不到1%。同期,南侨食品占比为3.72%、2.77%、2.46%。

与自身销售费对比,更是冰火两重。2022年,元祖食品销售费高达10.18亿元,是同年研发费的近49倍。运营效率、精细化水平如何?靠啥驱动核心成长?赢在当下未来呢?

行业分析师于盛梅表示,烘焙业市场巨大,然也因准入门槛低、区域割据、导致市场分散。想要打破全国化瓶颈,特色创新、核心品质力、口碑体验是关键,这些远非销售费可解,高质研发是重中之重。

02

“佛系”全国化

凭啥大手笔理财又分红?

LAOCAI

没错,追求更持续、更稳定的增长极,是穿越寒冬周期的关键。

答案要从产品中来、从渠道中来。

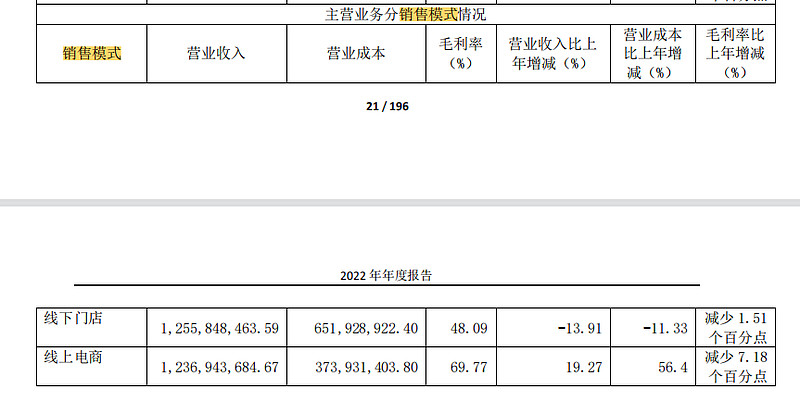

销售模式看,元祖股份线下线上并举。2022年线上销售收入12.37亿元,可喜增长19.27%;然“直营为主,加盟为辅”的线下收入12.56亿元,同比下降13.91%。

上市以来,公司门店规模从2017年的591家增至2022年末的741家。6年时间净增仅150家,对一家头顶“烘焙第一股”桂冠、急需全国化的快消品牌而言,是否有些佛系呢?

事实上,未能借助上市契机快速全国化、形成规模效应,是此次市场寒冬中元祖股份没发挥出龙头应有抗风险力的主要原因。

1993年,元祖进军上海,多年深耕华东地区成为公司大本营。官网显示江浙沪公司门店量为203家、102家、44家,市场话语权强悍。

2006年,元祖股份开拓西南第二增长极,设立四川元祖食品有限公司,多年发力已在四川和重庆拥有门店量134家和70家。且西南市场盈利能力强劲。2022年四川元祖净利1.14亿元,远高于其他区域子公司。

遗憾在于,华东西南之后,“第三极”培育迟迟未有大起色。

2019年,广州元祖被上海元虹吸收合并,完成注销关闭;2020年福建元祖被浙江元祖吸收合并;2021年,山东元祖被江苏元祖吸收合并;2022年,湖南元祖和辽宁元祖被湖北元祖和上海元虹吸收合并。

对此,公司解释此举为优化管理结构,减少管理层级,降低管理成本,提高运营效率。

话虽如此,区域集中依赖、全国化“魔咒”咋解呢?

年报里线下门店的区域分布表述中,元祖股份并未细化,而是以“大陆地区”、中国“台湾地区”笼统划分。

从2022年报的主要控股参股公司可见,四川元祖、江苏元祖营收遥遥领先,市场在江浙沪一带较集中仍是不争事实。

行业分析师郭兴表示,作为糕点业龙头,元祖食品以“雪月饼”等独家产品占领心智,但不同于茅台这种稀缺的全国通用“社交货币”,受困地域限制,华东西南市场外,其影响力并不算强。与东北起家的桃李面包相似,营收极大依赖江浙沪地区的元祖股份,想要追求业绩更稳优增长,走出大本营、打破保守思维,化解全国化魔咒是根本。

不算多苛求,即使2022年营收增速最低、净利下滑,元祖股份依然不缺钱,甚至还大手笔理财。

截至2022年报告期末,元祖股份货币资金4.89亿元,交易性金融资产达11.13亿元。

拉长维度,企业计划用18亿元暂时闲置自有资金理财。2020-2022年,理财产品投资收益及公允价格变动损益分别为3351.10万元、3315.36万元和3256.60万元。

更玩味的是,业绩变脸不影响分红。元祖股份拟向全体股东每10股派发现金红利10元(含税),合计派发现金红利2.4亿元。

大手笔背后,是否损伤企业成长性、发展后劲?多些主业精进、研发投入、市场开拓是否更香呢?

03

产品线烦恼 如何念好高端经?

LAOCAI

看看产品端,也需加把劲儿了。

梳理产品结构,中西式糕点礼盒(含季节性产品月饼、粽子)、蛋糕为公司主要产品,二者报告期内营收13.8亿元、10.42亿元。

细观2022年表现各有烦恼点,蛋糕产品毛利率达72.56%,营收同比增加9.4%,但营业成本更增加了41.91%,毛利率减少6.28个百分点。营收占比更大、起家产品中西糕点礼盒,毛利率50.91%,减少0.6个百分点,营收比上年减少了5.7%。

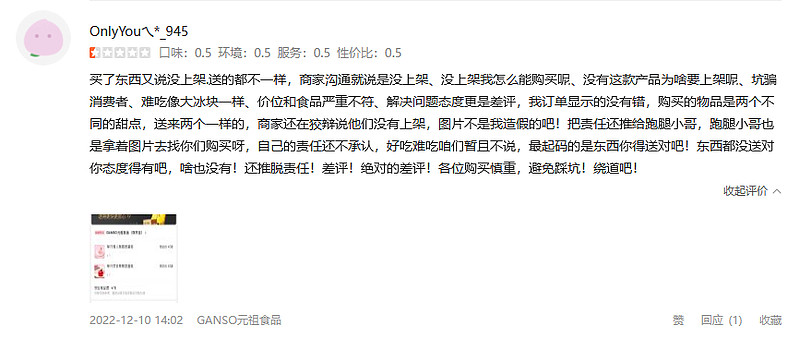

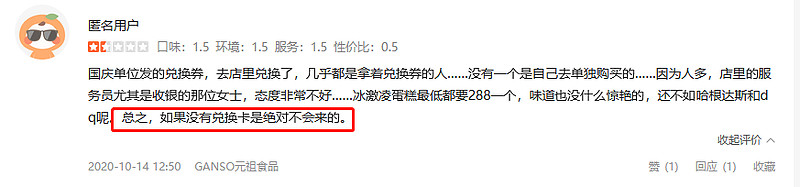

不可否认,元祖股份以“雪月饼”等传统产品赢得美誉,市场影响力深厚。不过,梳理其全线产品评价,一些瑕疵吐槽需要警惕。

浏览黑猫投诉,截至2023年4月3日,“元祖食品”累计83条,数量真心不多,但对解决满意度的评价却只有两颗星。

更多关于产品品质、质量的评价,来自大众点评。以北京仅有一家线下门店“GANSO元祖食品(双井店) ”为例,一些消费体验吐槽需要审视。

“慕斯蛋糕的味道不敢苟同,38一个,味道不好吃,而且里面吃到了一根头发,体验感非常的差劲!”

“卖了东西又说没上架,送的都不一样,坑骗消费者、难吃得像大冰块一样,价位与食品严重不符……”

……

(上述评价均已经过大众点评平台审核。)

诚然,用户千人千面,人人满意并不现实,且上述评价是一家之言,或有偏颇片面色彩。但品质体验、口碑传播是企业发展基线也是不争事实,尤其于高端定位的元祖股份而言,上述质疑吐槽不乏违和感。高价更要高品,查漏补缺、念实念透高端经总没有错。

04

烘焙业深度洗牌 能否低谷穿越?

LAOCAI

看看市场一日千里,用户从来不缺选择,确实需要居安思危。

在餐饮分析师、凌雁咨询首席咨询师林岳看来,元祖股份增收不增利一方面原材料价格、线下运营成本的增加是主因,另一面网红点心崛起,使得竞对越来越多,赛道越发拥挤。

企查查数据显示,2022年烘焙行业企业注册量达29345家,增加21.39%。

元祖股份年报也坦言,国内烘焙业产品竞争激烈且同质化现象严重,很多烘焙食品在种类、配料、口味、营销、管理等方面都趋于同质化。

行业分析师刘锐玲表示,烘焙行业的市场端的变化也很大,人群圈层化、需求多元化、沟通明晰化、触点多元化……这是元祖股份盈利下降的暗线逻辑。即使拥有品牌优势、用户积累,也不一定能稳坐钓鱼台。元祖股份需要警惕大船难掉头,增强应变灵敏度、战略前瞻力。

需要指出的是,放眼烘焙业,日子难过的不止元祖股份一家。

如“烘焙第一股”克莉丝汀,历经9年亏损后深陷倒闭破产泥潭,2017年开始大规模闭店,2020年关闭99家,2021年关闭55家。桃李面包也连续3年营收增速个位数、2022年净利降超16%。

新品牌亦起落皆快。如中式糕点品牌虎头局,据新京报等报道2022年11月遭供应商讨债,门店接连关闭,2023开年又陷欠薪风波。

上游日子同样不好过。如原料龙头南侨食品营收下降0.40%;净利更直接腰斩,下降56.41%。

光大证券研报指出,国内目前烘焙企业数量较多,市场变化较快。当下仍有新企业不断入局,而国际企业亦具备较强实力。若行业竞争加剧,将对烘焙企业经营带来一定压力。

换言之,万事万物都有周期,烘焙业同样不免俗。逆风时刻,更考验企业发展韧性。尤其被誉“食茅”的元祖股份,能否负重穿越周期、显现更强抗风险性,不乏挑战亦不乏期待。

期许是有逻辑的。

综合审视元祖股份,近三十年行业深耕、一路做大做强,离不开产品力的持续打磨、战略前瞻、强应变力。

聚焦2022年,产品推新育新力依然强劲。

如不断优化打造“健康·好吃·有故事”产品,升级产品配方,添加奇亚籽、低聚果糖、益生元等成分,并推出低糖款慕斯蛋糕等产品,以契合时下健康养生需求。

新品研发方面,增加产品趣味性、互动性、社交性,推出银锭形状寓意诸事“赢定”的定胜糕、祝愿“及第高中”的及第酥(桃酥)等新品。

生产运营层面,抓住数智化赋能,提升生产线机器流程占比,使用 SAP、ERP 系统实现自动流转,提升企业运营效率,精益生产管理水平。

“黑天鹅之父”塔布勒曾言:“有些事情能从冲击中受益,当暴露在波动性、随机性、混乱和压力、风险和不确定性下时,它们反而能茁壮成长和壮大。”

的确,企业起伏兴衰本是常态,压力危机也是一种机遇。往期看,诸多知名企业的重大蜕变往往离不开危机淬炼。

外部信心仍在、自身进化力仍强。叠加2023开年的消费复苏、市场回暖,元祖股份能否痛定思痛、除积弊展新颜,最终低谷穿越呢?

本文为铑财原创