投资要点:

基于风险的smartbeta策略

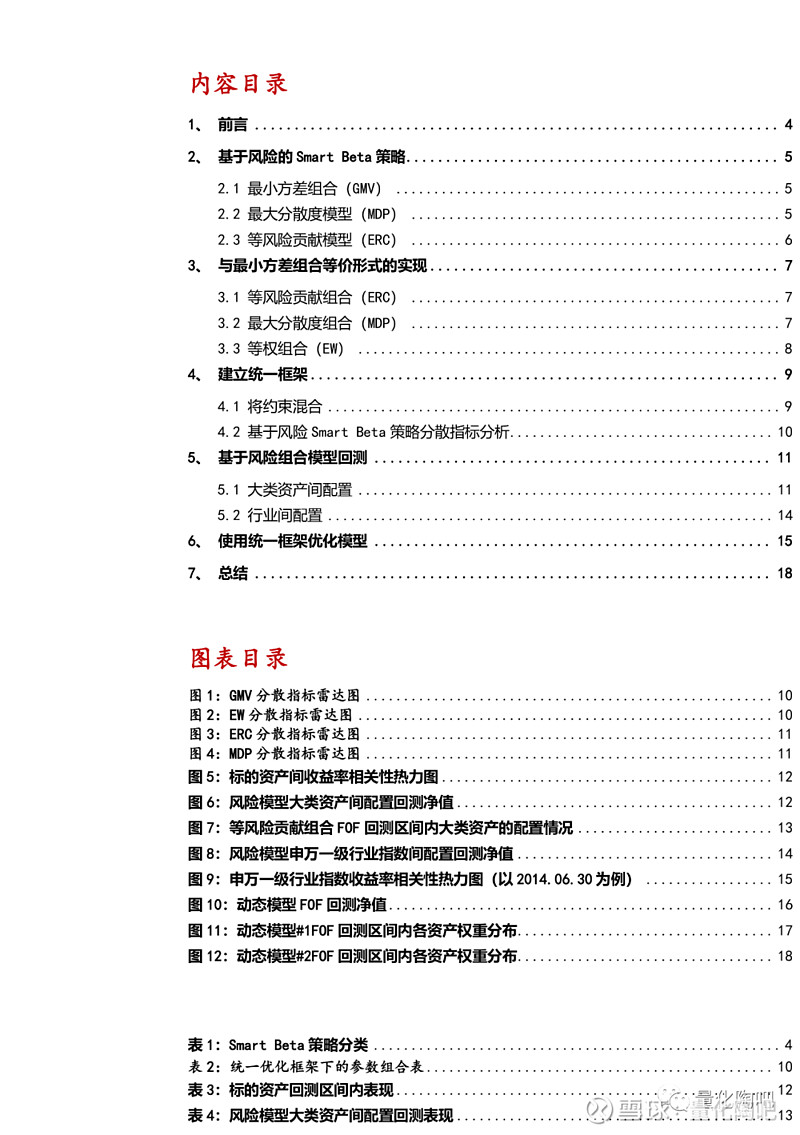

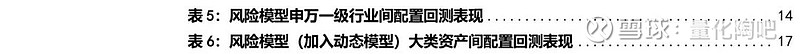

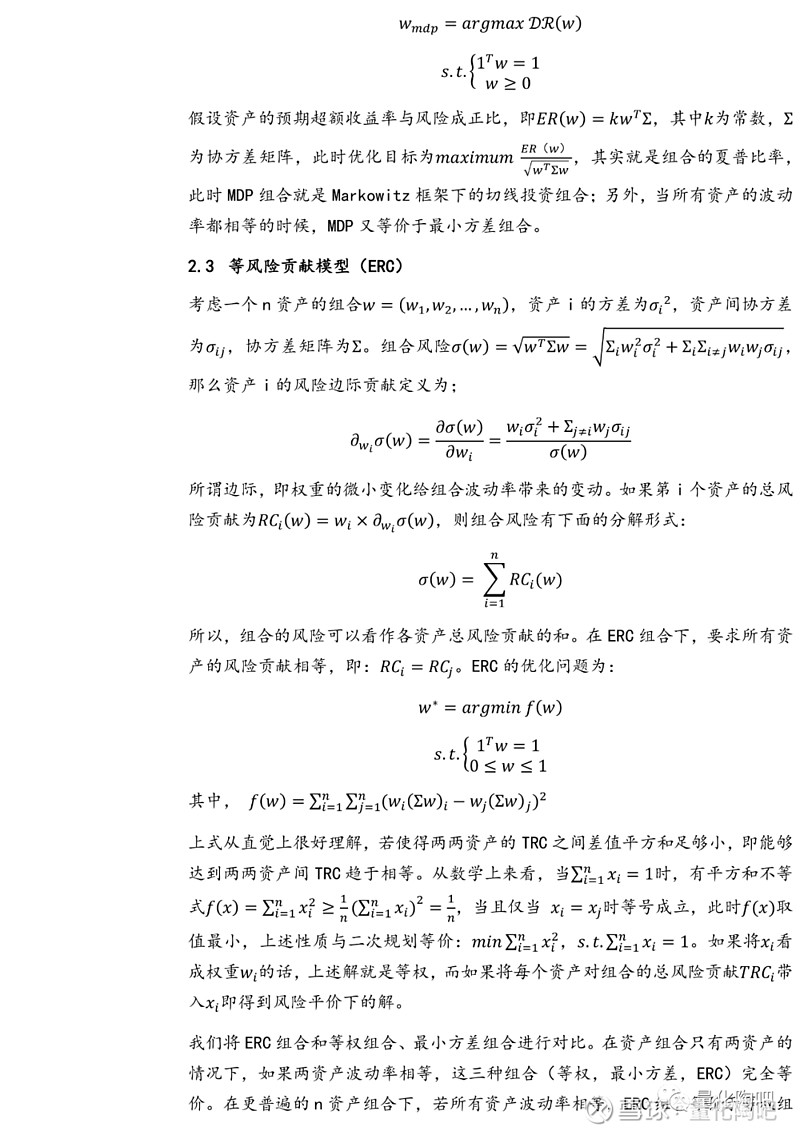

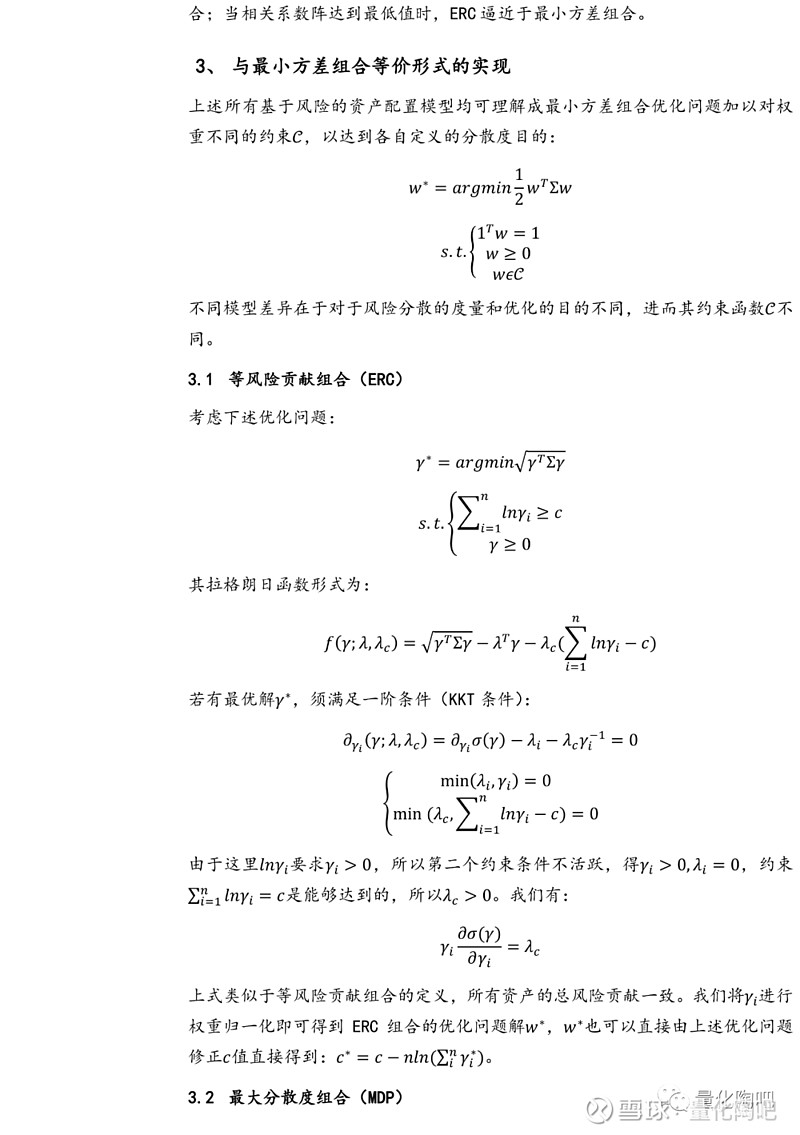

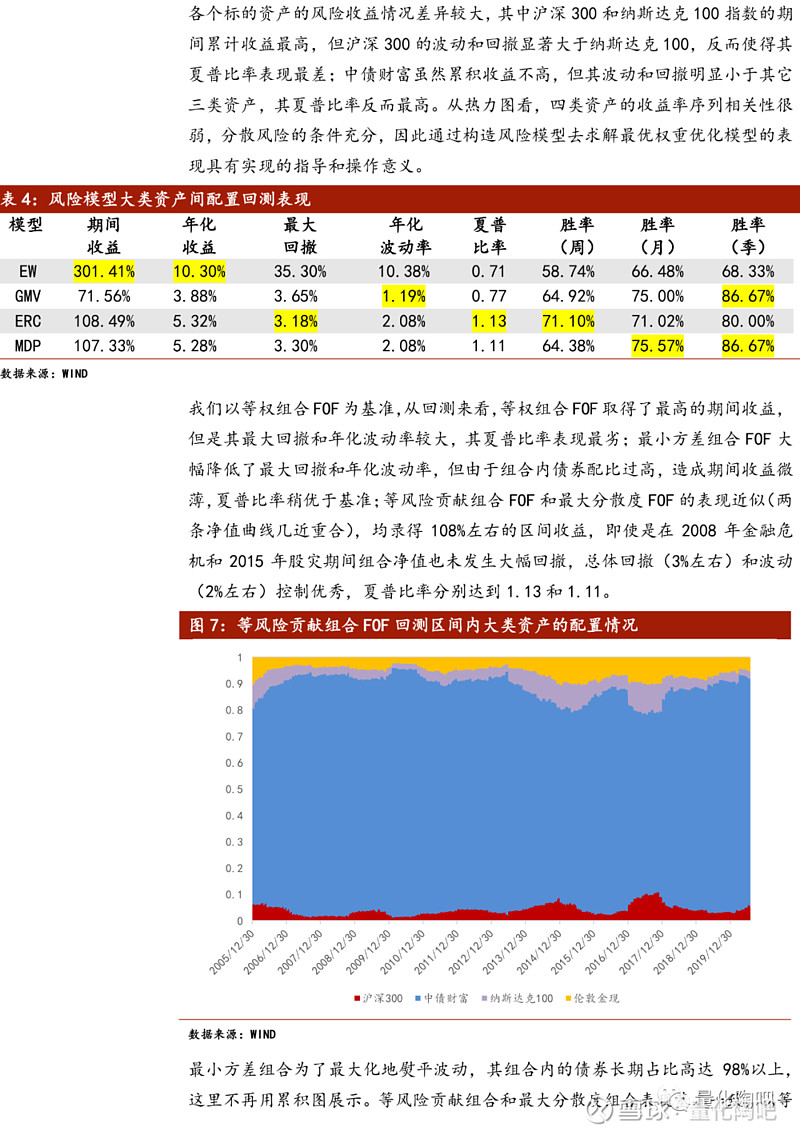

传统基于风险的Smart Beta策略有最小方差组合(GMV)、等风险贡献组合(ERC)、最大分散度组合(MDP)和等权组合(EW)四个模型,它们均属于同一个优化族:最小方差优化问题加以不同约束。

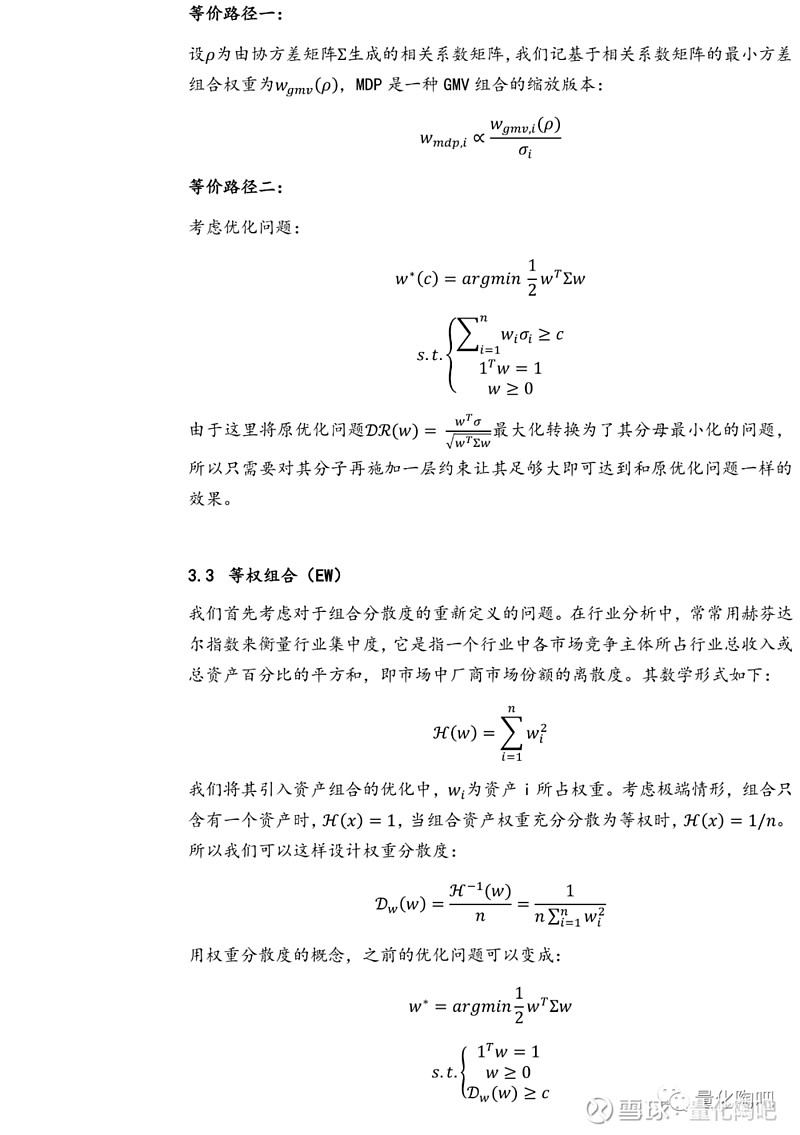

建立统一的优化框架我们建立了一个针对四个风险模型的统一优化框架(以下简称框架),通过调整框架下的三个参数即可得到每一种模型甚至是混合模型。

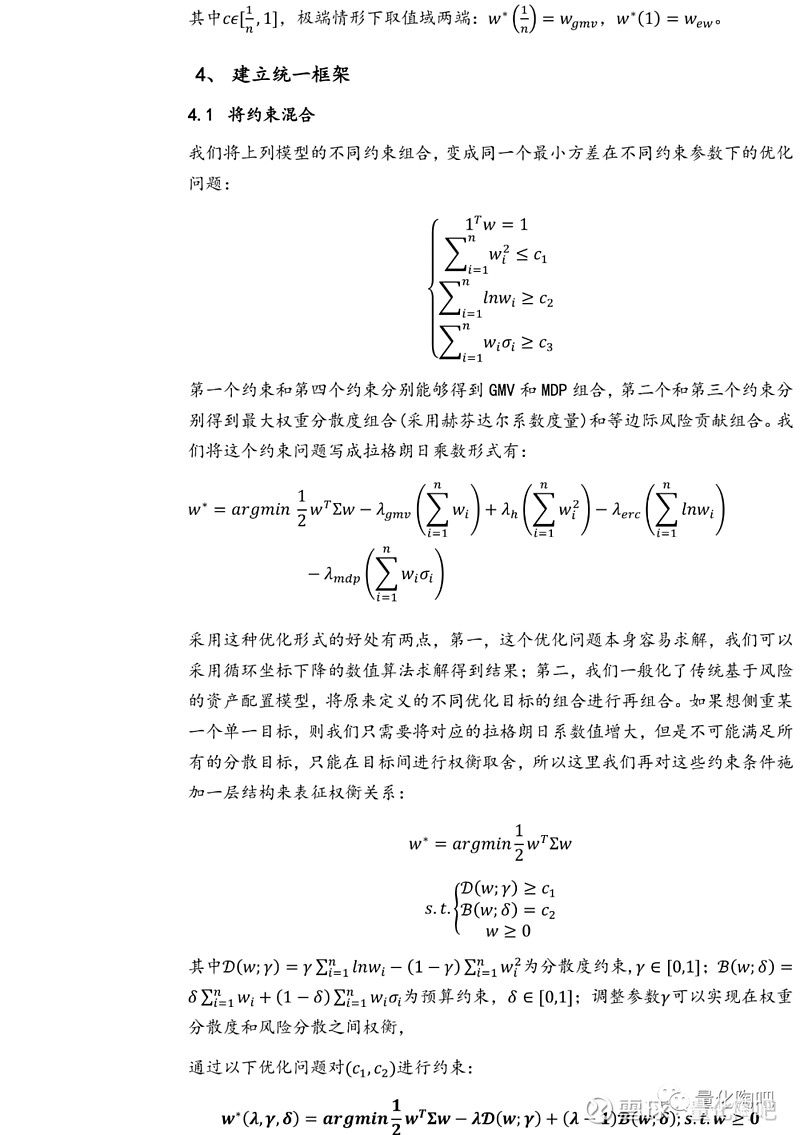

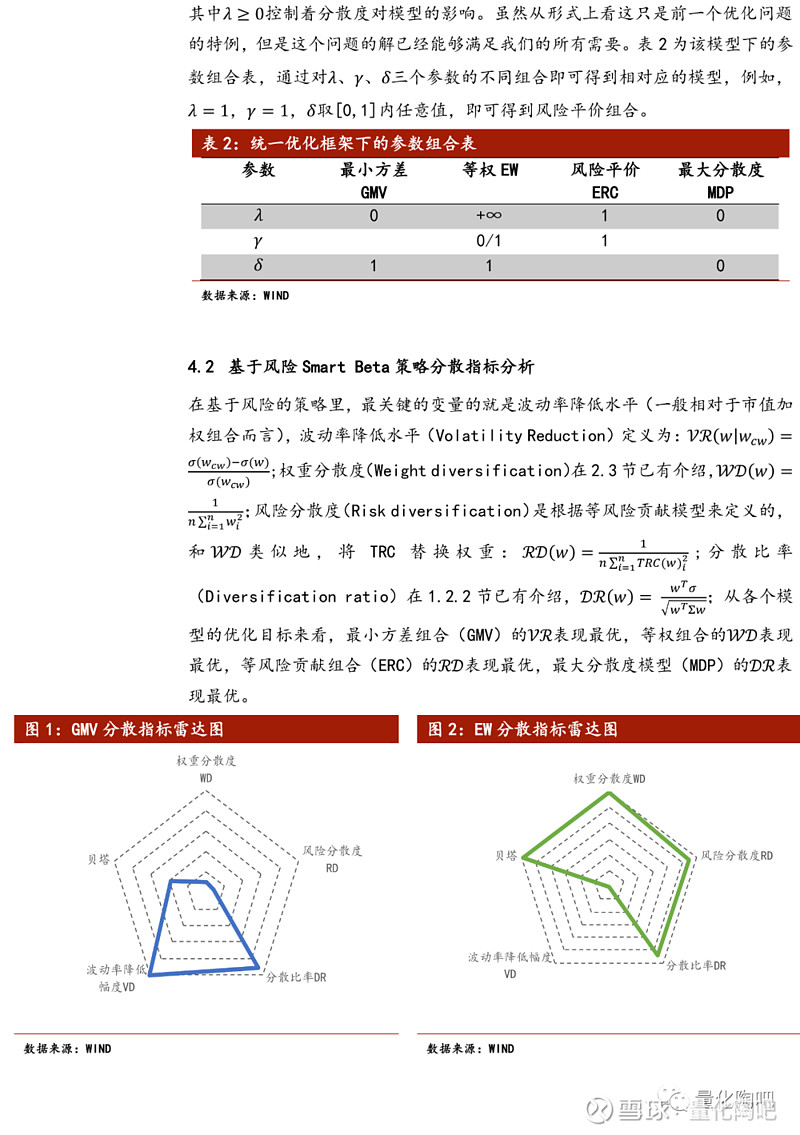

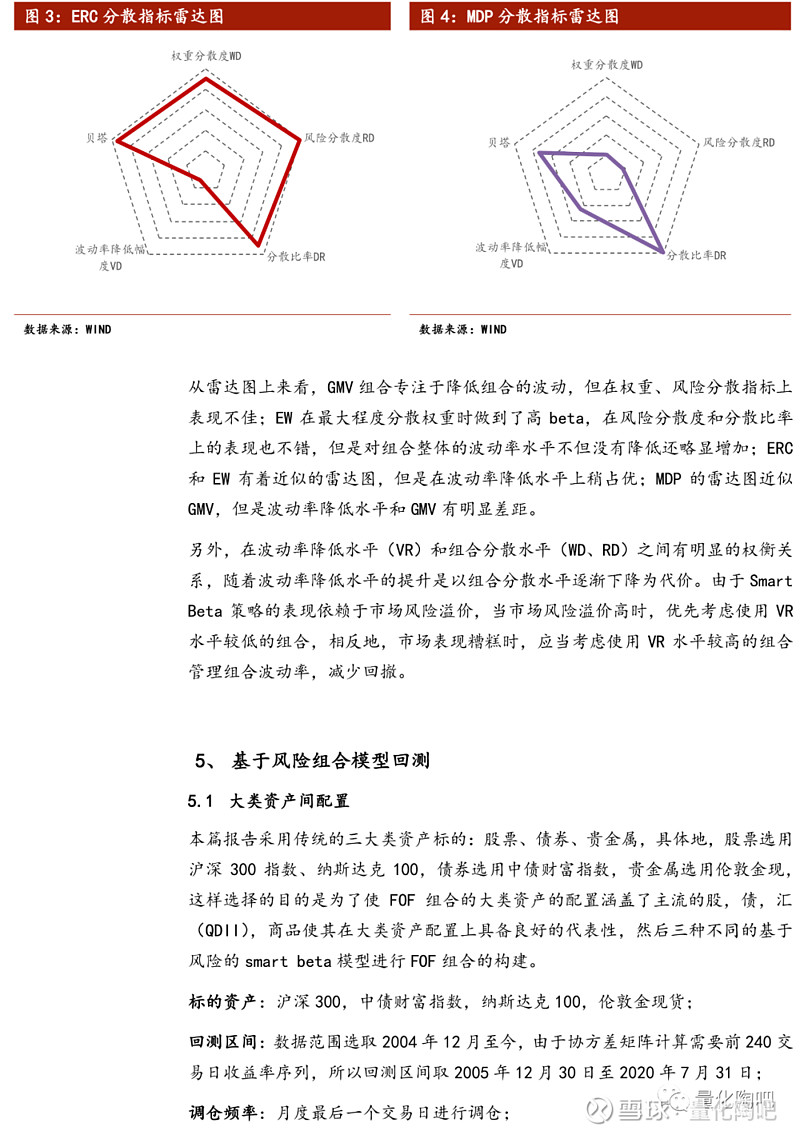

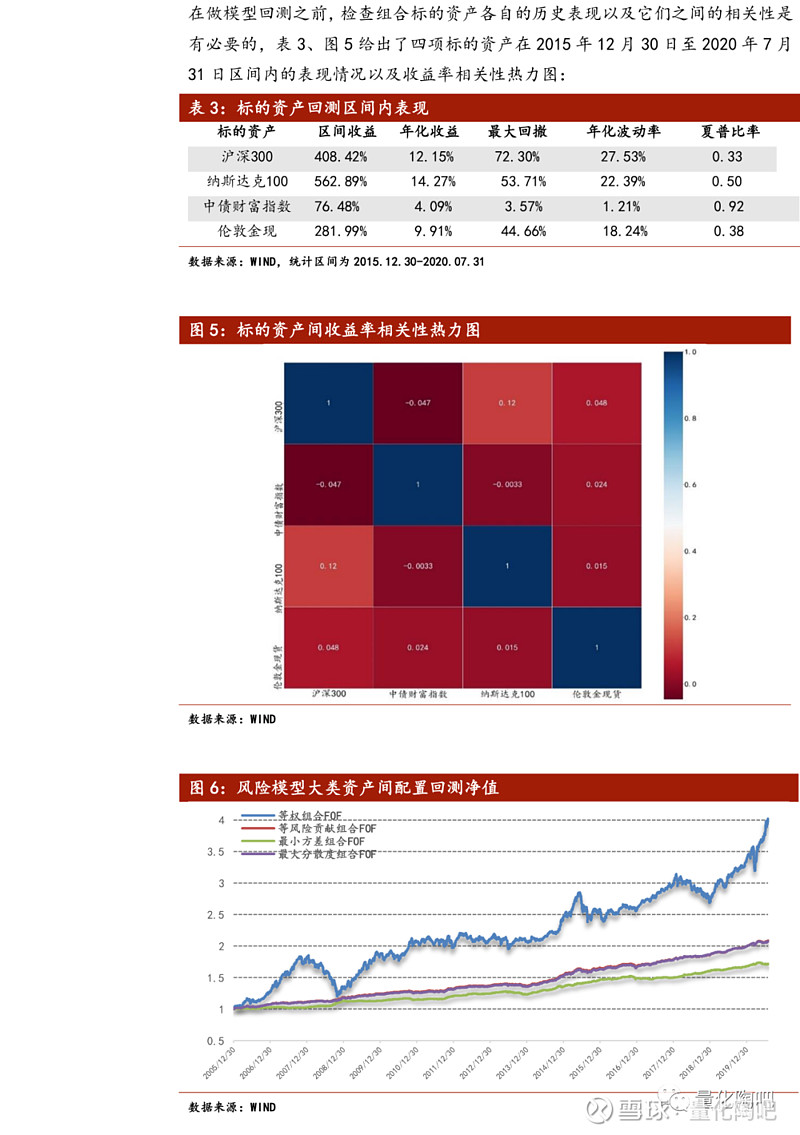

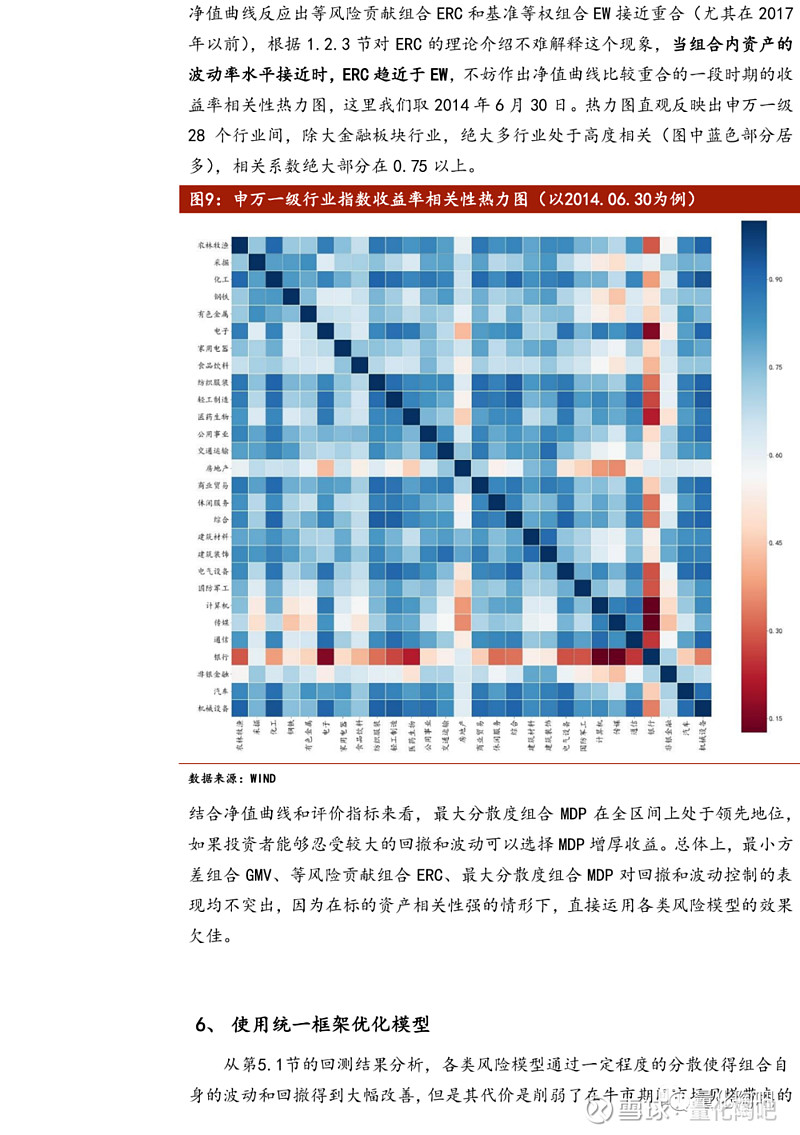

基于上述框架我们可以更好地理解每一种模型对于分散化的侧重方向:GMV组合偏重于降低组合的波动而非分散化;EW组合在各个分散化指标表现优秀但不能有效降低组合波动,且Beta较大;ERC组合类似于EW组合的表现,但在降低波动方面更好;MDP表现类似于GMV组合,但Beta风险暴露地更多。

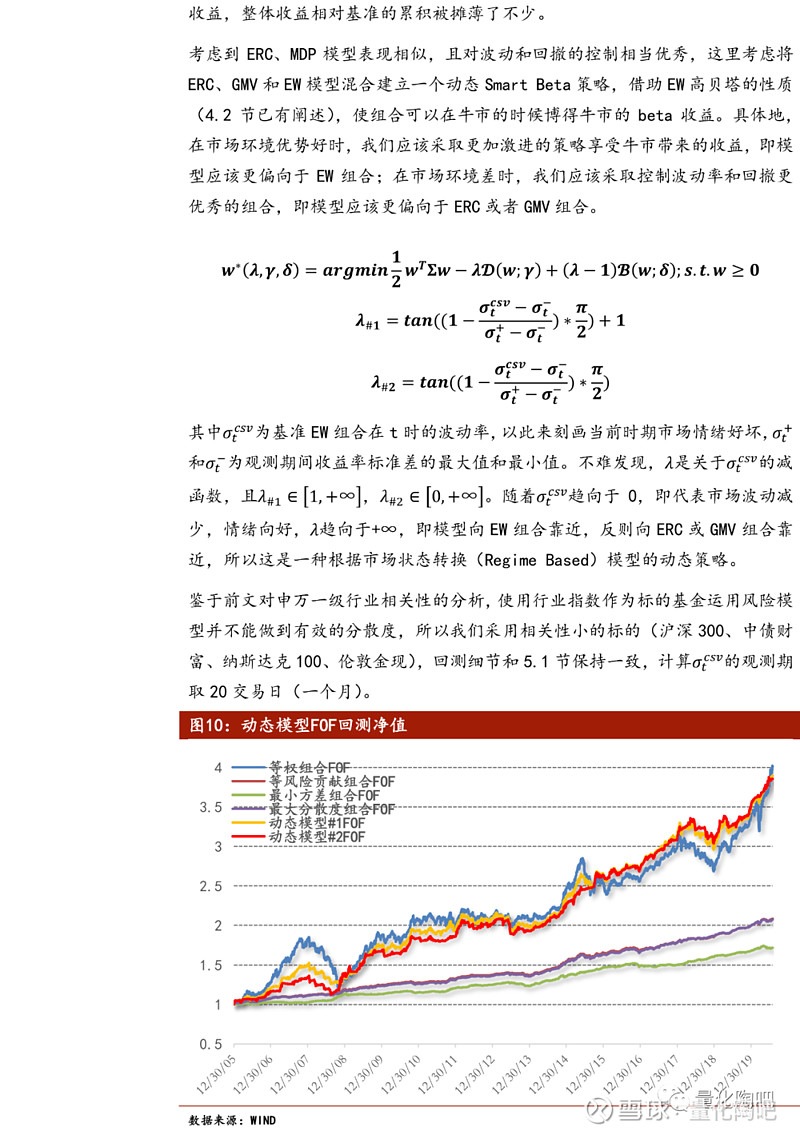

构建动态基于风险的 Smart Beta模型

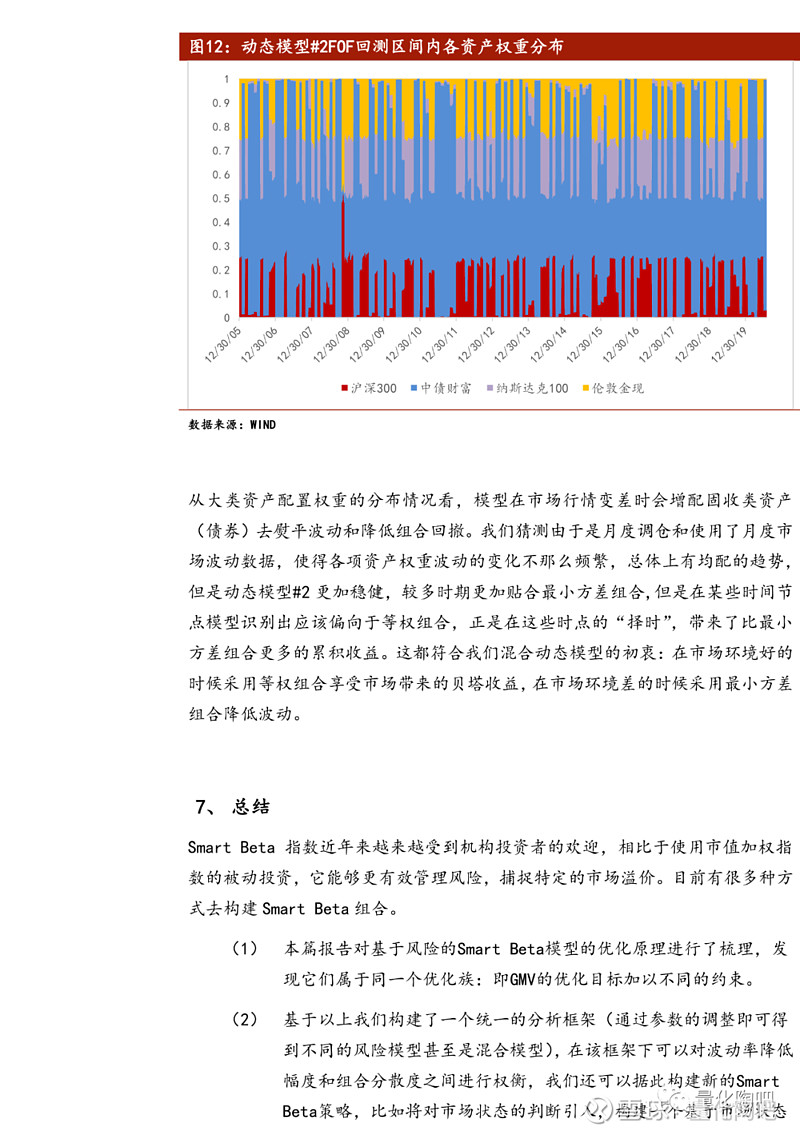

风险模型应该在市场情绪差(熊市)的阶段偏向于最小方差组合减小组合波动和控制回撤,在市场情绪好(牛市)的阶段偏向于等权组合博取更多的Beta收益。

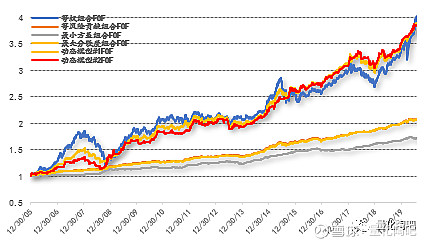

基于以上思路,并借助框架,我们设计了依据市场状态的动态Smart Beta FOF组合,标的采用大类资产股-债-黄金,在回测区2005年12月30日-2020年7月30日内,动态组合收益(年化9.98%)显著高于传统风险模型,最大回撤(17.2%)、波动(6.26%)和夏普(1.13)明显优于基准等权组合。

微信扫一扫

关注该公众号