投资要点

► 一周市场回顾

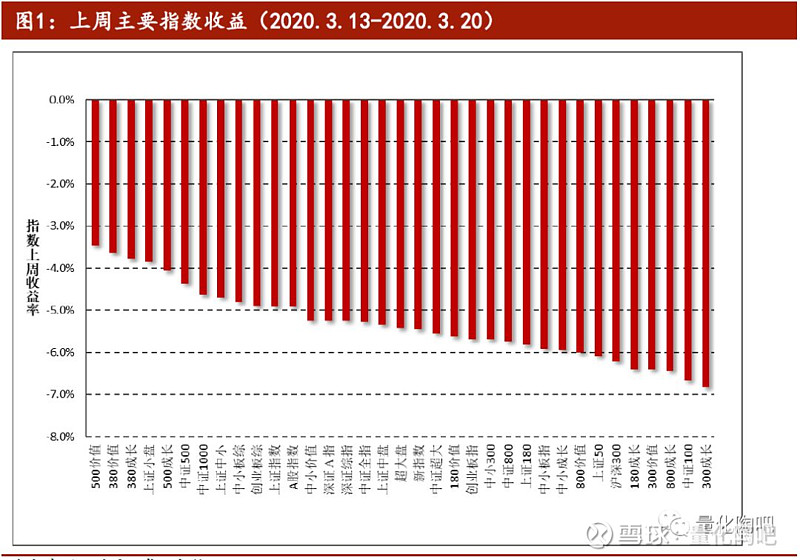

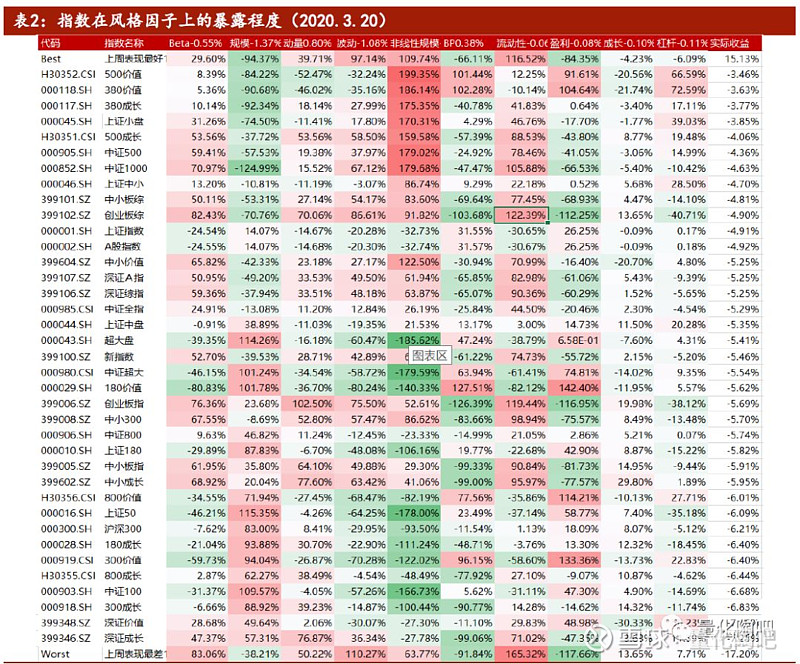

上周市场延续前期情绪,A股市场持续下跌,日内波动率较大。上周市场500价值,380价值和380成长指数下跌幅度相对较低,分别为-3.46%,-3.63%和-3.77%,下跌幅度相对较大的三只指数为深证成长,深证价值和300成长,分别录得-7.25%,-7.16%和-6.83%的收益,总体而言上周中小盘指数表现较好。

► 单因子上周绩效表现

上周估值因子、换手率因子、市值因子及动量因子MinRet21表现较为显著,并且在各样本股中RankIC表现一致,但是MinRet21因子出现了明显的反向。市值因子上周在全样本种取得了明显的负RankIC,表现为高市值股上周跌幅较大,而基本面在前一周出现回撤后,上周出现了一定回升。

► 市场风格解析

本周市场中Beta,市值及波动率因子的收益明显为负,其中Beta因子与动量因子相较前期出现了反转,表现为高Beta股票上周跌幅更大。

► 指数风险预测

所有样本指数未来一月的年化波动区间在23%-33%之间,预测波动相较上周基本持平,并且上周表现最好的100只股票在未来预计会出现36.02%的波动率。中证1000,创业板综的风险依然将较大,而偏大盘股票、价值类股票的风险普遍较小。

► 指数成分收益归因

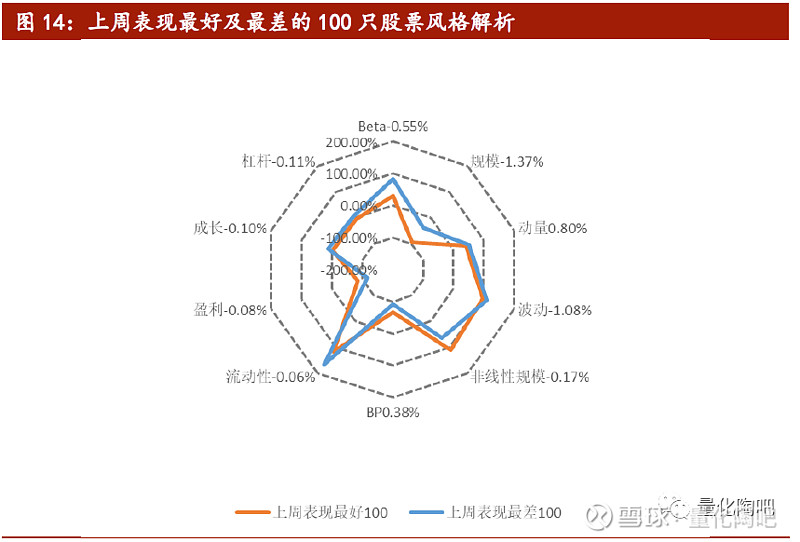

上周市场中表现最好的100只股票和表现最差的100只股票在风格因子暴露度上存在区别的主要是Beta因子和规模因子,表现差的100只股票在Beta因子和规模因子上暴露度比较高,市值较大及高Beta的股票上周跌幅较大。

► 基金绩效表现

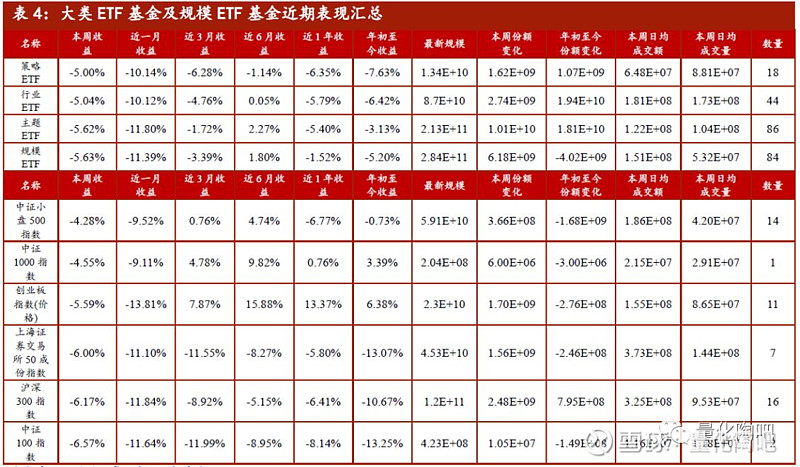

主动量化型基金在上周平均获取-4.61%收益,而对冲量化基金收益为-0.23%,并且可以看到近一年中,对冲量化基金的收益一直比较稳定,表现优于主动性量化基金。另外,可以明显的看到上周SmartBeta基金的收益为-5.00%,在最近一年中SmartBeta基金的表现不稳定,年初至今跌幅-9.21%,表现较差。

►风险提示

本报告统计结果基于历史数据,过去数据不代表未来,市场风格变化可能导致模型失效。

►更多交流,欢迎联系张宇,联系方式:17621688421(注明机构+姓名)

欢迎在Wind中下载阅读我们的报告!

上周市场行情回顾

1

上周市场延续前期情绪,A股市场持续下跌,日内波动率较大。上周市场500价值,380价值和380成长指数下跌幅度相对较低,分别为-3.46%,-3.63%和-3.77%,下跌幅度相对较大的三只指数为深证成长,深证价值和300成长,分别录得-7.25%,-7.16%和-6.83%的收益,总体而言上周中小盘指数表现较好。

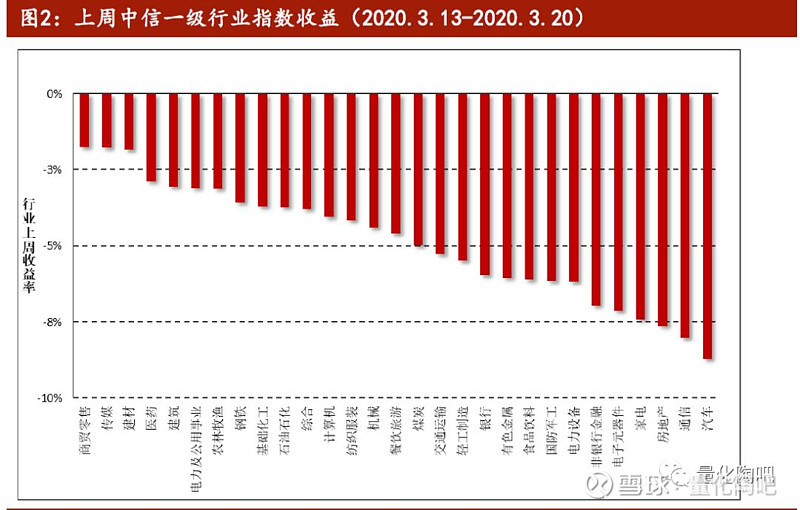

行业方面,在所有中信一级行业中,商贸零售、传媒和建材分别录得-1.75%、-1.76%和-1.83%,排名所有行业中的前三。而上周跌幅较大的行业分别为房地产,通信和汽车,分别录得-7.63%,-8.02%和-8.72%,表现为科技股普遍下跌幅度较大。

单因子近期绩效表现

2

本部分对Alpha因子库表现进行持续监控,分别在Wind全A指数、中证500指数和沪深300指数成分股内测试最近一周因子RankIC、多空组合收益以及多头因子组合表现情况,从而探寻在A股市场具有最高投资绩效的Alpha因子集合。因子有效性检验的具体流程如下:

a) 计算所有细分因子在T-1周最后一个交易日的因子值;

b) 根据计算得到的股票T-1周因子值及其第T周收益计算因子IC/RankIC值,并对股票池中的股票进行分组(对沪深300成份股和中证500成份股等分为5组,Wind全A指数成分股等分为10组),组合内股票采用1/N等权配置;

c) 以因子值最大组合(D9)收益与因子值最小组合(D0)收益相减得到多空组合最近一周的收益。

需要说明的是,由于涉及到的因子众多,限于篇幅原因,本部分仅选取具有代表性的部分因子进行展示,感兴趣的投资者可与我们交流获取更多因子的表现,在如下部分,我们将分两个部分报告上周及2020年年初至今的因子表现情况。

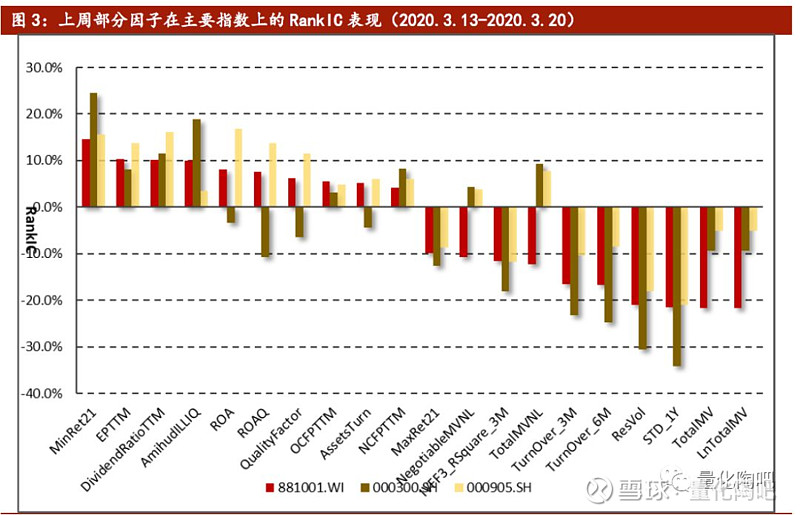

2.1 最近一周因子表现

图3展示了上周各类因子在不同股票池内的RankIC表现情况。可以看到,上周估值因子、换手率因子、市值因子及动量因子MinRet21表现较为显著,并且在各样本股中RankIC表现一致,但是MinRet21因子出现了明显的反向。市值因子上周在全样本种取得了明显的负RankIC,表现为高市值股上周跌幅较大,而基本面在前一周出现回撤后,上周出现了一定回升。

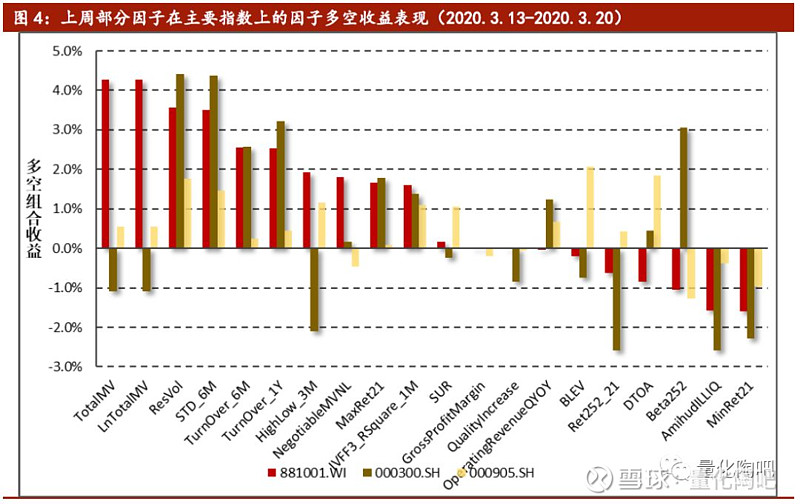

图4展示了各类因子的多空组合收益情况,可以看到在全样本中市值因子、波动率因子及换手率因子的多空组合获得了较高的收益,并且波动率因子RelVol,STD_6M因子以及换手率因子多空组合上周在各样本股中表现均较好,均取得了正收益。

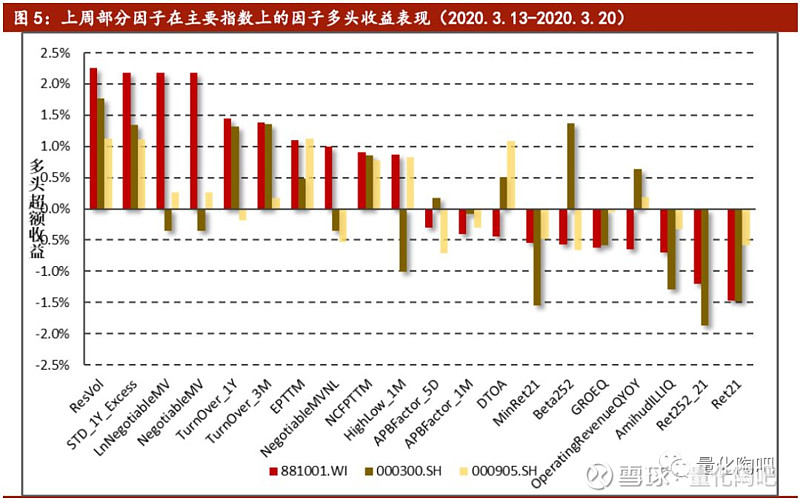

进一步的,由于A股市场是纯多头市场,投资者更关心多头因子组合相对基准的超额收益。图5展示了多头因子相对基准的超额表现,可以看到波动率因子上周在各样本股中均相较取得了一定超额收益,而动量因子在上周相取得了明显的负收益。并且可以看到,价量类因子多头组合的表现不稳定,在各样本股中表现不一致,并且超额收益不明显。

2.2 年初至今因子表现

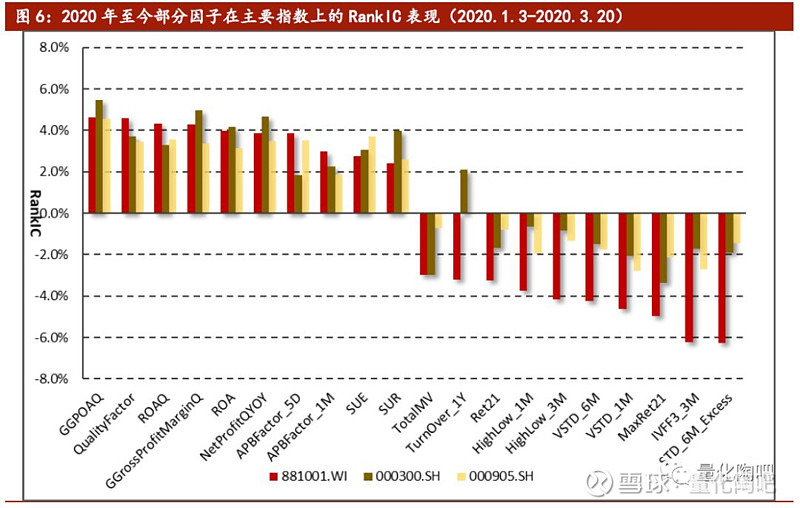

图6展示了2020年至今部分因子在主要指数上表现情况,可以看到基本面因子的RankIC均值保持在较高位,成长类因子的RanckIC也始终较高,,波动率因子和换手率因子RankIC在各样本股内为负,与我们的预期相一致。

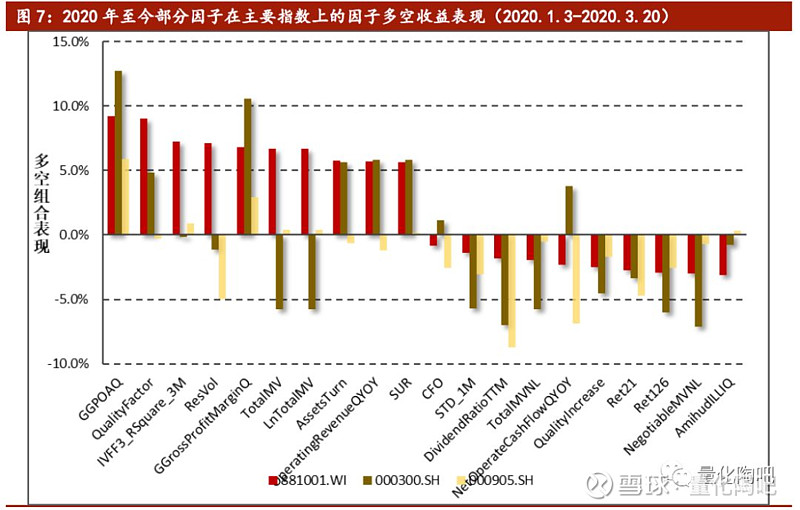

图7和图8展示了2020年至今因子多空组合收益及多头因子组合相对基准的超额收益情况,可以看到目前为止,市场主要是一个基本面驱动的市场,成长类因子,在各样本股种表现较好。但是市值因子在全样本种表现出现了反向,市值较大的股票多空组合获得了正的收益。另外年初至今动量因子的收益在各样本股中均为负,并且较为显著,与预期相符合。

市场风格解析及指数风险预测

3

借鉴Barra模型,选取Beta、规模、动量、波动率、非线性规模、BP、流动性、盈利、成长和杠杆率因子构建收益-风险归因模型,因子定义及计算细节参见附录二。本部分通过对近期风格因子的收益表现进行分析以期捕捉A股市场的风格变化,同时对样本指数的未来一月风险进行预测来分析当前A股市场所处的风险水平。

3.1 市场风格解析

各类风格因子在上周的累计收益可分为日度累计收益和周度收益两种,日度累计收益是根据风格因子的日度收益计算得到,周度收益是将股票在本周的收益率对股票在上周最后一个交易日的因子暴露度进行回归得到的因子纯净收益,二者之间的区别在于换仓频率的不同,前者为每日换仓,而后者在每周最后一个交易日换仓。

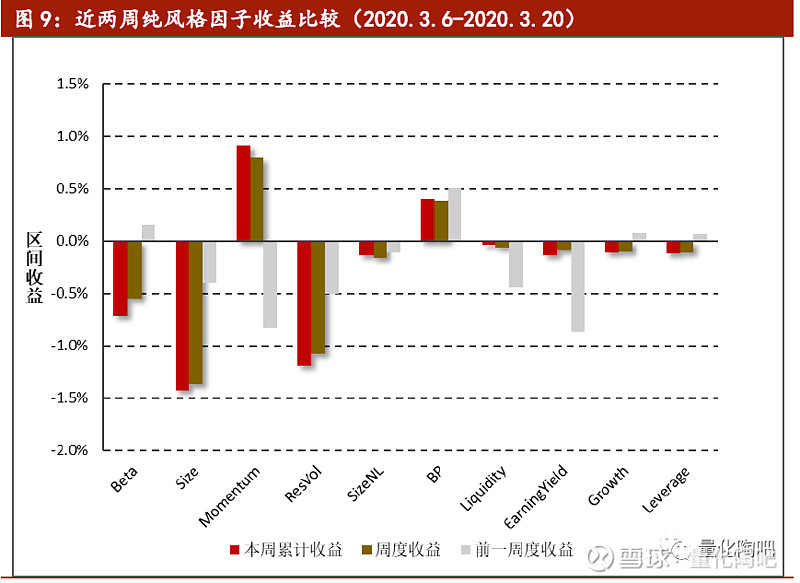

表1和图9展示了上周各类风格因子的累计收益和周度收益大小,可以看到,二者十分近似。本周市场中Beta,市值及波动率因子的收益明显为负,其中Beta因子与动量因子相较前期出现了反转,表现为高Beta股票上周跌幅更大。

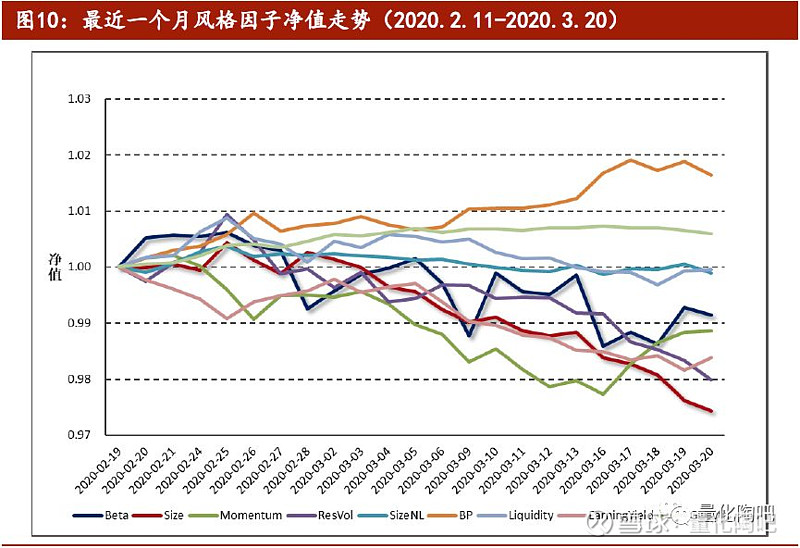

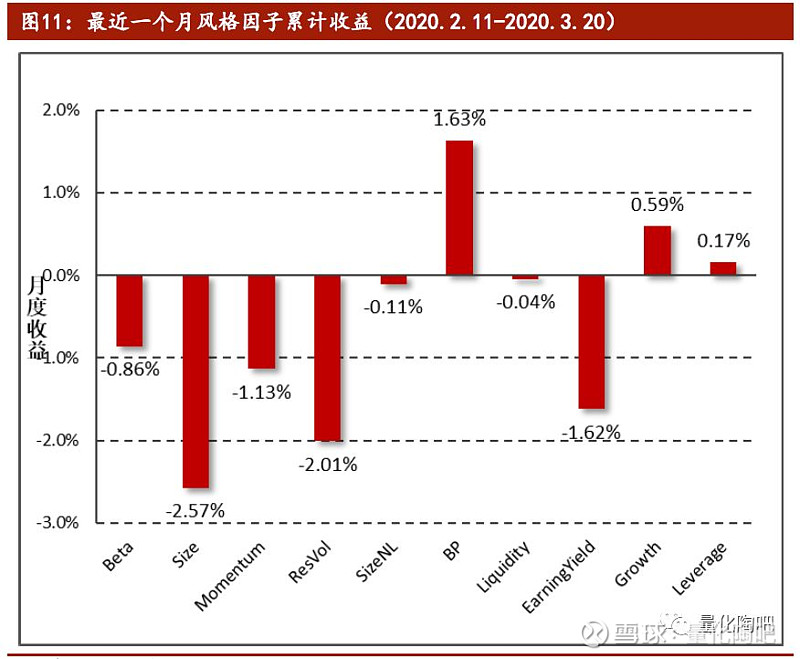

图10和图11分别展示了最近一个月各类风格因子的净值走势及累计收益,以观察各类风格因子在过去一段时间的持续盈利能力。整体来讲,在过去的一个月中,仅估值因子,成长因子及杠杆因子获得相对正的收益。总体上近一个月估值因子和成长因子始终表现较好,而前期表现较好的Beta因子开始出现了反转。

3.2 指数风险预测

对收益的分解仅代表过去,对风险的预测才代表未来。多因子模型风险预测将股票风险拆解为共同风险和特质风险两部分,在通过稳健调整对共同风险矩阵和特质风险矩阵进行估计后,即可根据指数的成分股权重来估计指数在未来一段时间的波动情况。为了保证结果的严谨性,此处我们直接采用Wind提供的成分股权重数据,而非根据自由流通市值计算得到,尽管二者的结果十分类似。

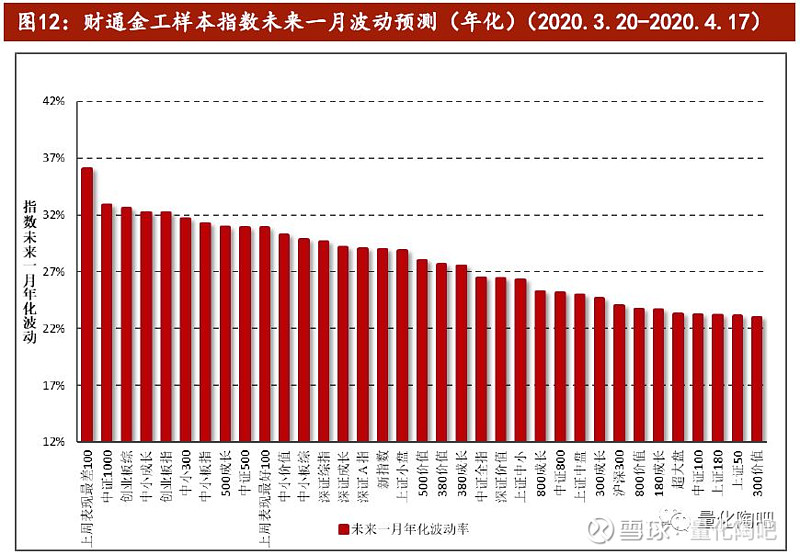

图12展示了样本指数在未来一个月的预测波动率,为了方便展示我们将估计的月度波动率进行年化,波动的预测时间为上周最后一个交易日(2020.3.20)。可以看到,所有样本指数未来一月的年化波动区间在23%-33%之间,预测波动相较上周基本持平,并且上周表现最好的100只股票在未来预计会出现36.02%的波动率。中证1000,创业板综的风险依然将较大,而偏大盘股票、价值类股票的风险普遍较小。

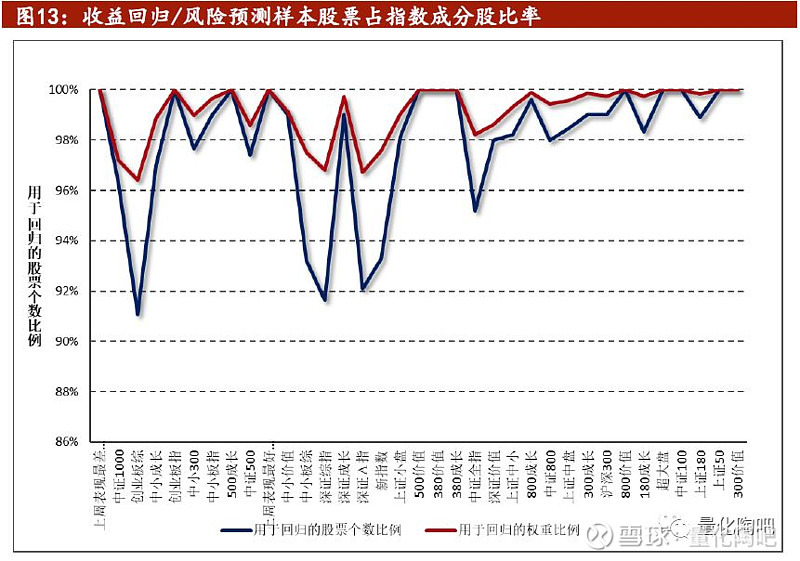

由于在计算股票的风格因子时,我们会对暂停上市的股票、大类因子值存在缺失的股票进行剔除,因此在进行收益归因和风险预测时,并非所有指数成分股都纳入到了模型中,如果缺失股票个数过多或者缺失股票的权重占比过大,将会对模型结果造成较大影响。图13展示了各大指数在模型拟合过程中,纳入考虑的股票个数(权重)占指数成分股个数(权重)的比例,上周大量股票触及涨跌停板,所有指数的比例均在90%以上,数据质量的拟合较为合意。

指数成分收益归因

4

本部分对上周表现最好的100只股票和表现最差的100只股票进行归因分析,以观察涨幅较高(或较低)的指数风险暴露是否展现出较高的趋同性以及两类指数的持股风格是否会表现出明显的差别,其结果如图14所示。

图14展示了表现最好和表现最差的100只股票在各类因子上的暴露度,可以看到,上周市场中表现最好的100只股票和表现最差的100只股票在风格因子暴露度上存在区别的主要是Beta因子和规模因子,表现差的100只股票在Beta因子和规模因子上暴露度比较高,规模因子和波动率因子在上周取得了明显的负收益,市值较大及高Beta的股票上周跌幅较大,而在其他因子的暴露度上最好100只股票与最差100只股票没有出现明显的区别。

基金绩效表现

5

本部分对部分基金的近期绩效表现进行回顾,每周推出“基金绩效跟踪模板”,对过去1周、1月、3个月、近1年等不同周期的基金表现、基金规模和基金数量进行了分析。在本周报中,我们列出其中的汇总部分,具体细节可查阅我们的表格。

表3展示了指数增强型基金、对冲型基金和SmartBeta基金的表现情况,上周的指数增强型基金均取得了一定的超额收益,年初至今上海证券交易所50成份指数增强型基金的超额收益表现最佳。主动量化型基金在上周平均获取-4.61%收益,而对冲量化基金收益为-0.23%,并且可以看到近一年中,对冲量化基金的收益一直比较稳定,表现优于主动性量化基金。另外,可以明显的看到上周SmartBeta基金的收益为-5.00%,在最近一年中SmartBeta基金的表现不稳定,年初至今跌幅-9.21%,表现较差。

风险提示

6

本报告统计结果基于历史数据,未来市场可能发生重大变化。

在看