为贯彻落实《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》(简称:新“国九条”),4月12日,沪深交易所就《股票发行上市审核规则》《股票发行上市规则》等具体业务规则向社会公开征求意见,涉及提高上市条件、规范减持、严格退市标准等方面。

其中,上交所提出,一是对分红不达标采取强约束措施。重点是将多年不分红或者分红比例偏低的公司纳入“实施其他风险警示”(ST)的情形。主板方面,对符合分红基本条件,最近三个会计年度累计现金分红总额低于年均净利润的30%,且累计分红金额低于5,000万元的公司,实施ST。科创板方面,考虑到不同板块特点和公司差异情况,将分红金额绝对值标准调整为3,000万。同时,最近三个会计年度累计研发投入占累计营业收入比例15%以上或最近三个会计年度研发投入金额累计在3亿元以上的科创板公司,可豁免实施ST。回购注销金额纳入现金分红金额计算。

深交所表示,新增“最近一个会计年度净利润为正值,且公司合并报表、母公司报表年度末未分配利润均为正值的公司,其最近三个会计年度累计现金分红金额低于最近三个会计年度年均净利润的 30%,且最近三个会计年度累计分红金额低于5000万元(创业板3000万元并考虑公司研发投入情况)”ST情形,督促有分红能力公司提高分红水平。

现金分红是上市公司回报投资者的最直接、最有效路径之一。着眼于进一步提高现金分红的稳定性、及时性、可预期性,沪深交易所此次对分红不达标采取强约束措施。重点是将多年不分红或者分红比例偏低的公司纳入“实施其他风险警示”(ST)的情形。

主板方面,对符合分红基本条件,最近三个会计年度累计现金分红总额低于年均净利润的30%,且累计分红金额低于5000万元的公司,实施ST。

科创板和创业板方面,考虑到不同板块特点和公司差异情况,将分红金额绝对值标准调整为3000万。同时,最近三个会计年度累计研发投入占累计营业收入比例15%以上或最近三个会计年度研发投入金额累计在3亿元以上的科创板和创业板公司,可豁免实施ST。回购注销金额纳入现金分红金额计算。

这一调整拟自2025年1月1日起正式实施,届时“最近三个会计年度”即对应2022年度至2024年度。

同时,沪深交易所还积极推动上市公司一年多次分红。要求上市公司综合考虑未分配利润、当期业绩等因素确定分红频次,并在具备条件的情况下增加分红频次,稳定投资者分红预期。进一步明确中期分红利润基准,消除对报表审计要求上的理解分歧。

至于分红ST规则新规下,有多少上市公司将会受到影响?

为确保数据的完整性,金融界选取在2020年1月1日前上市的沪深主板公司为研究样本,发现共有109家主板“分红铁公鸡”或将被ST。

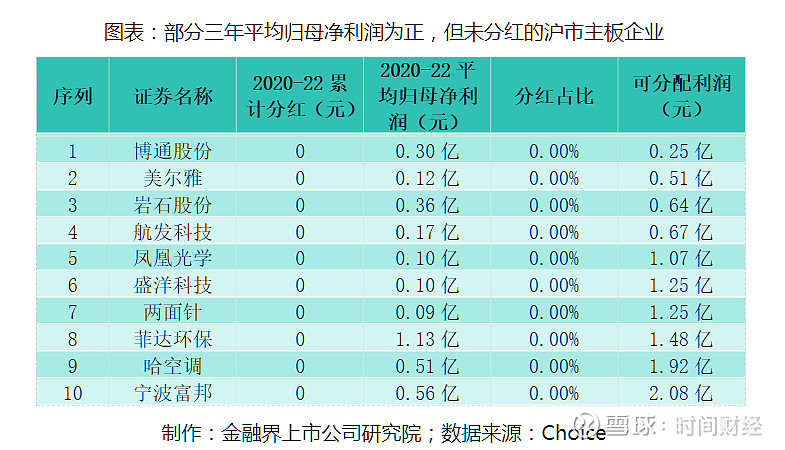

上证主板公司或有56家分红不达标

符合分红条件的上证主板公司样本共计1292家企业。

在这1292家近三年盈利企业中,有1191家进行了现金分红,而101家期间内未进行任何分红。值得注意的是,按照东财Choice的可分配利润指标,有40家企业的可分配利润为正,这一定程度表明企业具备分红条件。但却选择了不分红。另外,尽管有16家公司在盈利状态下进行分红,但其分红比例未达到年均净利润的30%。由此计算,共计56家(剔除重复)沪市主板公司过去三年(2020-2022)的分红水平不能满足意见稿的要求。

为方便表述,金融界上市公司研究院以具体企业为例:

(1)企业上市以来可分配利润为正,但三年并未进行分红,共计49家。

(2)企业近三年盈利,但累计分红金额未达到5000万元,且未达到平均净利润的30%,共计15家。如中再资环,其2020至2022年累计分红金额仅为1388.7万元,2021年度进行了每10股派现0.1元,分红占比仅为5.32%。

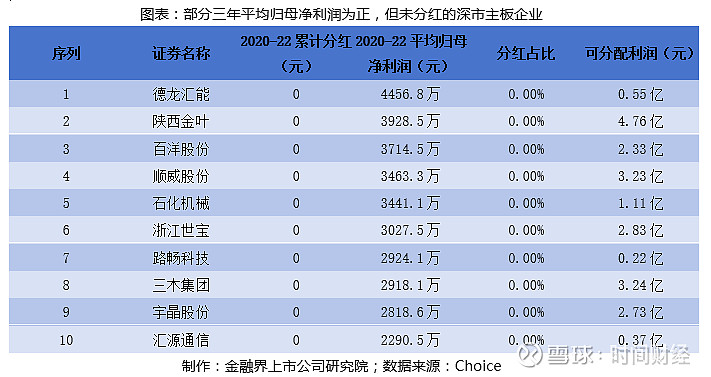

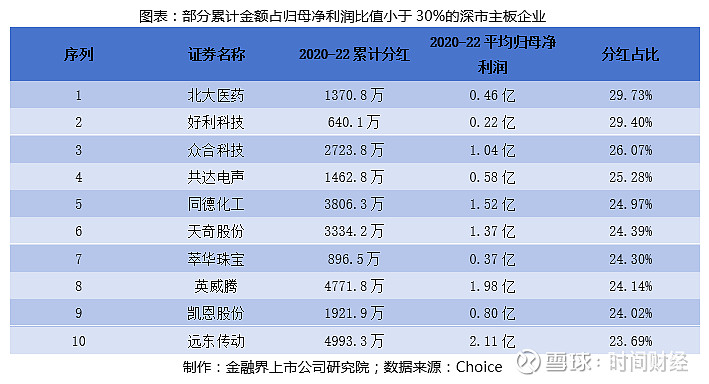

深交所有53家公司或存在分红不及格

深证主板公司的样本共计1295家。进一步筛选年均净利润均为正数的企业,得到986家企业最近三年实现盈利。

在这986家近三年盈利企业中,有857家进行了现金分红,而129家期间内未进行任何分红。值得注意的是,按照东财Choice的可分配利润指标,有25家企业的可分配利润为正,这一定程度表明企业具备分红条件。但却选择了不分红。另外,尽管有28家公司在盈利状态下进行分红,但其分红比例未达到年均净利润的30%。这意味着,共计53家深市主板公司过去三年(2020-2022)的分红水平不能满足意见稿的要求。

为方便表述,金融界上市公司研究院以具体企业为例:

(1)企业上市以来可分配利润为正,但三年并未进行分红,共计25家。

(2)企业近三年盈利,但累计分红金额未达到5000万元,且未达到平均净利润的30%的,共计28家。如北大医药,虽然其最近三年累积分红占净利润的比重接近30%,但累计分红金额仅为1370.8万元。

有机构人士称,此次沪深交易所对现金分红相关条款进行修订,主要着眼于进一步提高现金分红的稳定性和可预期性。一方面,对有能力分红但分红不达标的公司采取强约束措施;另一方面,规则指出,上市公司以现金为对价,采用要约方式、集中竞价方式回购股份并注销的,纳入现金分红总额计算。

“有观点担心过于严格,但事实上新规考虑了公司可供分配的利润、盈利情况及不分红或者分红比例偏低的长期性。而且分红规则设置了自2025年1月1日正式实施的过渡期安排,未达要求的公司仍然有时间改善其分红情况。对有条件但不分红和分红比例偏低的公司进行硬约束,在提示投资者公司分红比例偏低的同时,将有效督促更多有能力分红的公司,加大分红回购力度,切实增强投资者获得感。”上述机构人士表示。

(来源:证券时报、金融界、第一财经)