3月22日深夜,深交所宣布,对联纲光电保荐人中信证券启动现场督导。

深交所称,联纲光电首发上市申请受理后,该所已发出三轮审核问询及监管函件,要求联纲光电及中介机构就公司治理有效性、财务内控规范性、信息披露真实准确完整性等事项进行核查说明。

深交所指出,联纲光电及中介机构近期提交了问询回复,但回复内容不够清晰,所涉问题仍未能予以充分说明。为进一步压实保荐人“看门人”责任,从源头上把好上市入口质量关,深交所所决定对联纲光电保荐人中信证券启动现场督导。

对此,中信证券投行相关业务负责人对外回复称,公司高度重视,将积极配合深交所对联纲光电项目的现场督导工作,及时报送各类相关材料。相关负责人表示,“中信证券将切实做好‘两强两严’监管政策要求下的各项工作,履行直接融资‘服务商’、资本市场‘看门人’责任,立足专业、勤勉尽责,从源头上把好上市入口质量关”。

被指“逼宫”深交所

联纲光电是一家以光电信号传输技术为核心,主要从事信号传输连接产品、电声产品及3C配套产品的研发、生产和销售的企业。

该公司于2023年6月28日受理,7月19日收到首轮问询函,9月19日回复首轮问询;去年11月17日第二轮问询发出,今年1月16日回复第二轮问询;1月29日又收到第三轮问询函。

在第二轮问询中,交易所关注到了联纲光电实际控制人持股比例较高的风险。

招股书显示:联纲光电实际控制人徐耀立、徐耀志兄弟直接或间接控制发行人表决权的比例为91.34%,加上二人的配偶合计持有联纲光电6.66%股份,实际控制人家族合计控制98%的股份,即便本次发行上市完成后,实际控制人家族仍将合计控制公司72.70%的股份。

而招股说明书的风险提示中仅提示了两名实际控制人持股比例较高可能产生的不当控制风险,并未提及二人配偶亦持有公司股份。

为此,交易所要求联纲光电说明实际控制人家族持股比例较高的情况下,相关内控制度是否健全且能发挥必要的作用,公司治理结构是否完善,如何保护中小投资者权益,以及在招股说明书中提示相关风险。

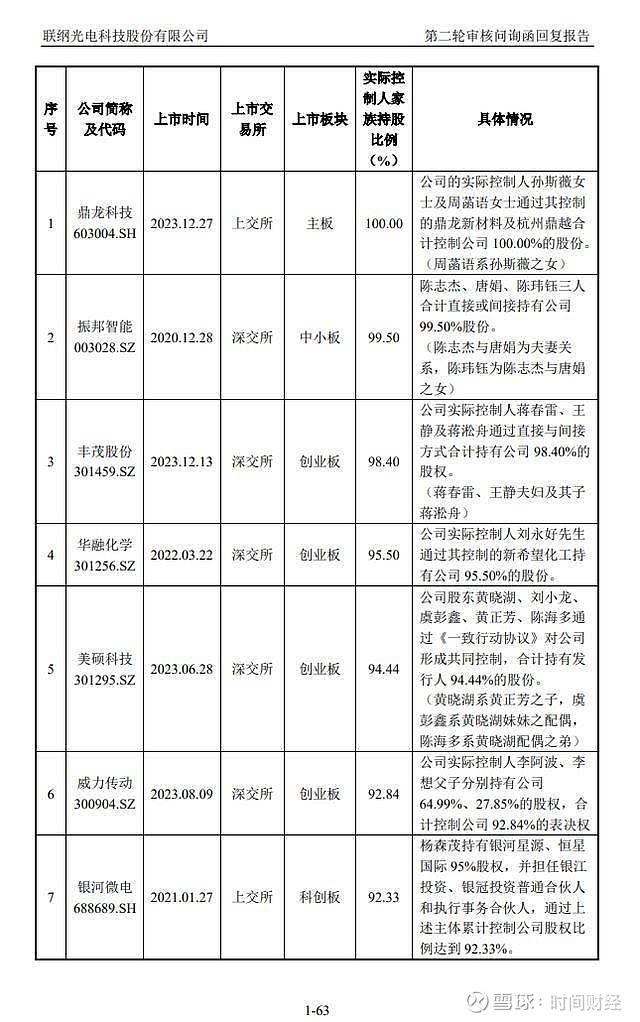

而联纲光电在回复的过程中,在阐述与内控制度相关问题的同时,还列举了8家实际控制人家族持股比例较高、且还成功上市的案例,这些案例的实际控制人家族持股比例均超过了9成。

对此,有市场观点将这一回复解读为联纲光电与中信证券“回怼”、“逼宫”深交所、“拉踩式回复”,进而引发外界热议。

股权过度集中于实控人的四大风险

那么,在现如今IPO持续收紧,强监管信号越加明确的背景下,实际控制人持股比例过高,是否会成为IPO道路上的“一道槛”?

对此,深圳大象投资顾问有限公司首席咨询专家谭格非对第一财经表示,在IPO的过程中,实际控制人持股比例过高可能会存在四大问题。

一是股权集中与治理结构的问题。高度集中的股权结构可能导致公司治理结构不够健全。在这种情况下,实控人可能拥有过大的决策权,缺乏其他大股东的制衡,增加了内部人控制的风险。这并不符合监管机构对上市公司应具备透明、公平和有效治理结构的期望。

二是中小股东利益保护问题。当实控人持股比例过高时,其可能更容易为了自身利益而牺牲中小股东的利益。这有可能导致投资者对公司的信心下降,影响公司的市场声誉和股价表现。

三是市场接受度的问题。对于投资者而言,过高的实控人持股比例可能被视为一个负面信号,暗示公司可能存在较高的控制权风险、治理问题或利益输送等。这可能会导致市场对公司股票的接受度降低,影响IPO的定价和发行成功率。

四是监管审查的问题。监管机构在审核IPO申请时,会特别关注公司的股权结构和治理情况。如果实控人持股比例过高,监管机构可能会对公司的治理结构、内部控制和信息披露等方面提出更严格的要求,甚至可能延迟或拒绝IPO申请。

“在过往券商内部培训时,也多次提及过这个问题。”谭格非说,拟上市公司在申请IPO时,应关注其股权结构是否过于集中,并考虑采取适当措施进行改善,如引入战略投资者、加强公司治理和信息披露等,以提高IPO的成功率和市场接受度。

北京市盈科(深圳)律师事务所律师段海宇也对第一财经表示,在实控人持股比例过高的情况下,其更有机会滥用公司的独立法人地位和股东有限责任侵害公司、小股东和债权人的利益,在新公司法增加控股股东的勤勉和忠实义务,加大其法律责任和横向穿透等制度的情况下,今后监管部门可能会加大对于这方面的审查力度。

即便是在上市以后,类似实际控制人持股比例过为集中的上市公司,市场实际流通的公司股票规模较小,也将面临着股价容易被实控人操纵的风险。

压严压实中介机构责任

从深交所本次深夜发文来看,对于联纲光电、中信证券的回复,仍不满意。深交所指出,联纲光电及中介机构近期提交了问询回复,但回复内容不够清晰,所涉问题仍未能予以充分说明。为进一步压实保荐人“看门人”责任,从源头上把好上市入口质量关,深交所所决定对联纲光电保荐人中信证券启动现场督导。

据了解,交易所对保荐机构启动现场督导为IPO现场检查的4种类型之一。而现场督导源自2019年注册制下交易所对IPO审核的需要,旨在压严压实中介机构责任,核查内容主要是通过中介机构核查发行人。

据业内人士介绍,这类针对保荐机构启动的现场督导,通过率往往只有5%~10%,通过率或低于随机抽查的IPO现场检查。

3月6日,证监会主席吴清在十四届全国人大二次会议经济主题记者会上答记者问时表示,企业IPO上市绝不能以“圈钱”为目的,更不允许造假、欺诈上市。因此,审核注册各个环节都要依法依规,严之又严,督促发行人真实准确完整披露信息,全力把造假者挡在资本市场门外。

“目前,证监会对在审企业进行现场检查,交易所也进行现场督导,但是现场检查和现场督导的覆盖面还非常有限,下一步要成倍地大幅地提高覆盖面,对发现的违法违规线索进一步加大查处力度,坚持申报就要担责,以此倒逼发行人进一步提高申报质量,也倒逼中介机构提高执业和服务水平,做到勤勉尽责。”吴清强调。

3月15日,证监会发布《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》提出,建立对中介机构的常态化滚动式现场监管机制,督导检查保荐机构、律师和注册会计师履职尽责情况,三年一周期,原则上实现全覆盖,抓好责任追究和跟踪整改,涉嫌违法违规的坚决立案稽查。

此次中信证券被启动现场督导,也是上述文件发布之后,首例IPO保荐券商被启动现场检查。