变革、升级、重构,随着科技创新、智能互联浪潮的蓬勃发展,智慧家居领域正迎来全新的发展机遇。智能家居设备品类不断丰富,搭载尖端科技的智慧产品走进越来越广阔的市场。

聚焦智慧厂商、家居风云人物,探寻家居产业新赛道。搜狐财经特推出全新栏目《狐享家》,以一系列的公司深读、企业家人物特稿、产业观察报道,呈现智慧家居产业的自我进化与蝶变。

本篇将通过解读海信集团旗下上市公司年报、资本运作以及战略布局,聚焦其三千亿营收目标下的机会与挑战。

贾少谦掌舵后的首个海信集团“成绩单”已披露,2023年海信集团首次突破2千亿营收大关、录得2017亿元。

2023年,海信集团全年实现营收2017亿元,利润总额137亿元,同比增长11%;海信集团旗下承载白电、黑电业务的两大上市公司海信家电(000921.SZ)和海信视像(600060.SH),2023年的营收、净利也均保持两位数的增长。

混改完成之后,高端化、国际化等已成为海信集团的发展标签。而2023年海信集团“换帅”,贾少谦、于芝涛等走向台前,也标志着海信集团管理层的年轻化转型。

2023年业绩仅是海信集团这艘巨轮业务结构调整、产业和资本布局扩张的阶段性答卷,面对此前其立下的“2025年实现三千亿营收”的目标,海信集团又将面临怎样的攻坚战?

“黑白”业务基本面向好

“黑白”业务基本面向好

毛利、区域呈分化

数据显示,海信视像2023年实现营收536亿元,同比增长17%;归母净利润21亿元,同比增长25%。

同期,海信家电2023年实现营收856亿元,同比增长16%;归母净利润28亿元,同比增长98%。

分业务看,海信视像的基本盘是电视产品,去年智慧显示终端业务(主要包括电视产品)的收入412.57亿元,同比增长17%。

根据奥维睿沃统计,2023 年海信系电视全球出货量市占率为 13.23%,同比提升1.17个百分点,稳居世界第二。

另外,新显示新业务(即激光显示、商用显示、云服务、芯片业务及其他新型显示业务)去年收入65亿元,同比增长41%,有成为第二增长曲线的势头。

关于拉动业绩的主要因素,海信视像年报称,“在电视行业竞争格局优化的背景下,公司全球化发展能力持续提升,收入规模同比增幅较大,多元化品牌矩阵运营能力及经营效率持续提高,高端化水平及产品结构进一步升级,盈利能力同比提升。”

大屏化、高端化确实已是海信视像产品结构升级最重要的关键词。2023年,海信牌ULED X及ULED电视销量157万台,同比增长54%;销售额同比增长66%;100英寸及以上电视的全球销量同比增长152.68%,销售额同比增长115.88%。

而海信家电第一大收入来源为暖通空调,营收达386.52亿元、同比增长12.04%,毛利率同比提升2.73个百分点至30.66 %。冰洗、其他主营分别营收260.7亿元、122.37亿元,毛利率也均有微幅的增加。

空调和冰冷业务的高端化根据奥维监测数据显示,2023年海信空调中高端零售额同比显著提升了43.7%,新风空调线下新风市场占有率同比提升12个百分点,居行业TOP2。

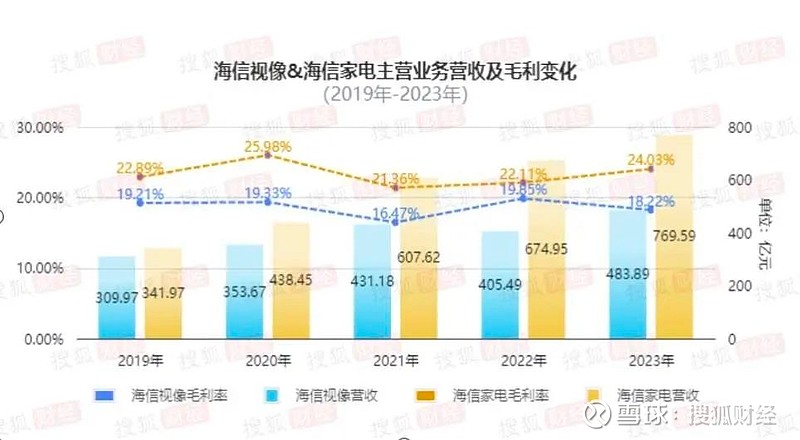

对比来看,2023年海信家电的盈利能力更为突出,近乎翻倍。毛利率层面来看,海信家电同比增加、而海信视像同比有所降低。

具体而言,海信家电增加1.92个百分点至24.03%。开源证券研报分析称,海信家电受益于供应商优化、制造效率提升、产品结构优化下,盈利能力持续提升。

而海信视像的主营业务显示行业的毛利率减少1.63个百分点至18.22%。财报解释为,报告期内合并乾照光电,不同程度的降低了“显示行业”、“新显示新业务”、“中国境内”、“直销”业务的毛利率。

另外,海信视像去年营业成本为445.34亿元,同比增长了19.07%,财报称主要系原材料成本较大幅度上涨。

拉长时间先来看,近五年海信白电业务的毛利整体高于黑电业务。海信家电毛利已连续两年修复,整体微增。而海信视像的营收规模增长的态势下,毛利率反而有所下降。

(图片来源:搜狐财经制图)

(图片来源:搜狐财经制图)

不过,在家电出海的大背景下,两家上市公司出海布局有所分化。分区域看,2023年海信视像的境外收入增速为20%,高于境内收入增速;海信家电的境内收入仍占大头,占比为57%,毛利率达32%。

频繁资本运作

频繁资本运作

旗下有望突破6家上市公司

回顾2023年,海信集团的资本运作频频。去年年初海信视像入主乾照光电、年中控股子公司信芯微IPO获受理,均指向了“大显示”产业链。

显示芯片是显示产业链重要的一环,海信视像曾公告,以超16亿元取得厦门乾照光电股份有限公司(以下简称“乾照光电”)的控制权并成为乾照光电的控股股东;截至最新的2月7日,海信视像对乾照光电的持股比例为23.8%。

乾照光电主要从事半导体光电产品的研发、生产和销售业务,为国内领先的 LED 芯片、 砷化镓太阳能电池外延片供应商。在海信视像入主的首年,乾照光电便扭亏为盈。

2023年,乾照光电实现营业收入 23.87亿元,同比增长40.63%;归母净利润3160.73万元,同比增长162.77%。

“在控股股东的资源加持下,加大背光领域新技术的研发和产品推广。”乾照光电目前背光芯片产品已经布局5类细分领域,2023年背光芯片营收翻倍。

除收购之外,分拆上市也是海信延伸布局大显示产业链的策略,推动信芯微分拆上市便是其中一环。

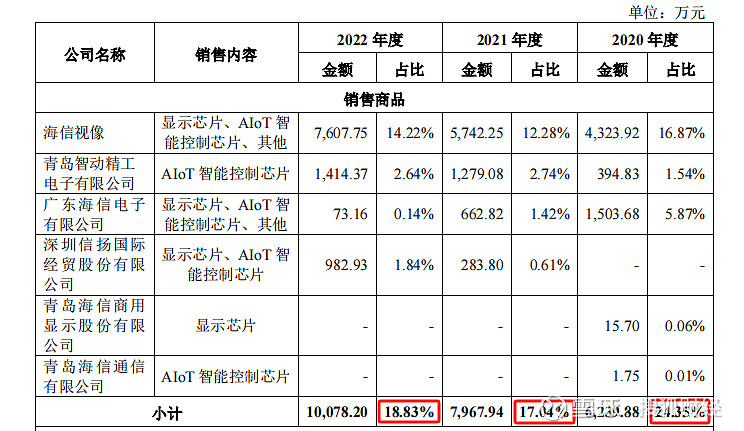

信芯微是一家专注于显示芯片及AIoT智能控制芯片的Fabless模式芯片设计公司,不过,市场对于信芯微的增长性、上市必要性以及独立性等方面有所质疑。

信芯微2020年-2022年的营业收入虽从2.56亿元增长到5.35亿元,但利润增长有明显放缓;期间,信芯微来自前五大客户的合同销售金额占主营收入的比例均在85%以上,通过直销、经销方式来自海信集团控股公司及其关联方的收入占比在两成左右。

(图片来源:信芯微招股书)

(图片来源:信芯微招股书)

目前,海信集团已拥有海信视像、海信家电、三电控股、乾照光电四家上市公司。若信芯微成功分拆上市,海信集团旗下将拥有第5家上市公司。

同时,海信系的“第6家”上市公司也在路上。2024年开年,海信控股旗下青岛海信网络能源股份有限公司继续扩张版图,意在布局新能源领域。

海信网能在3月拿下科林电气10.07%的股权以及19.64%的表决权后继续加码,截至4月2日,其对科林电气的持股比例达到 13.95%,持有表决权比例达到 23.52%。

科林电气是一家集电力产品研发、生产、销售、服务为一体的智慧电力方案解决商,其曾对公司的权益变动解释为,“积极为把握新能源市场快速发展的重要机遇,促进上市公司长期、健康发展。”

不过据最新公告,科林电气高管“结盟”或将与海信网能争夺公司的控制权,“靴子落地”还需时间。

B2B出海,进军3000亿的底牌?

B2B出海,进军3000亿的底牌?

“海信国际化的下一个重要突破口在B2B产业出海。”三年前,时任海信集团董事长的周厚健曾公开表示,其中的“B2B”和“产业出海”也透露出海信战略布局的关键。

当下,海信集团在智能交通、光通信器件、商用空调、精准医疗、光通信、商用多联机、汽车空调系统等B2B产业板块均有所布局。

2024 年,海信视像在 CES、AWE展会上展出了自研的 MR 形态产品,产品可满足B 端行业里的多人教育、医疗培训、文旅、安防等细分场景需求。

海信家电财报称,受益于公建改造等新产业领域已成为高速增长的第二曲线。如智慧楼宇业务板块,公司上线ECO-B智慧楼宇手机APP,降低楼宇运行成本20%。水机业务板块目前已覆盖轨道交通和数据中心行业、清洁能源、大工业等细分行业,实现工厂、医院等多个场景的应用,报告期内实现收入增长50%。

B端业务虽是海信寻找增量的关键,但家电巨头都在积极布局B端产业,且这些领域通常需要大量的研发投入和时间才能见效。

“海信布局的智能交通、电子医疗等领域,都具备‘价值重构’的产业需求,市场前景广阔,海信可以发挥其在显示领域积累的技术优势,在这些领域实现创新突破。”资深产业观察家丁少将分析称。

在发展B2B业务、调整产业结构之外,出海建设也是海信集团长期持有的底牌。

海信集团董事长贾少谦在年初的公开活动中透露,去年海信集团营收突破2000亿元关口,海外收入858亿元,占比达42.6%。即便外界一直对海信境外业务对整体营收的拉动力有所质疑,但出海确实不是一日之功。

一方面,靠体育营销提升海外市场的品牌声量仍是海信的重要策略。财报称,海信集团正式成为2024年德国欧洲杯全球官方合作伙伴。此前已连续多年赞助2016年欧洲杯、2018年世界杯、2020年欧洲杯、2022年世界杯等世界顶级体育赛事。

另一方面,家电出海从OEM模式到自主品牌出海,再往前一步是产品本土化。

而海信家电正强化其海外本地化建设。位于墨西哥蒙特雷的智能家电产业园冰箱、厨卫产品已进入量产阶段,这有助于其在北美市场的扩张。此外,海信在东盟地区的业务和品牌建设也取得了进展,2023年的营收同比增长超20%,其中海信品牌收入增长超过70%。

财报显示,海信视像的商用显示中国境外收入同比增长40.6%,“报告期内,公司推出专业级数字标牌产品,以及首款 EDLA 认证的全系列交互式智慧平板,融合海外本地化应用生态,助力商用显示自主品牌全球化发展。”

一位从事B2B产业链多年的业内人士分析称,渠道在自己手里才是真正成功的出海,而这需要长期的本土经营。

“不论大小公司,出海基本都要先做电商。海信在英国(本土化)也有十年了,趁着疫情那一波,他们就突然间就爆发了。当时实体门店都关掉,大家只能先上买东西,海信的性价比优势一下就凸显出来。”他补充道。

他进一步分析称,未来欧美国家可能会对中国的跨境电商采取紧缩政策,以对抗对本土经济的影响。但中国企业在当地进行品牌和产品的本土化运营,政府是可以通过税收获益的。

不过,横向对比行业来看,海信仍有“软肋”需突破。

首先是逐年高企的销售费用可能会对盈利能力造成影响。2020年-2023年,海信家电的销售费用分别为68.91亿元、76.72亿元、80.71亿元、93.11亿元;不过,海信视像销售费用控制的较好,2023年同比微涨3%左右至36.07亿元。

其次,对比行业巨头,海信系的整体盈利能力仍具有一定差距。从已公布2023年财报的美的集团和海尔智家来看,销售净利率分别为9.07%、6.4%,均高于海信家电的5.6%和海信视像的4.76%;格力电器去年三季度12.59%的净利率更是遥遥领先。

出品 | 搜狐财经

作者 | 魏书琮

编辑 | 吴亚

运营编辑 | 薛苏文

分享喜欢

点击在看↓↓↓