伯克希尔的大部分价值存在于四家公司,其中三家公司为控股公司,还有一家是我们仅持有5.4%的股权。价值最大的是我们的财产/意外险业务,53年来一直是伯克希尔的核心业务。我们的家族保险在保险领域是独一无二的。伯克希尔现在拥有1380亿美元的保险“浮动”资金——这些资金不属于我们,但我们可以配置,包括债券、股票还是美国国库券等现金等价物。我们第二和第三大最有价值的资产是伯克希尔对美国最大铁路公司BNSF的100%持股,以及我们对苹果公司5.4%的持股。排名第四的是我们持有91%的伯克希尔哈撒韦能源公司(BHE)。

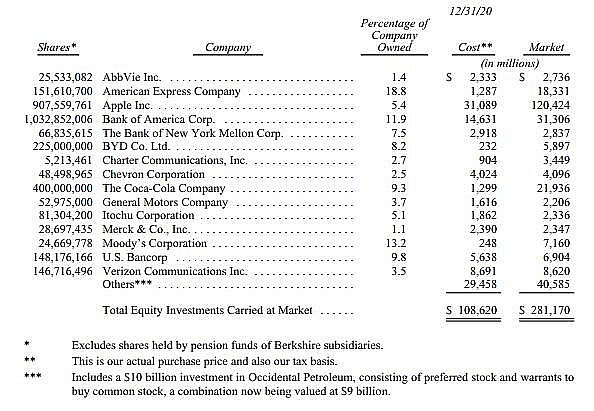

下面我们列出了截止2020年年底的15笔市值最大的普通股投资。这里不包括我们持有的卡夫亨氏325,442,152股,因为它是伯克希尔集团的一部分,必须使用“权益”法来计算这笔投资。在伯克希尔的资产负债表上,卡夫亨氏持有的卡夫亨氏资产按公认会计准则计算为133亿美元。

在持有资产方面,截至2020年底,伯克希尔持股苹果(市值1204亿美元)、美国银行(市值313亿美元)、可口可乐(市值219亿美元)、美国运通(市值183亿美元)、威瑞森(市值86亿美元)、穆迪(市值71.6亿美元)、美国合众银行(市值69亿美元)、比亚迪(市值58.97亿美元)、雪佛龙(市值40.96亿美元)、Charter通信(市值34.5亿美元)。

【2019年5月巴菲特罕有60分钟访谈】巴菲特谈价值投资、能力圈、商业逻辑、商业预测。

过去10年来,经济当中令我讶异的事情太多了。

回去读凯恩斯、萨缪尔森乃至任何经济论著,没有人认真探讨过负利率环境的影响

我没记错的话,现在全球有高达11万亿美元的负利率政府债务

所以今日之事确是异乎寻常,但异乎寻常之事时有发生

这也是经济预测不被纳入我们决策考量的原因之一

我的搭查理 芒格和我过去54年来的所有决定,没有一个是根据经济预测做出的

经济学不过是娱乐大众的东西,就跟去看综艺节目一样

但我从没见过哪个经济学家成功开展企业收购或是在股市中大赚特赚

但是经济学中的变量不胜枚举

如果你要收购的是本地汽车经销商或者麦当劳门店,就没必要太注重收购的择时

必需的是以合理的价格估成合理的交易,确保自己收购的是一家经营得当的好公司

如果你得密切追踪一家公司的动态,那你就不该拥有这家公司的股权

我并不会操心在自己评估公司的“能力圈”之外都错过了些什么

我曾错过自己能力圈内的股票,那才是重大失误

要我说也许有5%、最多10%的公司在我的能力圈内,我应该能理解他们的商业逻辑

所以在股市触底之前,我就已经把手头几乎所有的弹药都打光了

我们想让伯克希尔排除那些对公司抱有与我们不同期待的人

国为我能看懂银行,当时摩根大通的开价与未来前景相比也非常合适

我坚信,十年后摩根大通的股票会大幅增值

这也正是我们退出车险业务的一大原因

我们退出是国为价格不合适

我想到的是我们旗下绵延22000余英里的铁路