这篇的标题本来应该是“明阳三季报浅析”的,但出了三季度的业绩展示材料才发现上半年对于企业经营情况的分析是错的。只能说人总是愿意相信自己想相信的东西,屁股决定脑袋。对于某些话和信息还是要自己验证。

先说一下,三季度业绩肯定不及预期。有一点好的是公司的业绩展示材料单独披露了风机制造的营收和毛利率&BT电站的营收和毛利率情况,得以还原一下真实的1-9月份经营情况。以下的计算都是根据公开信息来的,这次痛改前非,不会再直接相信潘YL提供的信息了。但我的计算一定会出错,因为公开信息确实有限,有些数字我只能预估或者得出一个区间,欢迎大家评论区讨论、纠正。再说一点,如果大家仔细算,会发现三季报的营收是103.99亿,业绩展示材料的营收显示是101亿(Q3-H1)。所以我的计算也会出现有些地方差两三个亿,我只能尽量做到计算大体合理。

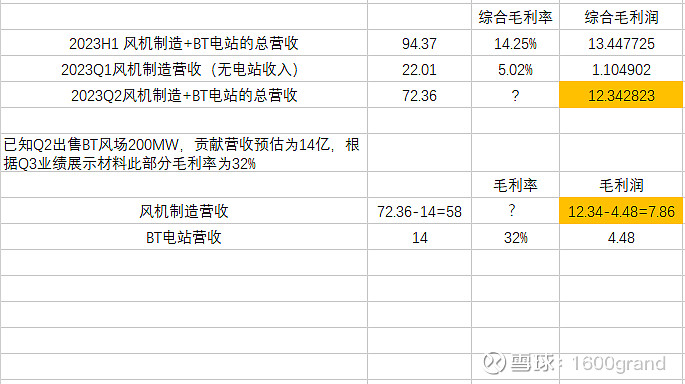

其实三季报最开始出的时候我怎么都想不通为什么在海风出货占比提升的情况下毛利率会比二季度大幅下滑。毕竟潘总表示二季度的风机制造毛利率回升到了17%左右。但看完业绩展示材料的“1-9月BT电站销售毛利率32%”,可以比较确定地说二季度风机制造毛利率没有17%那么高,个人预计在13%-15%左右,计算如下图:

可以得出,若二季度BT电站销售毛利率为32%,那么二季度风机制造毛利率为7.86/58=13.55%。反过来讲,如果像PYL说的二季度风机制造的毛利率为17%,那么二季度BT电站转让的毛利率将只有18%。这样的话只有三季度BT电站转让(三季度确实有BT电站转让,这个晚点说)的毛利率达到50%以上才能使1-9月BT电站转让毛利率达到32%,这个显然不大可能。

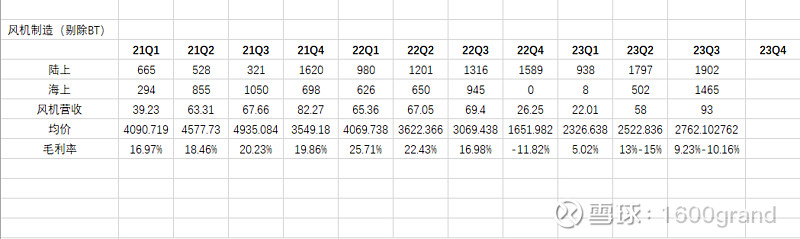

有了二季度的风机制造毛利率,三季度的经营情况也可以分析出来了。三季度开始业绩展示材料把风机制造和BT转让分开列了,这样更加明了。可以看到Q1-Q3风机制造营收170.68亿元,毛利率为10.77%。我询问过公司,三季度也有BT电站销售,但规模我也没问到。根据Q1-Q3BT销售总营收21亿,我个人预估Q3销售100MW左右,营收7亿元。也就是说三季度大概为风机93亿 + BT电站7亿 + 发电2.78亿 + 其他1亿。

根据我们得出的二季度风机制造毛利率区间,可以算出三季度风机制造毛利润为 (170.68*10.77%)-(22.01*5.02%)-(58*13%~15%)= 8.58~9.45亿 之间,风机制造毛利率为9.23% ~ 10.16%。

上图即为大概的纯风机制造板块的经营情况,可以看到2023出货价格的走势以及毛利率的走势。我觉得PYL年初说的海风毛利率能保持20%以上极不可能,若海风毛利率那么高,那也就意味着明阳陆风毛利率水平在0左右,结合友商们的情况我认为可能性很小。我个人倾向于认为海风毛利率15%左右。比如三季度交付的山东半岛南项目含塔筒只有3591元,而且还是8.5MW的相对小的机型,今年能做到20%的毛利率我是不信的。广东交付的11MW、12MW机型大概在含塔筒4300元左右,这部分毛利率或许会好一点点。这也可能是为什么Q2的毛利率比Q3好,因为Q3交付的海风有30%都是山东的订单,这块可能会拖累整体毛利率。但我觉得整体可以说明海风毛利率没20%那么高。

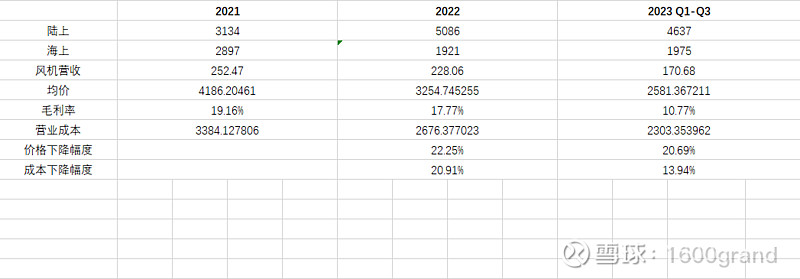

以上为1-9月经营情况的一些梳理,下面把视角放大,以年为单位来看一下。

可以看到,前三季度整体出货价格2581元/KW,同比去年下降20.69%,但成本只下降了13.94%,这也导致了毛利率的降低。根据我统计的项目情况粗略计算,今年交付的海上风机平均价格大约为含塔筒4000/KW,去掉13%的增值税,贡献营收大概为1975*3500=70亿。这样倒推陆风营收100亿,对应价格2156元/KW,还原增值税后为中标价2470元/KW(含塔筒)。

来看一下明年要交付的订单。根据国际能源网,明阳今年陆风中标价格如下图:

我自己统计的也差不多,大概含塔筒1950元左右。至于海风,可以预见到的明年要交付的广东外的项目有龙源海南、华能海南、华能半岛北项目,价格分别为3737/KW、3527/KW、3407/KW。广东视项目进展情况可能会有帆石和青洲的项目,帆石一的中标价格为4050/KW,和今年交付的中广核惠州、湛江增容项目比下降不多。我再多说一嘴,上周国电投框招虽然对中标量没什么指导意义,但可以看到明阳报的价格下降幅度在10%以内,把塔筒还原回去大概是广东3500,非广东3200。所以未来一两年交付的海风价格应该不会过低,综合在3500左右。

非常粗略地展望一下明年的价格,明年交付的陆风价格大概在1950元,去掉增值税大概1700元/KW,海风大概3500元/KW,去掉增值税大概3100元/KW。假如根据金风业绩会给的明年指引,预计明年明阳陆海能出货10+5,这样的话均价大概在2170元/KW,同比今年前三季度下降15%,现在的问题就是明年大型化/原材料/零部件的降幅能达到这个水平吗?这个问题在我的能力范围外,欢迎研究$风电(BK0527)$ 零部件的朋友们讨论。如果可以,那么今年会是毛利率低点,如果不行,那么毛利率还会继续走低。还有一个点是今年是海风平价机组交付的第一年,价格属于是直接一步到位地下降,成本下降需要追赶。明年在海风交付价格下降不大的情况下,技术进步能不能追上来带来更好的海风盈利?这个问题我也没有答案。

最后感叹一句,研究这公司真费心费神。$明阳智能(SH601615)$