英特尔因为代加工业务的巨大亏损,而导致股价暴跌。有外国分析师坦言,现在已经没有理由留着英特尔了。

作者:Stone Fox Capital

长期以来,投资者一直被告知,除非英特尔能够扭转业务局面,否则它不是一个好投资。最大的担忧之一是这家芯片巨头追逐代加工业务的同时,缺乏与行业领导者竞争的技术,并且主要芯片客户不愿意与竞争对手分享设计,无论技术地位如何。种种迹象表明市场对代加工业务部门利润率的薄弱指引并不满意。

来源:Finviz

代加工事件

上周,英特尔举行了一个网络研讨会,概述了新的代加工业务和相关的财务状况。此前,该芯片公司只在IFS下列出外部代加工收入。

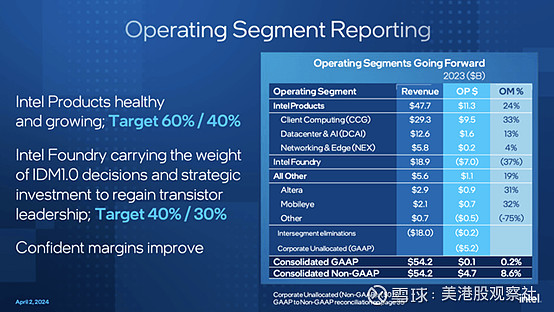

以市场价格收取内部芯片制造费用为基础的代加工业务出现巨额亏损,令市场措手不及。该业务营收为189亿美元,亏损70亿美元,营业利润率为负37%。

来源:Intel Foundry Webinar

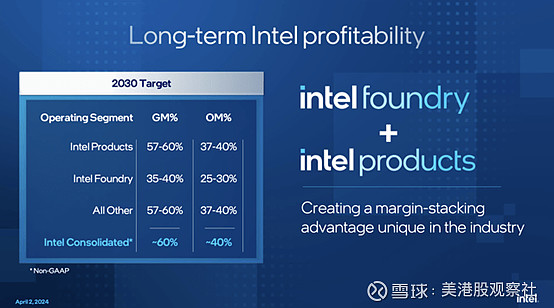

这些数字既让人质疑英特尔首席执行官Pat Gelsinger为何要继续打造代加工业务,也消除了英特尔在短期内剥离该业务的可能性。该公司表示,到2030年,代加工业务的营业利润率将达到25%至30%,但管理层没有提供有关该业务何时实现盈利的任何数据。

来源:Intel Foundry Webinar

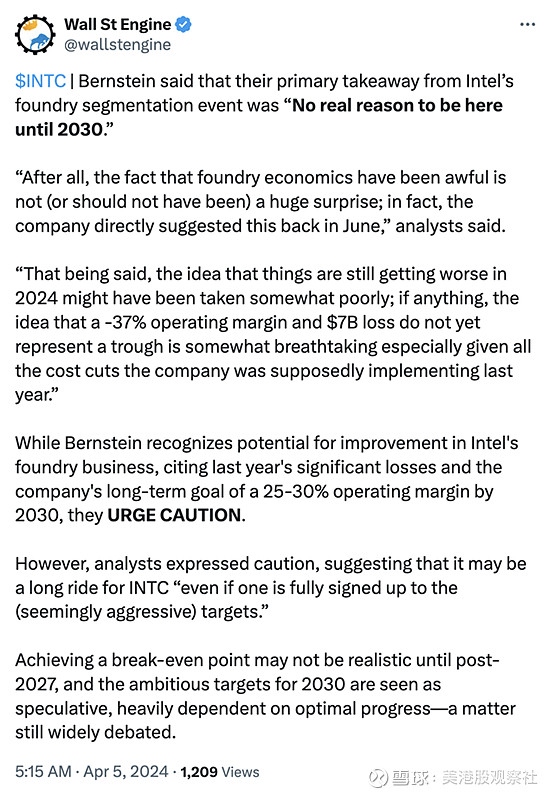

Bernstein的分析师Stacy Rasgon对代加工业务提供的数据感到非常沮丧,他宣称“在2030年之前没有理由留在这里”,同时考虑到巨额亏损,他对2030年的营业利润率指引提出了质疑,并对18A节点的进展提出了质疑,因为这要求英特尔在短时间内大幅提高利润率。

来源:Twitter/X

拥有代加工业务的一个主要部分是迎合外部客户,这是英特尔目前确实没有的。该芯片公司在2023年的IFS收入仅为9.52亿美元,最终目标是到2030年实现每年150亿美元的外部代加工收入。

台积电预计2024年收入增长20%,从而实现830亿美元的共识收入目标。分析师认为,到2026年,台积电的营收将超过1,000亿美元,这让人质疑英特尔如何在未来几年保持制程技术的领先地位,与市场领导者相比,外部代加工收入将微不足道。

疲软的第一季度

英特尔花了几周的时间,在24年第一季度财报发布之前召开了人工智能和代加工业务网络研讨会。这家芯片巨头或许应该在季度后再举办一次网络研讨会。

该公司在4月25日收盘后公布财报,并在公布23年第四季度业绩时给出了以下数据:

1)营收将在122亿至132亿美元之间,远低于分析师预期的142.5亿美元。

2)调整后每股收益为0.13美元,远低于市场预期的0.42美元。

3)调整后毛利率为44.5%,税率为13%。

如上所述,客户端计算业务是最强劲的,营业利润率为33%,AI PC的开发可能为英特尔业务提供一些上升潜力。不过,投资者需要记住,管理团队喜欢发布超弱的数据,超过普遍预期,同时再次下调下一季度的预期。

英特尔在整个2023年的季度业绩中,每季度都比常规每股收益高出约5亿美元,每股收益高出0.10美元。但请记住,23年第四季度的每股收益仍然比2022年的水平低0.05美元,并为即将到来的第一季度提供了大幅下降的指引。

来源:Seeking Alpha

投资者真的需要听到一些更有力的指引,比如人工智能芯片对个人电脑的需求将会增加。市场普遍预计,第二季度每股收益仅为0.26美元,营收低于140亿美元。虽然销售额预计将从23年第二季度的水平反弹5%,但该公司19年第二季度的收入增长了165亿美元。

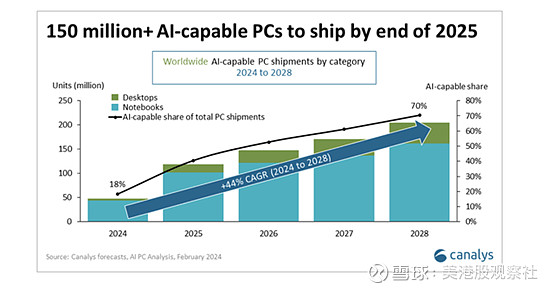

Canalys预计,到2024年,个人电脑需求将跃升至2.67亿台,同比增长8%。高通推出了一款具有竞争力的人工智能芯片,而AMD也在继续争取市场份额,因此,如果英特尔的业绩指引不佳,人们会对英特尔是否正在失去市场份额产生很多疑问。预计到2024年,支持人工智能的个人电脑将达到4800万台,2025年将超过1亿台。

来源:Canalys

该公司股价反弹至50美元,明显表明市场对人工智能的承诺过于兴奋。英特尔因代加工利润率非常低的消息而暴跌,但由于业务方面的种种问题,股价似乎仍然昂贵。

预计英特尔今年的每股收益仅为1.36美元。该股需要在2025年每股收益增长70%,达到2.32美元,才能证明目前的价格是合理的,但投资者应该厌倦在市场转向英特尔疲软的人工智能数据中心销售时,这家芯片巨头推动更高的销售额。

总结

关键的一点是,英特尔将继续让市场感到沮丧,因为它再次陷入了代加工业务的困境。该股可能会跌回之前32美元的低点,投资者应该在场外观望,因为未来可能还会有更多疲弱的业绩。