地方银行危机爆发后,还有成色较好的银行股吗?有国外投资人看好KeyCorp,他的投资逻辑是怎么样的?我们一起来看看。

注:不作为投资建议。

研究简报

KeyCorp是KeyBank的母公司,总部位于克利夫兰,公司以其标志性的“key”标志而闻名。其重要指标包括:资产1980亿美元,在15个州拥有超过1000家分行,同时涉足个人和商业银行领域。

在7月20日,KeyCorp将会发布二季度财报。对于财报的数据,我持乐观态度,以下将说明为什么看好KeyCorp的二季度财报。

评级方法论

我们的目标是寻找财务和科技行业的股票价值投资机会,这些公司本身应具备强大的财务基本面。

我们单独对5个类别进行评级:股价趋势、估值、股息、公司财务状况和影响公司的宏观因素。

如果一个公司在至少4个类别上得到正面评价,它将被评为买入;在3个类别中得到正面评价,将被评为持有;在少于3个类别中得到正面评价,将被评为卖出。

股票价格远低于200日平均水平

在7月10日星期一市场开盘时,该股交易价格约为9.55美元,如下图所示:

图:KeyCorp 7月10日的股价;来源:StreetSmartEdge交易平台

在上图中,我跟踪了价格与50日简单移动平均线(蓝色线)和200日简单移动平均线(红色线)的比较,以跟踪看涨或看跌价格趋势,如下图所示死亡十字和黄金十字的形态,旨在买入显着的下跌机会。

我用黄色突出显示了我的目标购买范围9.50美元至11美元,因此目前该股处于一个购买机会中,我认为,同时它仍然远低于其200日均线,接近或低于 50 天。

在上述情况中,自三月份硅谷银行倒闭时的大幅下跌以来,50日和200日提供大部分阻力,以及第一季度财报电话会议后的另一次下跌。 由于我认为第二季度财报电话会议将更加积极,因此我希望在此之后说这个价格将至少有些看涨。

我对持有该股的投资时间框架为1年,希望在2023年7月退出,目标是实现至少8%的资金收益,这使我的目标卖出价格范围在10.26美元至11.88美元之间。这段时间还允许锁定极高的股息收益率,我稍后将讨论。如果我对价格上涨的论点是错误的,那么在上述时间框架内,我仍然可以获得超过8%的股息收益率,而持有该股。

低估与2家同类公司比较

根据Seeking Alpha提供的估值指标,让我们来谈谈这家公司的基于GAAP的前瞻市盈率和前瞻市净率,这是我通常会使用的两个指标。我通常会以行业平均水平作为基准,理想的情况是寻找低于这一数值的股票。

对于KeyCorp,其7.18的前瞻市盈率比所在行业的中位数低21%,比自身5年平均水平低28%。

其0.72的前瞻市净率比所在行业的中位数低25%,比自身5年平均水平低37%。

尽管你也可以使用其他估值方法,但CMC Markets和我一样也采用P/E比率的方法,如下所示:

在2023年5月有关这个话题的讨论中:

一个好的PE比率应该低于同行业其他公司和整体市场的平均水平。因此,投资者应该比较同行业或其他行业的不同股票,以判断PE比率是否足够低,构成潜在的买入机会。

因此,我可以用来比较的两家地区性银行是Regions Financial(RF),它的前瞻市盈率为7.86,前瞻市净率为1.05;而美国五三银行(FITB)的P/E为8.13,P/B为1.03。在KeyCorp的估值指标上很容易就能超过这两家同类公司。

股息收益率高于同业公司

接下来,让我们来聊聊最早引起我注意的主要指标——股息。从该股的股息信息中,我们可以看到,截至7月10日,它的当前股息收益率为8.55%。

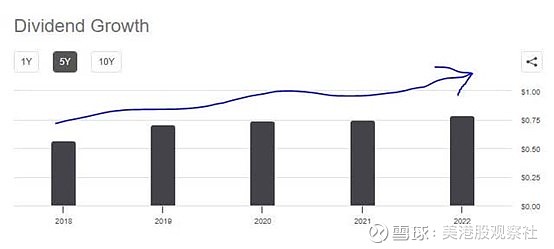

该股每股0.21美元的股息并没有即将到来的除息日,但根据其5年的股息增长率,它显示为正股息增长,从2018年每股0.57美元的年度股息增长到2022年的每股0.79美元,增长超过38%,如下表所示:

图:KeyCorp 5年股息增长;来源:Seeking Alpha

与之前提到的两家同类公司相比,它的股息收益率如何?

它的股息收益率高于Regions的4.36%,也高于美国五三银行的4.95%。

公司财务状况健康

本文中,我们将引用一季度财报数据和资产负债表信息。

重点关注以下数据:

CET1比率为9.1%,远高于巴塞尔协议III的最低要求,略低于2022年一季度的9.4%。

公司表示,截至2023年3月31日,其仍超过所有“资本充足的监管指标”。Key在2023年第一季度的资本状况保持强劲。

首席执行官克里斯·高曼的积极评价:“我对Key和我们业务的长远前景充满信心。我们拥有基于关系的业务模式,将继续为客户服务,为我们的前景创造价值,为股东创造价值。”

资产负债表显示,过去几年股东权益持续增长;利润表显示,过去几年中,每个季度都实现净利润。

公司的财务情况十分稳定,而导致净利润同比和季度环比的下降,这似乎是由一次性项目驱动的。

我的看法似乎与Seeking Alpha分析师Gen Alpha在4月的分析报告中的观点不谋而合:

KeyCorp的第一季度业绩受到了宏观经济环境以及一些一次性项目的影响,但银行的基本面依然强劲。贷款增长继续保持强劲,存款表现良好。

宏观因素对业务的正面影响

对于KeyCorp的业务模式(该模式严重受制于利息收入和利息利润),我会考虑到美联储去年加息的宏观调控因素及其影响,但也会考虑对利率的预测。

这里不妨看看其利息收入同比增长率:

图:KeyCorp-利息收入同比增长率;来源:Seeking Alpha

如表格所示,总利息收入和净利息收入同比增长显著,但最近净利息收入出现环比下降。然而,在第一季度财报中,KeyCorp还提到了2.47%的净利息利润率和较高利率环境的好处。

根据他们的财报:

净利息收入和净利息利润率受益于高收益资产余额和更高的利率,在一定程度上因较高的大额定期存单的成本和资金结构的变化而有所下降。

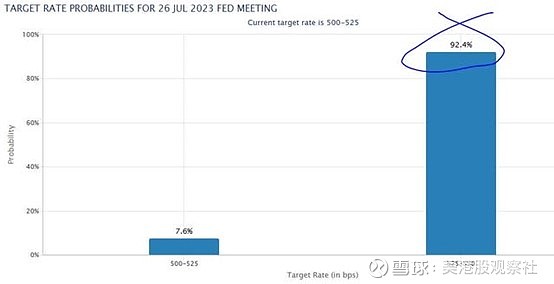

展望未来,由于他们已经显示出受益于利率上调,并且基于CME Fedwatch调查的利率交易商的情绪,我认为美联储本月可能会再次加息,这将有利于KeyCorp在第三季度的发展。

考虑到美联储本月再次加息的可能性超过92%:

图:加息可能性;来源:CME Fedwatch

评分

KeyCorp在我评估的五个方面均表现出色,因此获得了今天的高分。与标准普尔、华尔街以及seeking alpha的定量系统分析师的共识相比,我的评分比华尔街略高,但明显比seeking alpha高:

图:评分共识;来源:seeking Alpha

评级前景风险

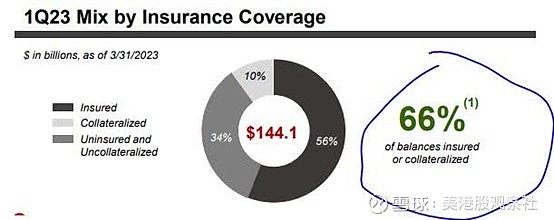

我认为有两方面的风险会影响我的评级前景,因为其他投资者也会问到这些问题:一是商业房地产的风险敞口;二是非FDIC保险存款的风险敞口,这是硅谷银行破产事件所引发的担忧。据Axios的数据显示,硅谷银行超过93%的存款没有保险。

根据KeyCorp 一季度财报,KeyCorp约有34%的存款没有保险,66%的存款由FDIC保险或以其他方式作为担保:

图:保险存款与非保险存款;来源:KeyCorp 一季度财报

这告诉我约三分之二的存款得到了一定程度的覆盖。我认为这是一个安全的数字,特别是考虑到3月份银行恐慌事件到目前为止已经基本平息,这是理所当然的。

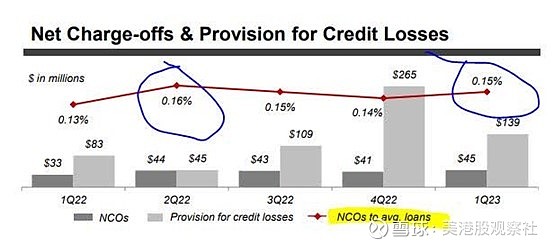

接下来,深入了解信贷质量时,我关注净注销和贷款损失的趋势,因此我想使用Q1报告中的以下指标,显示平均贷款的净注销百分比仅为0.15%,实际上略低于一年前的同一季度:

图:KeyCorp 净冲销;来源:KeyCorp 一季度财报

此外,自2022年第四季度以来,信贷损失准备金有所下降。

因此,尽管信贷风险是分析中的重要因素,但我认为这家银行已经控制住了风险,并且预计下一季度结果也将如此。

分析总结

在分析KeyCorp的股息、估值、当前价格、公司财务状况和宏观效应对业务的影响后,KeyCorp显得诱人。当然了,风险也在上文提示了。

我对他们的第二季度数据保持乐观态度。我认为他们可能是恢复地区银行信心的“关键”,但目前是买入那些拥有良好基本面和务实风险管理的廉价股的机会。