不知不觉,美股已经反弹几个星期了,其中道指最强,已经走出了4根阳线。但其实不要太乐观,之前有一张广为流传的网图,每次觉得美联储要转向,股市反弹的时候,啪,一锤子打下去。

来源:网络

这也是今年以来大的交易逻辑,赌美联储转向,每次市场对转向的希望越来越大,就越接近反弹的高点。而每次下跌,导致大家越来越痛苦,就会开始萌生美联储转向的幻想。难道这就是在高通胀时期的市场节奏吗?接下来会演变成怎样呢?

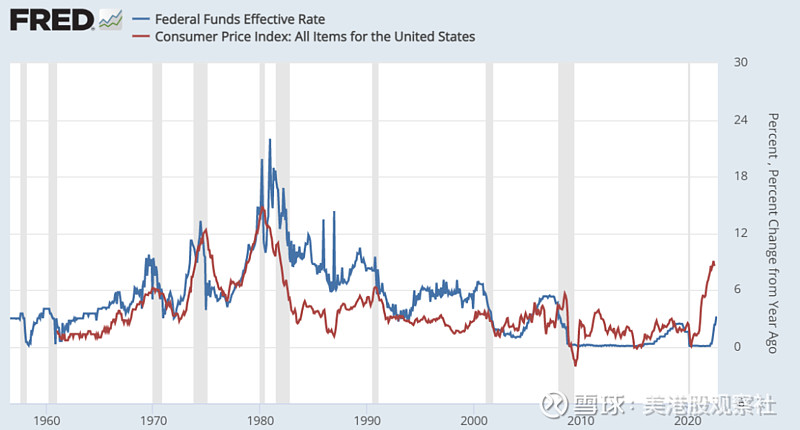

为了更好理解未来可能会发生什么,我们往往诉诸于历史,而历史上的高通胀时期是从1967年到1980年。细看会发现,这段时间其实并不是一直维持高通胀,中间有两次把通胀按下去了,但是又死灰复燃。直到80年代,全球化开始了,美国的通胀才开始长久的下跌。

来源:FRED

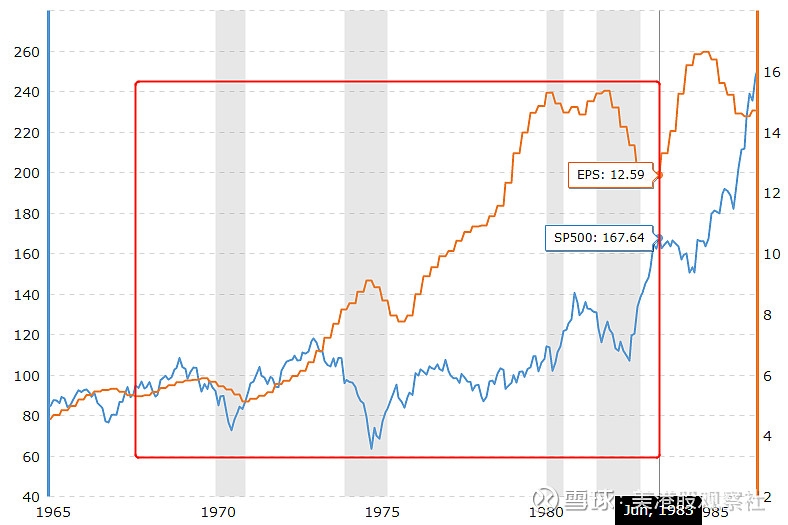

而这三次通胀上行的过程中,股市和企业的盈利能力波动的表现都有不同之处,这是值得我们借鉴的。这里我们用标普500指数来衡量股市的波动,用标普500的EPS来衡量企业的盈利能力,1967年10月开始第一波通胀,直到1983年6月,13年间走完了三轮高速通胀,对应图中的红框。

来源:Macrotrends(蓝线为标普500,橙线为标普500 EPS)

首先看到图的第一印象,标普500在这段时间内涨了不少,从94.75点涨到167.64点,涨幅76.9%。企业的盈利也涨了不少,EPS从5.3涨到12.59,涨幅137.5%。当然,这两个数据都没有剔除通胀的影响。

那么这13年间,三轮通胀具体是怎样呢?我们拆开了一个个看。

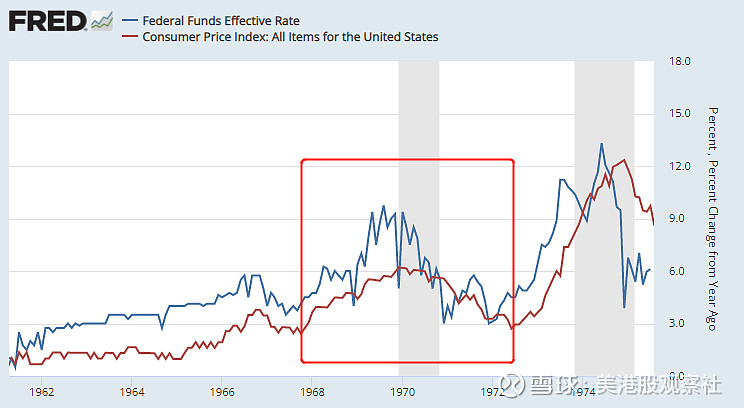

第一轮通胀:1967.10~1972.6

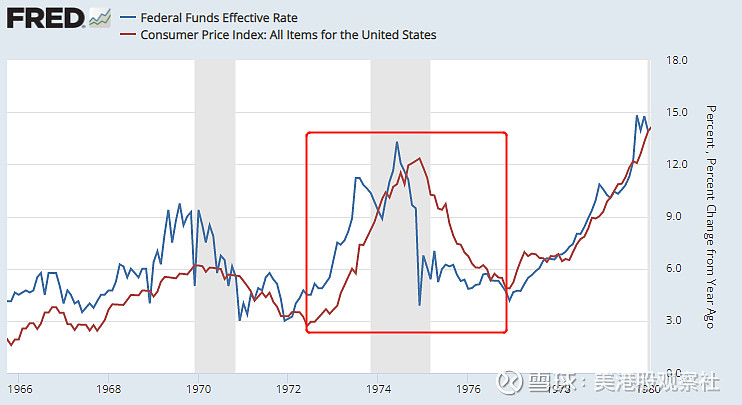

首先是第一轮通胀,时间从1967年10月开始 ,1969年12月达到最高点,CPI达到6.2%,然后开始回落,1972年6月到最低点2.7%,历时大概4年半。这段时期美联储的基准利率(Federal Funds Effective Rate,FFER)从一开始就超过了CPI,在1967年10月是4.13%。FFER在1969年8月达到最高为9.75%,明显比CPI高多了。在趋势上,FFER会先于CPI到达最高点,提早了4个月。FFER的低点也早于CPI,在1970年12月达到了3%,提早了1年半。加息阶段持续了2年2个月,剩下两年半左右是降息阶段。

来源:FRED

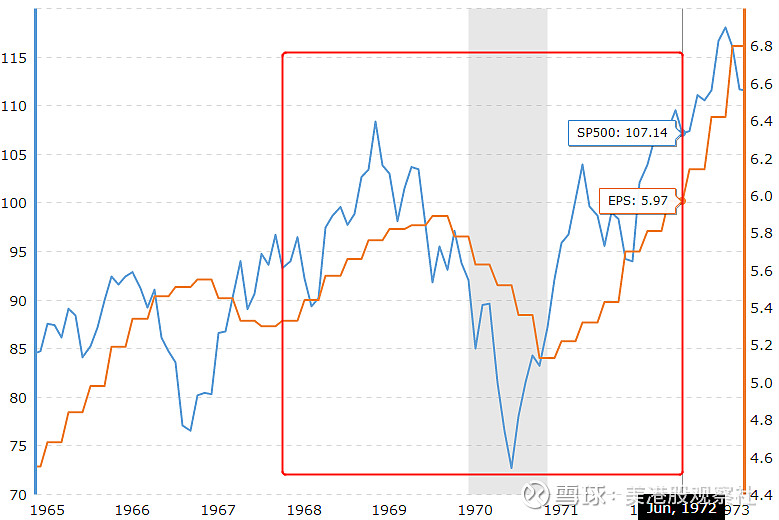

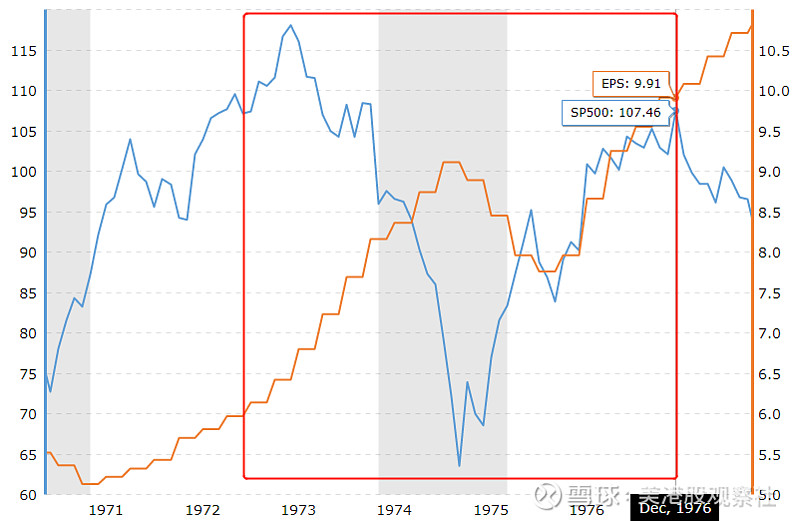

在股市和企业盈利方面,两者波动都比较大,如果只看头和尾的话,两者在这段时间都是上涨了的,不过中间都出现了大幅下跌,标普500下跌了32.9%,而标普500的EPS下跌了12.9%。

来源:Macrotrends(蓝线为标普500,橙线为标普500 EPS)

对于股市来说,这一波下跌的高点在1968年11月,大概是这轮通胀上涨阶段的一半,通胀上涨阶段从1967年10月开始,到1969年12月达到最高点,标普500的EPS也是如此。说明在通胀早期,并不会对股市造成负面影响,在后面美联储开始大幅加息的时候股市率先开始下跌,EPS紧跟起来。

所以第一波的情况是通胀在上涨阶段走到一半,股市和企业盈利见顶。但是股市的底部却不是和加息顶部一直,加息顶部在1969年8月,股市在1970年6月见底,推后了差不多一年。市场似乎花了一年时间确认通胀真的拐头了,美联储真的转向了,股市才暴力反弹。

第二轮通胀:1972.6~1976.12

第二轮通胀的起点是1972年6月,1974年12月达到最高12.3%,1976年12月回到低点4.9%,历时也大概是4年半。加息阶段从1972年1月开始,到1974年6月到达加息高点,加息阶段历时2年5个月,降息阶段历时2年6个月。在加息阶段中,FFRE同样是高于CPI。

来源:FRED

在股市和企业盈利方面,在第二轮里面股市一开始就下跌,从1972年12月到1974年9月,快两年的时间,股市跌了46.2%。市场总是反应更快一点,一看到通胀抬头,预期美联又要加息了,马上暴跌给你看。而这段时间里,企业的盈利其实没有受到太大影响,1974年8月到1975年8月,标普500的EPS下跌了14.8%。在这段时间里,EPS一共上涨66.0%,而股市还略微下跌了。

来源:Macrotrends(蓝线为标普500,橙线为标普500 EPS)

如果在这段时间里做价投很可能并不好受,看到企业盈利一直上升,但是股价在下跌。

第三轮通胀:1976.12~1983.7

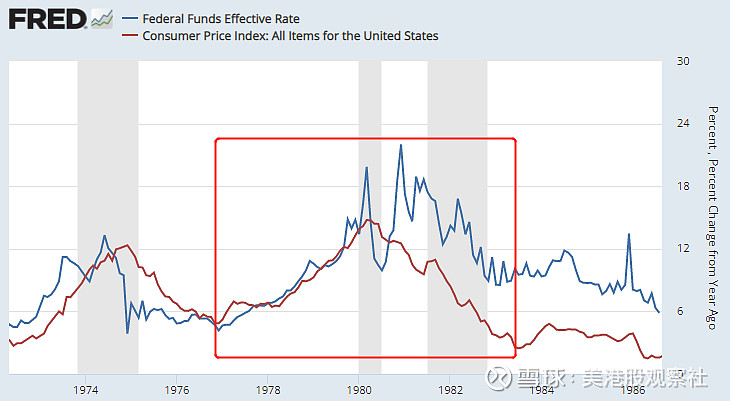

第三轮通胀比前两次都要久,起点是1976.12年,高点在1980年3月,CPI达到14.8%,低点在1983年6月,CPI为2.6%。通胀的上涨阶段历时3年3个月,总共历时6年7个月。FFER上涨周期同样很久,从1976年12月开始,1980年12月达到高点,利率22%,加息周期历时4年。

来源:FRED

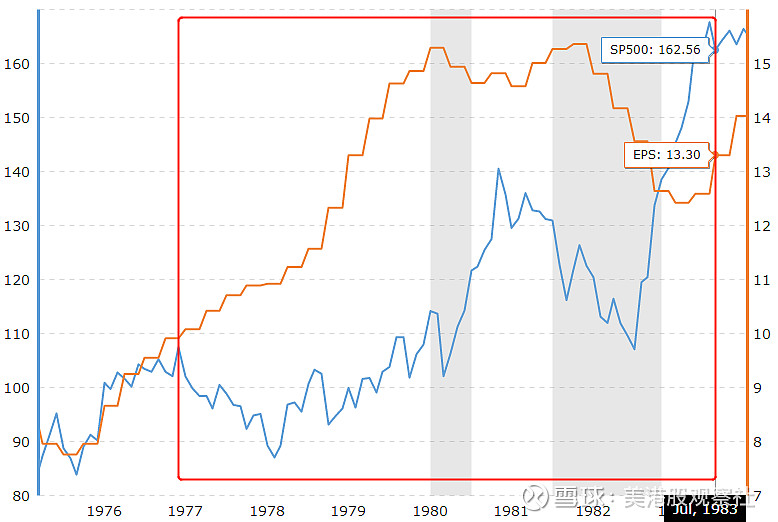

在股市和企业盈利方面,这轮通胀虽然很久,不过股市和企业盈利都表现不错,这段时间标普500指数上涨51.3%,EPS上涨34.2%。在走势上,两者均有起伏,股市在通胀一开始就下跌,跌幅为19.0%。在1980年11月到1982年7月出现第二波下跌,跌幅23.8%。尽管股市在这段时间总体上涨,不过中间的波动也很大。而EPS在1981年12月到1983年2月出现了19.1%的下跌。

来源:Macrotrends(蓝线为标普500,橙线为标普500 EPS)

总结

上面就是三轮通胀的情况,我觉得有三点主要重点关注。

第一个是市场对通胀的反应,市场对通胀的反应越来越快,第一轮在通胀开始一半之后才下跌,第二轮在通胀一抬头就开始下跌。其实市场担心通胀主要是担心加息,在第一轮通胀中,在通胀的上半段,企业的盈利是没有影响的,反而在开始大幅加息后,股市下跌,EPS下降,看起来就像美联储拿着锤子把这两东西打下去。在股市底部和通胀拐点的时间点上,股市的反应从慢到快再到提前反应。

来源:美港股观察社整理

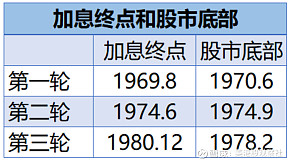

第二点是市场和加息终点之间的关系,第一轮的加息终点在1969年8月,股市底部在1970年6月;第二轮的加息终点在1974年6月,股市底部在1974年9月;第三轮的加息终点在1980年12月,股市底部在1978年2月。股市的反应也是从慢到快再到提前。

来源:美港股观察社整理

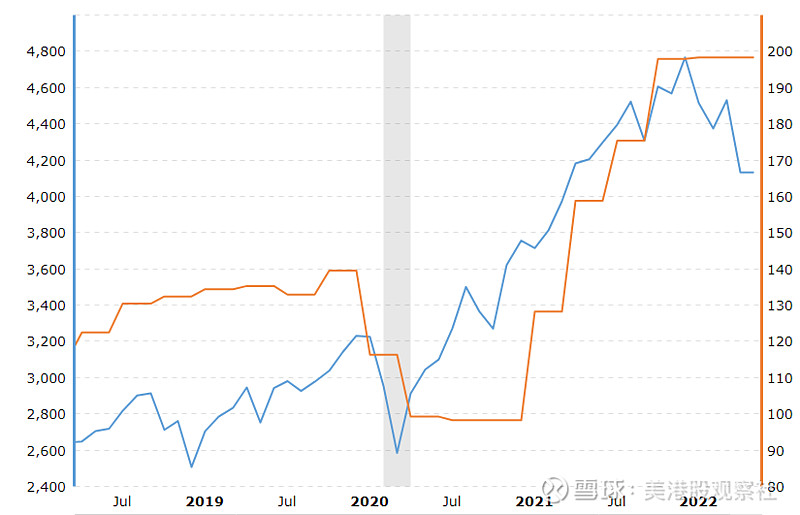

第三点是市场和企业盈利情况之间的关系,会关注这点,主要是因为现在的市场已经从2021年11月份开始下跌快一年了,标普500指数最大跌幅超过20%,但是EPS还在高位。有悲观的看法认为,如果等到EPS下跌的时候,即使PE不变,股市也还要继续下跌。而从上面三轮通胀周期来看,第一轮股市的反应快于EPS,等到EPS真的开始跌的时候,股市已经快跌到位了,股市也比EPS先开始上。第二轮股市的反应几乎就和EPS没有关系,第三轮一开始两者没有关系,后面股市也是先于EPS。

来源:Macrotrends(蓝线为标普500,橙线为标普500 EPS)

回到现在,股市已经先于EPS下跌了,等到EPS真的下跌了,股市也就距离底部不远了。另外,这一次的通胀拐点也已经到了,由于这是时隔多年之后的再次大幅通胀,市场可能要花比较长的时间才能反应过来。

不过也有两点不同,之前是FFER见顶快于CPI,而这次CPI已经见顶,但是美联储预计还要继续加息。另外一定是,之前FFER都要明显大于CPI才有可能把CPI压下去,现在明显没有。如果市场预期通胀拐点本质是预期货币政策的话,那么在CPI拐点到来的情况下,货币政策拐点还看不到,市场还是会跌。那么下一个预期货币政策拐点的信号也就落入到经济上了,我们等待,等待EPS出现明显的下跌,那时候才跟可能出现货币政策拐点。

$标普500 ETF-SPDR(SPY)$ $纳指100ETF-Invesco(QQQ)$ $道指ETF-SPDR(DIA)$