说最关注的两个点,这两个点也是兴业中报比较差的两个点,一个是净息差,一个是资产质量。

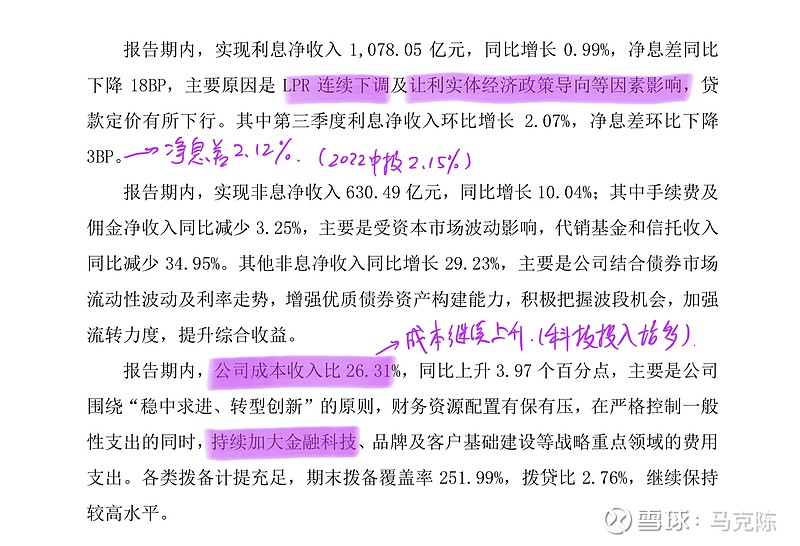

1、净息差下降幅度缩窄:

根据3季度报公布的数据,净息差环比下降了3个BP,所以三季度报的净息差应该在2.12%。同比还是下降了18个BP。虽然同比下降幅度还是很大,但是环比比较,可以看到止跌的趋势。

净息差下降属于整个行业面临的问题,主要是受LPR连续下调的影响。

但是细看的话,可以看到资产价格其实还是增加的,而负债成本的增加更大。这才是最主要的问题。

在负债中可以看到,大幅增加了存款负债。而今年实际上同业负债利率处于较低的水平,兴业没有充分利用。

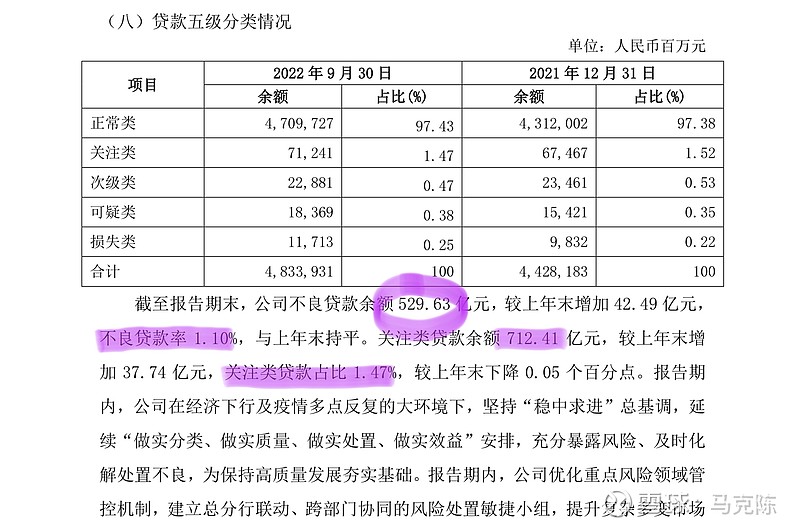

2、资产质量比中报明显要好转:

根据三季度报数据,不良贷款余额为529.6亿元,不良率为1.10%。关注类贷款712亿,关注类贷款率为1.47%。

而中报的数据为:不良余额为550亿元,不良率为1.15%。关注类贷款余额为728亿,关注类贷款占比1.52%。

这两个最重要的指标都好转了,不良率也恢复到了2021年12月的水平。

这两个季度的资产质量变化,主要还是跟房地产市场有很大的关系。好消息是2季度是最严重的,3季度已经开始好转了。而从整体环境来看,对房地产市场也从以前的打压到一定程度的放松了。

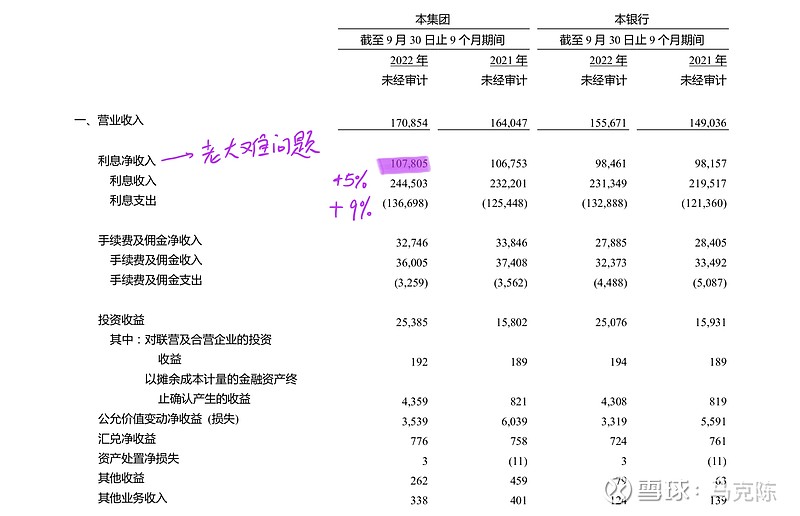

3、营业收入增速继续不振:

因为净息差同比大幅下降,导致的问题就是净利息收入非常萎靡,营业收入增速不振。

净利息收入1078亿,同比增速只有0.99%。净利息收入已经成了阻碍经营业绩的最大问题。

非息收入方面,实现非息收入630亿,同比增加了10%。

手续费和佣金收入减少,投资收入大幅增加将近100个亿。

最终总的营业收入1708亿,同比增速只有4.15%。

我一直说,兴业当前的主要问题就是营业收入的不振,具体来说就是净利息收入的不振,并且是连续超过4个季度的下降。这一点不是什么好事情。

对于商业银行来说,当前净利息收入还是主要收入来源,如果这一块不能有大的改善的话,“投行”那一块做得再好,也很难弥补净利息收入这一块的缺失。

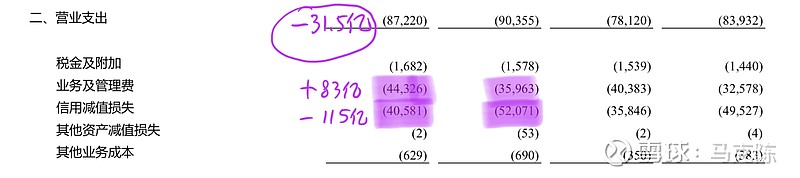

4、科技支出还在持续加大:

在营业收入不振的情况下,在整体经济环境很多不确定性的情况下,兴业还是在坚定自己的长远战略转型,也就是数字化转型。这是吕董事长来了以后重点抓的事情,吕董事长在中报交流会上强调:数字化转型决定着兴业银行未来的生死。

在3季度报中可以看到,成本支持方面有保有压:保的显然是科技投入。

3季度营业支出总共872亿,同比减少31.5亿元。

但是,3季度业务和管理费达到443亿元,大幅增加了83亿,同比增加23%。

省出来的钱主要来自于信用减值损失这一块,2022年三季度信用减值损失405.8亿,而去年同期为520.7亿,大幅减少了115亿元。

我认为这两点都是合理的。一方面,必须加大科技的投入,该花的钱一分钱都不能省,这决定着未来是不是有饭吃。另外一方面,在减值损失方面,2020和2021年为特殊情况,大幅增加了减值损失。到了今年,没有必要那么大的减值损失,就可以稍微减少一些,也是非常合理的操作,不能说是单纯地为了释放利润。

5、净利润增速12.13%,处于合理的水平:

因为营业收入只增加了4.15%,增加了68亿。而支出方面省了31.5亿。所以可以看到,兴业的净利润还是达到了718亿,同比增加78亿,增速为12%,保持在一个相对合理的水平。

从长远来看,如果银行能保持10%左右的增速,其实就是一个非常非常稳健的增长。好的年份增速多一些(比如去年),不好的一年少一些。银行早已经过了高速增长的时期,当前优秀的银行要追求的是长远的、稳健的增长。我认为10%左右的长期增长,对银行业来说就是非常优秀的数据。

所以对于兴业3季度报净利润增速12%,可以说比较满意了。

5、拨备覆盖率252%,稍有下降

贷款损失准备1334.6亿,21年年底为1309亿,增加了25亿左右。

这一点也是这一次3季度报不是特别好的地方。

我以前一直说,银行处于经营上升周期。突出的表现为三点:1)资产质量变好,不良率处于下降趋势;2)拨备覆盖率处于上升趋势。3)营业收入稳定,净利润处于上升趋势。

拨备覆盖率的下降,主要还是跟不良余额大幅增加有关系,这一点还是跟资产质量有关系。如果新增不良能够控制住,不良余额也不会大幅增加,甚至能减少一些。但是兴业这两个季度的不良余额都是增加的。假设兴业的不良余额还是维持在去年的490亿的水平,那么拨备覆盖率可以立刻达到270%以上。

当然,这一次拨备覆盖率下降也跟减值损失的下降有关系。这是一个循环组合变化引起的。

跟其他一些银行相比,兴业的拨备覆盖率显得不那么高,安全垫不是那么的厚。拨备覆盖率不能稳健提高也是一个问题,如果能够稳定在280%左右,我认为是比较合理的。

6、全文总结:

最大的亮点:这一次三季度报,最大的亮点是资产质量比中报好,这一点非常关键。因为中报的资产质量把大家吓了一跳,现在看上去,中报的资产质量应该属于一次意外的波动。后面几个季度会逐步转好,继续沿着经营上升周期向好(希望如此)。

最大的槽点:净利息收入继续萎靡。这已经是兴业连续几个季度的问题了,在同业利率水平非常低的2-3季度,兴业没有抓住机会降低负债的成本,反而大幅增加存款负债,导致负债成本居高不下,这一点非常意外。

总的来说,这一次兴业的3季度报与预期差不多:不振的还是不振,这点也在预期之内,毕竟市场环境在这里摆着。净利润保持在了合理的水平,12%的增速我认为是稳健的增速。不期望高增长,期望的是稳健的长期增长。