1、1990年投资富国银行的背景:

在1990年巴菲特致股东的信中,巴菲特开宗明义阐述自己购买富国银行的背景:“我们是在1990年银行股一片混乱之际买进富国银行的股份的。”

从1989年开始,美国西海岸的房地产市场陷入供过于求的困境,美国银行业股价都大幅下跌。富国银行作为美国最大的房地产贷款银行之一,它是全美主要银行中商业地产贷款比率最高的银行,达145亿美元,5倍于其净资产。由于加州的房地产市场极其不确定性,股票市场上人们认为这些贷款的大部分会有很大的风险。

巴菲特在1989年开始买入了富国银行,当年购买了约85万股,每股成本约为70美元。1989年,因为市场的极度担心和恐惧,富国银行的股价跌了50%。

面对买入后股价的大幅下跌,巴菲特说:“虽然在股价下跌前我们已买进一些股份,但股价下跌使我们可以开心地用更低的价格捡到更多股份。”

巴菲特继续说:“股价不振最主要的原因是悲观的情绪,有时是全面性的,有时则仅限于部分产业或是公司。我们很期望能够在这种环境下做生意,不是因为我们天生喜欢悲观,而是如此可以得到便宜的价格买进更多好的公司。乐观是理性投资人最大的敌人。”

于是在1990年10月,巴菲特宣布伯克希尔投资2.89亿美元购买500万股富国银行的股票,均价57.88美元/股。伯克希尔拥有10%的富国银行股票,成为该公司最大股东。

2、公司基本面:

为什么巴菲特敢于在股价大幅下跌后继续大手笔买入呢?主要是基于公司基本面的分析给了巴菲特坚定的买入理由。

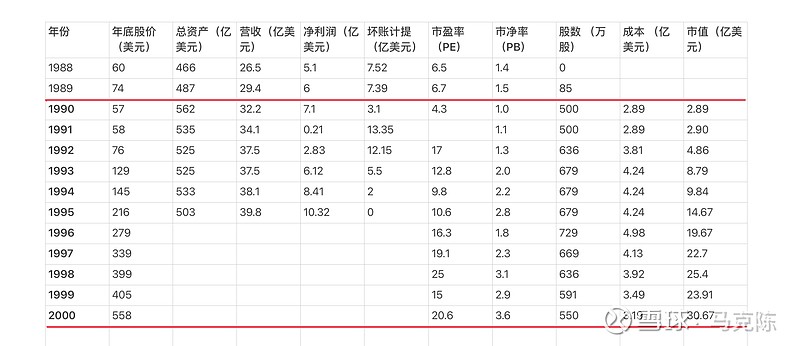

1990年,富国银行的总资产为562亿美元,净资产为29.6亿美元,营业收入为34.1亿,当年贷款减值提取3.1亿,净利润为7.1亿,每股净利润为13.39美元,每股净资产为57.4美元。累计坏账拨备为8.85亿,贷款拨备率为1.81%,核心资本充足率为5.03%,资本充足率为9.27%。资产收益率(ROA)和净资产收益率(ROE)分别为1.26%和24%。

总体看各项指标都非常优秀,而当时股价约为1倍市净率,不到5倍的市盈率。

然而到了1991年,巴菲特担心的事情还是发生了。这一年,房地产市场价格大跌,坏账增多,当年计提了13亿美元之多,比1990年的3亿美元足足多了10亿美元。1992年继续计提12亿,93、94、95年才开始逐年降低,净利润也才得以恢复到1990年的水平。

3、投资收益10年10倍:

从伯克希尔哈撒韦的公开年报看,从1990-2000年这10年中,巴菲特在富国银行上实现了10年10倍的收益。

具体来看1990-1995年这5年的情况:

从1990年大量买入,到2000年这10年:

1)净利润从7.1亿美元增长到10.3亿美元,增幅为45%;

2)估值PB从1倍增长到2.8倍,增幅为180%;

3)股价从57美元增长到216美元,增幅为279%,涨了接近3倍。

这是典型的戴维斯双击,在股价涨的这3倍里面,业绩只增长了50%,估值却增长了180%,占了大头。

而到2000年,正好投资10年,这一年,PE达到了21倍,PB达到了3.6倍。股价也从1990年的57美元/股增长到503美元/股。

巴菲特的持仓市值从2.89亿美元增长到30.67亿美元,增幅达到960%!基本上实现了10年10倍的收益。

4、对我们的启示:

投资富国银行是巴菲特一生的经典之作,从1990年买入,到2020年,巴菲特一直是富国银行的股东,长达30年之久。

从这个案例中,可以学到的东西非常多,对于当下我们投资银行股也有很大的启发作用。

1)在企业经营最困难的时候买入,此时的买入价格才是最低的。巴菲特一生买了很多股票,PE值5倍以下买的只有富国银行;

2)买入后如果股价跌了,要做的就是买入更多,而不是卖出;

3)富国银行遭遇到的困难时一次性的,是房地产市场价格下跌造成的短暂困难,经历了1991、1992年两年大规模计提后,对银行造成的损失就过去了;

4)一旦企业的经营业绩上升,估值会更大幅度地上升

$兴业银行(SH601166)$ $招商银行(SH600036)$ $民生银行(SH600016)$

本文写于2020年十一假期期间,参考书目:

巴菲特致股东信:1990年

《巴菲特投资案例集》黄建平

《滚雪球》