《爱丽丝梦游仙境》中说:“人们必须跑得快,才能站得稳”。然而,在股市里,买对股票的人,必须站着不动,才能跑得快。

——赵怀南

英国拉夫堡大学金融学终身教授

“股市从来都不是显而易见的,它在大多数时间愚弄大多数人”。在6月27日举行的泉果“无限对话”内部分享会上,英国知名金融学者赵怀南教授,引用《股票大作手回忆录》主人公杰西·利弗摩尔(Jesse Livermore)的话,来描述二级市场投资的复杂特性。

赵怀南教授堪称秉持独立思考原则的金融思想家,在20余年的研究生涯里,他在大量数据观测和案例研究的基础上,形成了自成一体的深层理论体系,令人眼界大开、受益无穷。难得的是,他还能用幽默的风格和充满想象力的比喻来讲述这些金融理论,在分享现场,引发了泉果小伙伴们情不自禁的阵阵掌声和笑声。

更为难得的是,他坦诚地从个人研究经历的心路历程出发,鼓励大家要勇于追求独立思考,敢于颠覆权威理论,善于迭代自我认知。

本期分享,赵怀南教授从详实的数据中,挖掘出古老投资常识中的新知和市场噪音洪流中的隐藏规律:都知道投资要像“滚雪球”,为什么巴菲特的公司能涨5万倍,普通投资者辛苦却不赚钱?赵怀南提到,普通投资者很难保证不受到市场和情绪波动的影响,从而在错误的时间买入和卖出,“买得对”和“拿得住”都很难,建议投资者用“铁咖啡罐理论”(Coffee Can Theory)帮助自己克服弱点,免受“自我伤害”。主要内容如下:

1 长期持有:不容错过的关键日子

2 咖啡罐理论:怎样将滚雪球进行到底

3 “买得对”:是“拿得住”的前提

4 “拿得住”:看似容易,实则很难

5 辛苦却不赚钱: 普通投资者如何摆脱悲惨命运?

嘉宾简介

赵怀南

* 2003年获英国杜伦大学金融学博士

* 现任英国拉夫堡大学金融学终身教授、博导,金融与会计系原系主任

* 兼任英国牛津大学EMBA考试委员会督导教授

* 欧洲中国经济学会理事会理事

* 中国国家自然科学基金海外评审专家

* 中国国家自然科学基金国家级重大课题组成员

* “中国公司金融30人论坛”创始成员

* 上海交通大学“全球CEO”海外学术导师

以下为赵怀南教授分享实录节选:

在美股的40年期间,0.85%的交易日创造了96%的市场收益。

大家都知道投资的常识是“做时间的朋友”,就像巴菲特的那句话:“人生就像滚雪球,重要的是要找到很湿的雪和很长的坡”。其中很湿的雪就是你要找到一个收益高的投资标的,很长的坡就是复利投资的时间要长。

01

长期持有:

不容错过的关键日子

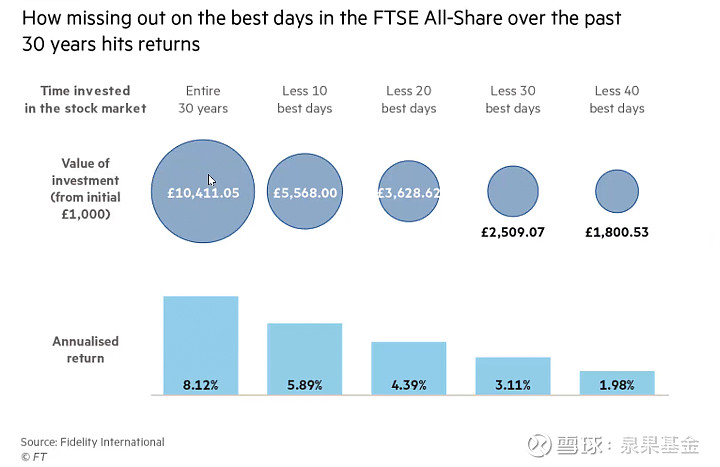

下图为关于英国富时全股指数(FTSE All-Share)的研究,研究者追踪了其30年的收益率,并分析了如果错过了表现最好的那些天,会给收益带来的影响:

图1. 富时全股指数:错过表现最好的天数对收益的影响

来源:Fidelity International

假设30年前你投资了1000英镑,然后一直持有30年,那么这1000英镑30年后变成了10411英镑,年化收益率为8.12%。

* 如果你错过了最好的10天,

收益直接从10411英镑降到5568英镑;

* 如果你错过了最好的20天,

收益降到3629英镑;

* 如果你错过了最好的40天,

收益降成1800英镑,年化收益只有2%。

其实40天对30年来说是微不足道的,但如果你错过了这40天,你30年的年化收益只有2%,连通货膨胀都跑不赢,投资的净现值(NPV)为负。

再看一个美国的研究,密西根大学的学者研究美股1963年到2004年间的收益。研究者发现,在这40年期间,0.85%的交易日创造了96%的市场收益。

由此可以得出两个结论:

1.要做时间的朋友;

2.因为无法知晓最好的30天是哪30天,频繁买卖很容易错失最好的30天。

基于这些原因得出的结论就是,雪球要在市场中一直不停歇的滚动,投资要长期持有。

02

咖啡罐理论:

如何将滚雪球进行到底?

投资者很难不受到市场和情绪波动的影响,从而在错误的时间买入和卖出。此时“铁咖啡罐理论”(Coffee Can Theory)可以帮助投资者克服种种自身的弱点,免受“自我伤害”。

“铁咖啡罐理论”理论主张“买了就忘了”。在旧时买股票,每只股票都有一个证书,该理论建议,买完股票后就把股票证书装在铁咖啡罐里,然后去后院挖个很深的洞,将罐子埋进去。不管市场发生了什么,就不要管了。那些看涨看跌的情绪,都钻不到这个封死的咖啡罐里。

图2. 铁咖啡罐

来源:赵怀南泉果基金内部分享资料

03

“买得对”:

是“拿得住”的前提

当然“埋下不管”是有前提的。我们说“买得对,拿得住”(Buy Right and Hold On)。“铁咖啡罐”只说了后半句,长期持有的前提是买得对。

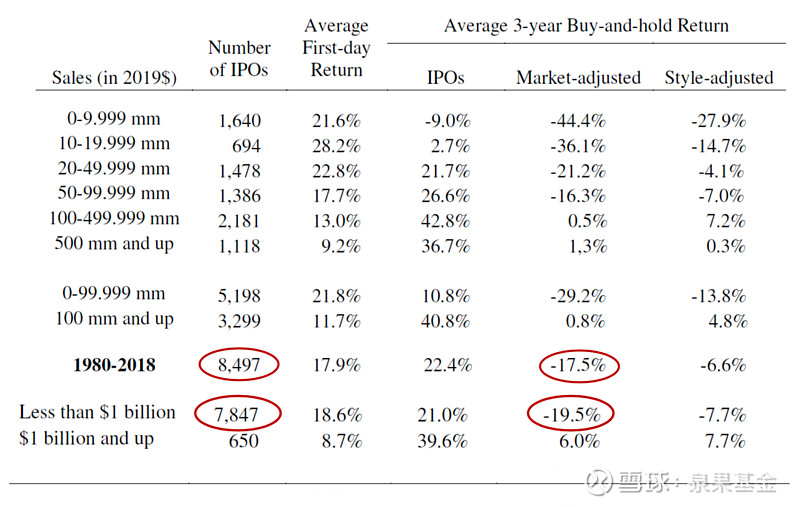

下图是美国从1980年到2018年接近40年期间,上市公司三年以后的表现。

图3. 美国公司上市三年后的表现

来源:赵怀南泉果基金内部分享资料

Source: 网页链接

在近40年期间,有8497家公司上市。如果上市就买,一直拿三年,经市场调整后的平均收益率为-17.5%。

若分拆一下,这8497家上市公司中,IPO上市的市值是小于10亿美金的,一共有7847家,三年后的收益是-20%。只有上市时市值高于10亿美金的上市公司,三年以后才有正的收益6%。

其主要原因是因为上市的故事编得太美好,公司“整容”整得太离谱,上市之后发现其实“本人不是这个人”。所以“买得对”是很不容易的。

04

“拿得住”:

看似容易,实则很难

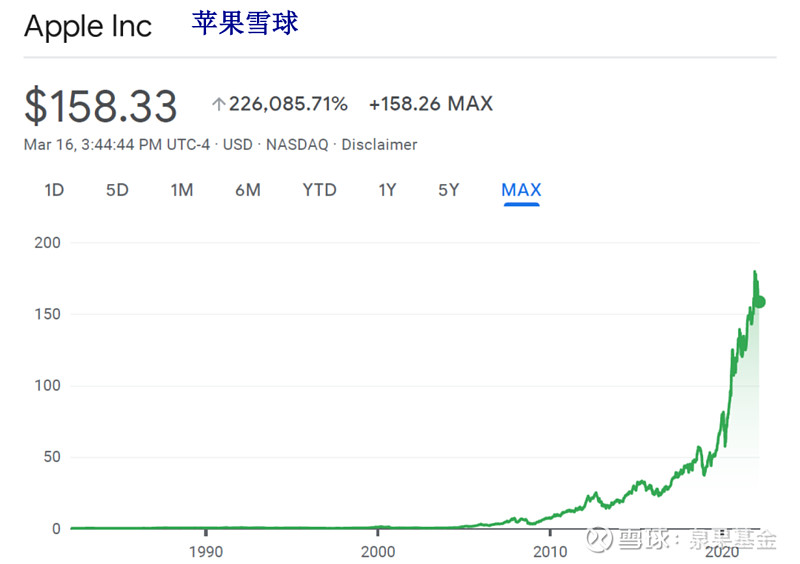

那些坚定持有苹果的人,期间经历了两次从巅峰到低谷:一次80%多的损失,一次60%多的损失,以及若干次近50%的损失。腾讯上市后的前半年,股价长期低于1港元,较发行价跌70%以上。在这些大起大落之间能“拿得住”的人,才能得到苹果或腾讯雪球的果实。这些看上去好像很平滑,其实背后却非常艰难。

图4. 苹果公司股价走势图

来源:赵怀南泉果基金内部分享资料

研究发现,绝大部分的大牛股都经历过类似的磨难。这种涨了几十倍、上百倍的大牛股,基本上都经历过这些阶段。

所以彼得·林奇说,投资真正起作用的器官是你的胃,而不是你的大脑。看看你的胃能不能吞下这些东西。所以“拿得住”其实并不容易。

05

辛苦却不赚钱:

普通投资者如何摆脱悲惨命运

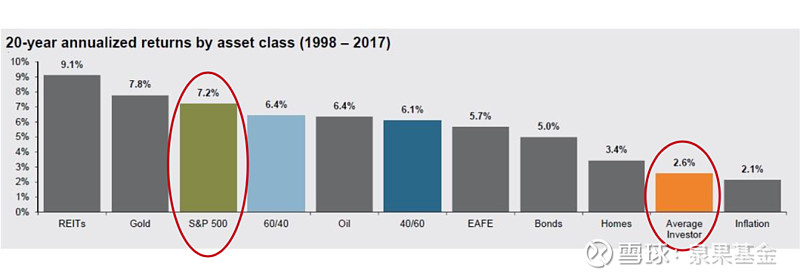

下图是摩根大通的研究,1998年到2017年20年间各类资产的平均收益率。

* 投资黄金,年收益率是7.8%;

* 投资标普500,年收益率7.2%;

* 投资石油,年收益率6.4%;

* 投资债券,年收益率5.0%。

但值得注意的是,市场上的股票投资者的平均收益只有2.6%。即使简单持有S&P500指数基金,都有7.2%的收益。为什么投资者的平均收益只有2.6%?

图5. 各类资产的平均收益

来源:JP Morgan

再看下面一个例子。彼得·林奇是美国最成功的基金经理,他13年里取得了29%的年化收益率,比巴菲特还要高出几个点。那彼得·林奇的年化收益率这么高,它的投资者获得了多少收益呢?林奇基金投资者的年均回报率还不到5%,许多人实际上还赔了钱。

这是为什么?第一个例子中,很多投资者认为自己比大盘聪明,总是想预测涨跌,然后在市场里频繁进出。结果,明明拿着指数基金就可以获得7.2%的收益,而频繁买卖,平均收益只有2.6%。

林奇基金的投资者其实也一样。他们在预测林奇基金的涨跌,且根据自己的预测频繁买卖,以至于原本幸运地拿着顶级基金,可以实现平均年化29%的收益,最终到手的收益却不到5%。也就是说,如果拿不住,即使买到了高收益的基金,或者遇到了股市不错的行情,其实到手的收益还是很平庸的。就像上面的例子中,标普500指数都有7.2%的收益率,一个平均投资者只能拿到2.6%。这都在告诉我们,“拿得住”是很重要的,不要试图去预测市场的涨跌而频繁买卖。

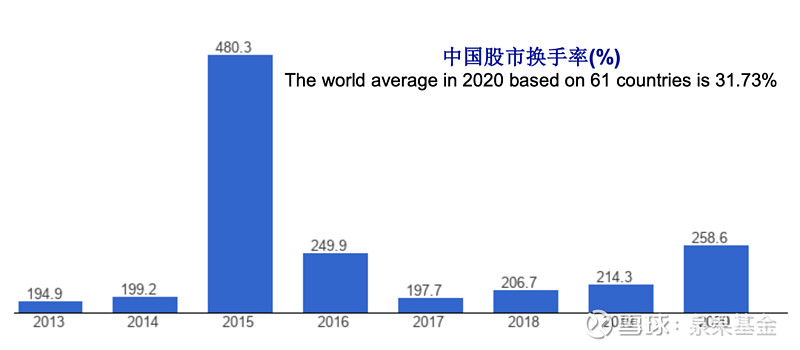

以上描述的是国外投资者的频繁操作,我们再看下中国的数据。中国股市的平均换手率每年大概为200%多。

以2020年为例,全世界61个国家的平均换手率为31.7%,中国为258.6%。所以与世界平均水平相比,中国市场上充满了“聪明的投资者”,大家都在预测涨跌,都在频繁进出,换手率高达世界平均水平的七八倍。

图6. 中国股市换手率(2013-2020)

来源:Globaleconomy.com

总结来讲,《爱丽丝梦游仙境》中说:“人们必须跑得快才能站得稳”。然而,在股市里,买对股票的人,必须站着不动,才能跑得快。

有本书叫《巴菲特与索罗斯的投资习惯》。这本书总结了两位大师投资的4条共性,可以与我们以上提及的“Buy Right and Hold On”对应起来解读:

1 永远把资金的安全放在第一位

买得对:做功课

下功夫做足功课,花上时间,把资金的安全性放在第一位。

2 只投资自己懂行的领域

买得对:心不谎

比如投资一家公司,初始买入价格为20元一股,如果跌到了16元,你可能会以更低的价格补一点。如果跌到12元,你可能还会再补一点。跌到8元呢?如果跌到5元呢?你还敢不敢买了呢?那再跌到3元呢?1元呢?只有投资你懂行的领域,遇到这种问题时,才会心里有底。补仓时也有底,拿着心也不慌。不然你看着它从20元一路跌下来,可能跌到10元往下你就不敢再动了,因为你心里慌,你不太明白你买的是什么样的公司。

3 仅在恰当的时机全力以赴 买得对:有定力

不要像普通投资者一样进进出出。做好了研究,等机会来了,然后全力以赴。就像这句话所讲的:“涨潮的时候赶海,你很难得到大海的馈赠;退潮的时候,哪怕只是在海滩信步,也能捡到美丽的贝壳!”

4 对投资保持无限的耐心

拿得住:咖啡罐

人性有很多的弱点,“铁咖啡罐理论”可以帮助我们克服这些弱点并实现长期持有。

结尾荐书

《The Warren Buffett Way》

赵教授推荐原因:通过巴菲特如何投资作为对比,本书系统地阐述了金融理论的缺陷。如果你毕业于商学院,或者被金融理论影响过度,这是一本很好的反洗脑的书。

Robert G. Hagstrom

《The Warren Buffett Way》

副标题:3rd edition

出版社: Wiley

出版年: 2013-9-30

ISBN:9781118503256

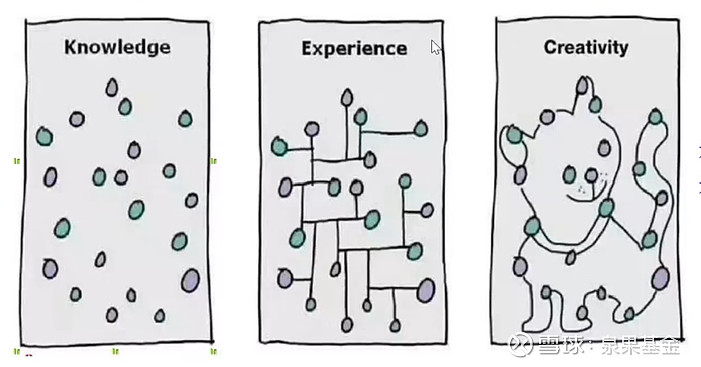

泉果博物馆

《投资艺术的演变》

概念创作者:赵怀南

英国拉夫堡大学金融学终身教授

创作者用从“看似无序而随机的分散像素点”到“可爱猫咪”的认知演化,来形容他在洞察“投资艺术性”特质时,分析视角的逐步深入。这也代表了磨炼投资艺术的三个阶段。

第一阶段:积累知识:如左图,你积累了很多知识点,但很困惑,不知道它们之间的规律和彼此的联系;

第二阶段:理清关系:如中间的图片,通过不断实践和积累,你发现了知识点之间的连接路径;

第三阶段:看清全局:如右图,通过不断的磨炼和思考,你最终将这些知识点构筑为全局画作,你创造了属于自己的投资艺术。

下期预告

下期文章中,我们仍将继续分享赵教授对于投资的洞见:

巴菲特说,股票市场既是投票器又是称重机,但称重机也有失灵的时候,它的缺陷是什么?

怎样才能找到迅速增长的百倍股?双引擎驱动指的是什么?该如何实现?

关于预测市场,最有能力也是最有可能成功预测经济、预测市场的经济学大师凯恩斯,以自己在剑桥大学国王学院基金近20年的投资成败,再次证实了预测市场的徒劳和锤炼投资艺术的重要性。

法律声明

本资料不作为任何法律文件,不代表泉果基金的任何意见或建议,不构成泉果基金对未来的预测,所载信息仅供一般参考。前瞻性陈述具有不确定性风险,泉果基金不对任何依赖于本资料而采取的行为所导致的任何后果承担责任。

• END •