业务简介

华致酒行是全国知名的酒水渠道商,负责帮助酒企或其一级经销商将酒类产品在指定区域内销售,其业务涵盖白酒、葡萄酒和进口烈性酒等品类。其中,白酒的营业收入和毛利占比均在90%左右,是华致酒行的核心业务,也是我们今天讨论的重点。

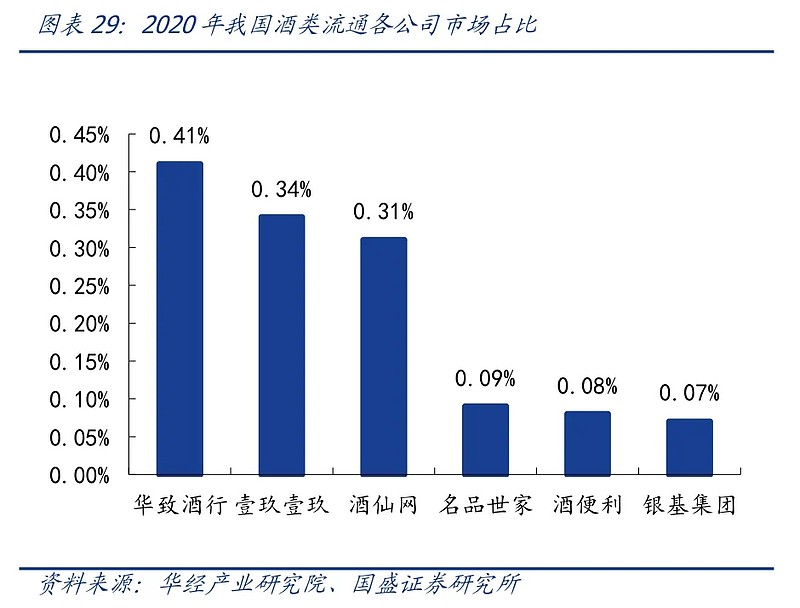

酒类流通行业在中国是个极其分散的行业,根据华经产业研究院的数据,华致酒行作为我国酒水流通行业龙头,其2021年的市占率也仅为0.4%。

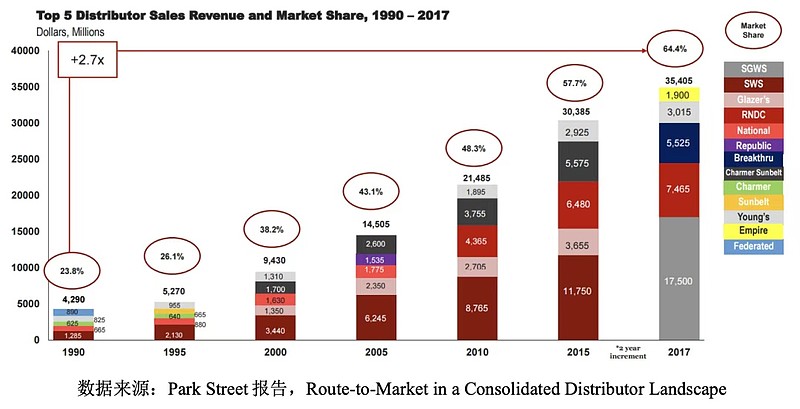

而美国的酒类流通市场则处于一个赢家通吃的竞争态势,据 Park Street 报告显示,2017 年,美国前 10 大和前 5 大经销商分别占据全美酒水(含烈性酒及红酒)市场 74%和 64.4%的销售额。

华致酒行作为酒水渠道商,构建了一套健全的营销网络体系,包括连锁酒行、华致酒库、零售网点、KA卖场、团购、电商、终端供应商等不同形式的网络节点,可以说顾客在哪,哪就有华致酒行的影子。

华致酒行经销的产品包括茅台、五粮液、剑南春、汾酒、洋河等知名酒企的嫡系产品(即飞天茅台、普五、水晶剑、青花汾、蓝色经典等产品)以及“五粮液年份酒”、“贵州茅台酒(金)”、“古井贡酒1818”、“虎头汾酒”、“国乡荷花”等合作开发产品。

这里需要解释一下,渠道商一般会代理一些与酒企合作开发的产品,即所谓的“开发酒”,其目的或是为了提升酒质来获取更多利润,或是为了补全嫡系产品未覆盖到的价格区间,或是仅仅为了趁着新产品的新鲜感收割一波韭菜,一般认为,渠道商代理的开发酒越亲近嫡系产品,其利润空间就会更有保障,如华致酒行的“贵州茅台酒(金)”,它的包装与飞天几乎一致,只是瓶子是金色的,酒质在飞天之上,售价比飞天更贵,华致酒行的利润自然就更有保障。(扩展阅读:为啥要生产开发酒?)

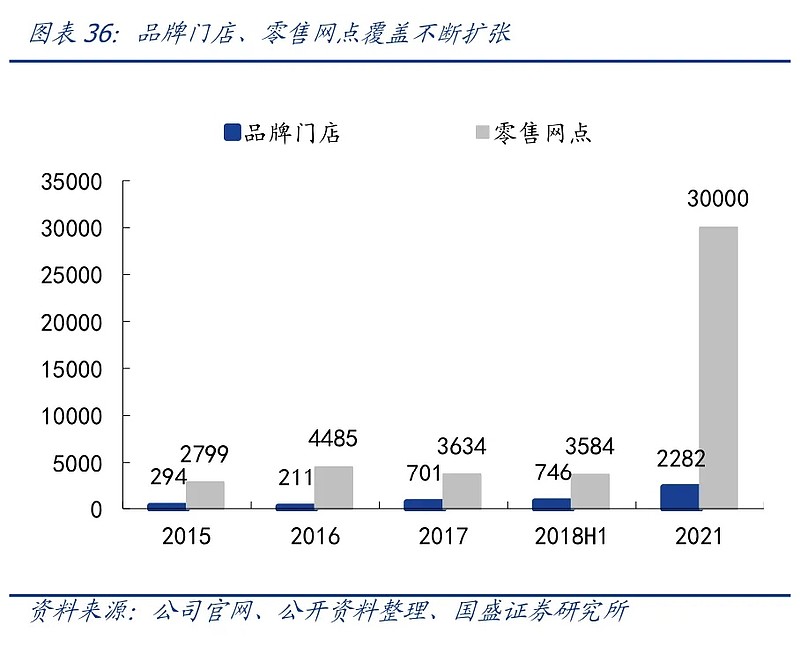

华致酒行是近年来酒类流通行业内的新星,不仅仅是因为其近几年的网点扩张势头强劲,更是因为其营收和利润增长非常耀眼。

可以看到,华致酒行的零售网点已经从2018年上市时的3584家增长至2021年的30000家;营业收入近五年的复合增长率为29.3%,酒类销量近五年的复合增长率为24.2%,净利润于2022年近腰斩之后的复合增长率也达到了12%。

2022年的挫折

华致酒行2022年净利润的腰斩算是情理之中,管理层给出的原因是:“2022年消费场景缺失,人员流动受阻,市场经营活动弱化,酒水市场销售承压。”

我们从年报的数据中,也能看出些许端倪:

2022年,华致酒行白酒经销业务毛利率断崖式下跌,从前五年稳定的20%左右下降至13%,然而数据显示,华致酒行的销售单价为520.2元/瓶,为有史以来的次高点,说明毛利率的下降并不是由于降价销售;而单位成本452.4元/瓶为有史以来最高。

综合单价和单位成本数据,可以看出华致酒行毛利率断崖式下跌的原因很可能是:2022年消费场景缺失导致的行业困境使得中、低端酒的价格倒挂严重,华致酒行被迫选择需求和价格均较为稳定的中高端酒进行倒手,而这些中高端酒的生产厂家均为白酒产业链上游最为强势的酒企,在行业较为困难时,它们必须先保证自己的利益,包括但不限于无视终端价的压力执意提升出厂价(例如五粮液和泸州老窖于2021年底的提价),因此华致酒行的毛利率自然会下降。

到这里,我们大致就可以看出白酒渠道商和酒企之间的实力悬殊了,酒企甚至还没有刻意针对渠道商,渠道商的毛利率就已经下降了30%。

而如果我们拉长镜头,从另一个视角观察,又会得出什么样的结论呢?

酒企的钱袋子

我们将华致酒行历年的净利润和经营活动现金流量净额及其各自的总和做一个对比,就会发现一个诡异的现象:

表中可见,六年间华致酒行的净利润总和高达22亿元,看起来赚了很多钱,但这期间的经营现金流净额却为-1.4亿元,相当于六年白忙活,分文不赚,这是为何?

在年报中搜索“现金流量表补充资料”,可以看到一张表,这是间接法编制的现金流量表,其目的就是为了展现将净利润转化为经营活动现金流量净额的过程。

在华致酒行的这个调整过程中,其中有三项数额庞大,占据了数值变动的大头,这三项分别是:“存货的减少”、“经营性应收项目的减少”、“经营性应付项目的增加”,我们将应收应付项目合并,便可得出如下图表:

我们可以看到,数据显示的六年中,经营性应收和应付对现金流的影响几乎为零,这显示了华致酒行出色的现金流管理能力,说明管理层有能力从较为弱势的白酒产业链玩家(比如下游烟酒店、零售网点等)手中获取预收应付账款,以应对必须向强势的产业链玩家(比如大型KA商超、酒企等)提前支付的预付应收账款。

另一方面,我们还能看到,存货的增加占用了26.7亿元的现金流,这是六年间净利润总和22亿而经营现金流净额总和为-1.4亿的主要原因。这组数字展现出的商业实质是,华致酒行已然将六年间的所有积蓄都支付给了上游强势酒企,转换成了自己的库存商品。

这或许就是白酒流通行业的宿命,面对强势的酒企,自己辛苦存下的再多的现金都不属于自己,酒企一个政策就可以把所有现金收回,而渠道商却根本没有反抗的余地,可以说渠道商就是酒企的钱袋子。

稳定优先

渠道商自然是不甘于只做强势酒企的钱袋子的。

但无奈的是,消费者基于“少喝酒,喝好酒”的普遍认知,在目前白酒产能过剩、商业活动停滞的行业趋势下,马太效应逐渐显现,仅头部酒企的嫡系产品才能做到需求稳定、价格稳定。而头部酒企为了更方便地服务消费者、更容易感知消费者喜好变迁、更多地将利润留在企业内部,逐渐开始了渠道扁平化进程,这势必会削弱渠道商对酒企的议价能力。

而小酒企的部分新晋产品虽然利润空间大,但往往缺乏持续性,很容易价格倒挂,不利于渠道商的健康稳定发展。

因此渠道商选择与头部酒企合作其实只是个无奈之举,在利润与稳定性的二选一抉择中,大型渠道商总是会选择稳定性。

选择了稳定性,难道利润就不能更进一步了吗?

也不是完全没有可能。

2021年9月,商务部发布了《关于“十四五”时期促进酒类流通健康发展的指导意见》,提出了酒水流通规模化、连锁化、标准化发展趋势,2025 年培育千亿级酒类流通企业1家,百亿级酒类流通企业5家,50亿级酒类流通企业10家的目标。

只有培育出千亿级酒水流通企业,才能与头部酒企分庭抗礼,毕竟只有规模越大,议价能力才能越强,这算是渠道商为了争取利润的奋力一搏。

然而,这2025年的千亿企业,肯定不是华致酒行了(据说会是线上渠道商京东酒业),华致酒行大概率会成为5家百亿企业的一员。

追求稳定也有变数——银基集团的没落

前面说过,大型渠道商选择更多地与头部酒企合作是出于追求以稳定发展为优先目标的商业决策,但事实告诉我们,即使是这样看似的商业决策,也并不能完全规避风险。

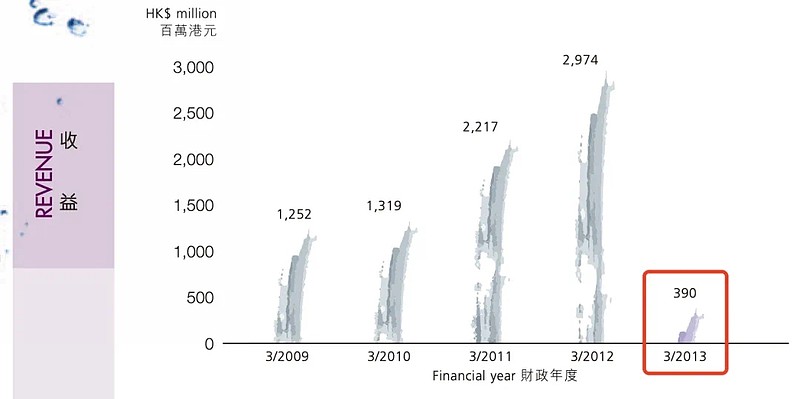

2023年12月4日,银基集团被港交所取消上市地位,意味着这只中国酒类流通第一股正式退出历史舞台。

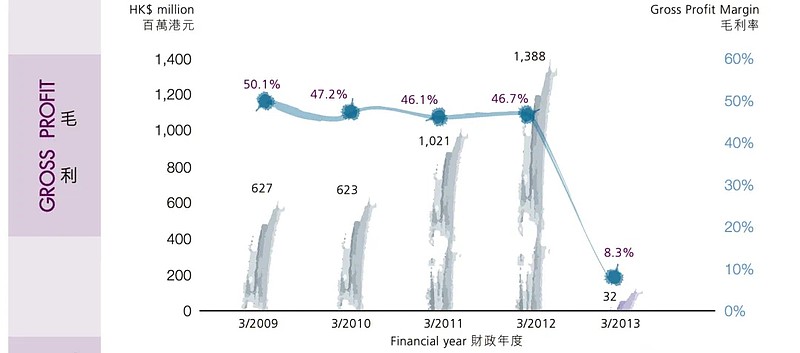

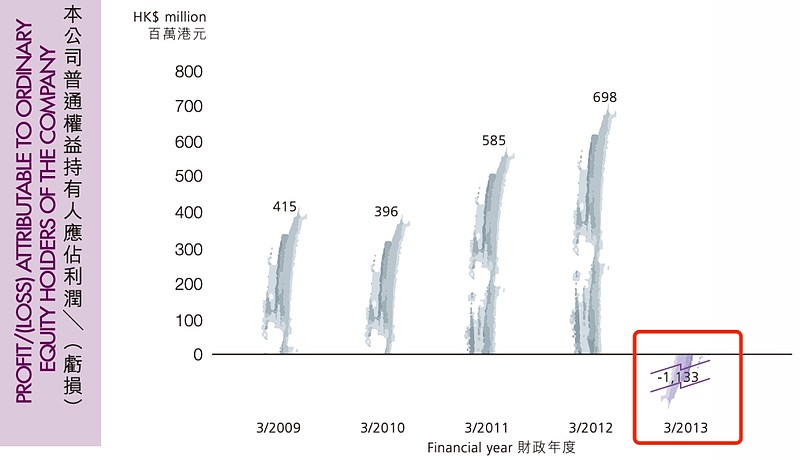

银基集团于2009年4月在港交所上市,曾经是五粮液最大的经销商,当时便与五粮液拥有了超过十年的合作关系,然而就在规模和利润节节新高之时,中央出台了八项规定,白酒行业面临寒冬,银基集团瞬时从2012年的7亿净利润转变为2013年的11亿净亏损

之后的几年银基集团一直没有缓过劲来,这样的状态一直保持到2023年底退市,令人唏嘘。

总结

华致酒行作为中国最大的酒类流通企业,虽然其规模和净利润涨势喜人,但我们只有从现金流的角度观察,才能透析酒类流通行业的宿命,即与小酒企合作风险过高,与大酒企合作收益却有限,大酒企依靠其产业链中的强势地位,尽力压榨渠道商的资金,酒类流通行业又极度分散,因此即便是全国最大的渠道商,也仅仅只能算是头部酒企的众多钱袋子之一,辛苦攒下来的积蓄不得不以存货的形式停留在账面上,万一遇上黑天鹅事件,存货减值损失侵吞利润不说,光是周转资金无法收回,就够渠道商喝一壶,现金流是渠道商的血液,稍有不慎便是满盘皆输。

这样的商业模式是不是跟老唐说的房地产行业很像?房企买地盖房卖房,最终只赚回来一套套房子和一块块地皮,现金就仅仅是在手中稍作停留便化作水泥,万一遇上黑天鹅事件,最终留给股东的怕只是一坨坨水泥墩子吧。