【洞见研报】:点击进入官网,获取更多行业资讯专业免费的行业研究数据库,覆盖各行业研究报告、行业报告、咨询报告、上市公司研报、招股书、蓝白皮书等,采用智能搜索引擎、自然语言处理等技术,为金融投资人员、企业高管、咨询顾问、行业研究员、市场分析师提供便捷、全面、专业的信息检索服务!

对于$宁波银行(SZ002142)$ 的相关分享如下:

核心观点:

立足区域禀赋,打造业务特色。浙江民营经济发达,居民富裕程度高,宁波港出口数据边际改善,在出口地区多元化和产品结构优化的支持下,预计中长期保持较强韧性。宁波银行贷款投向主要为制造业、商贸业和消费贷,契合当地资源禀赋。

股权结构稳定多元,治理机制高度市场化。宁波银行前十大股东涵盖国资、外资和民间资本,较早建立现代公司治理机制,经营决策拥有较高自主性,管理层均拥有多年行内工作经历,持股市值居A 股上市城商行之首,利好战略的长期稳定执行。

ROE 领先同业,盈利能力兼具高水平和稳健性。宁波银行长期保持行业领先的ROE 水平,2022 年、2023Q3 年化ROE 在A 股上市城商行中排名第二、第四位,盈利能力历经周期检验,核心驱动因素有望保持,继续支撑高估值溢价。

贯彻差异化打法,造就城商行标杆。1)对公深耕中小企业,产品体系完备,客户粘性高、议价能力强带来了稳定的低成本负债;2)零售贷款以消费贷为主,支撑高收益率需求回暖和消金公司业务开展有望带动增速回升,经营贷、按揭贷具备增长空间;3)息差优势仍存,存款成本率为行业最低,负债成本优势牢固。资产端或受益于消费贷增速的改善,且受存量按揭重定价影响较小;4)零售AUM 持续扩张,强渠道能力和中高端客群优势凸显,财富管理潜力大,中收修复态势有望延续。

风控模范,资产质量穿越周期。低成本负债的保障、强大的风控能力和资产风险定价能力,塑造了稳健优异的资产质量,上市以来宁波银行不良率始终低于1%,2023Q3 为A 股上市城商行次低水平,不良前瞻指标维持低位。拨备覆盖率领先行业,信用成本低位下行,反哺利润空间充足。

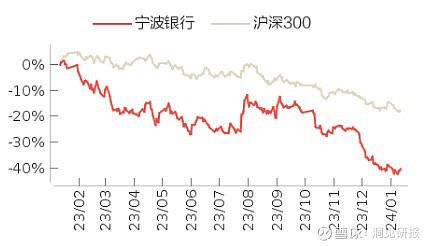

盈利预测与投资建议:预计公司2023/24/25 年归母净利润同比增速分别为13.9%/15.0%/16.8%,BVPS 为26.61/30.61/35.30 元,当前A 股股价对应0.74/0.64/0.56 倍PB。宁波银行在公司治理、差异化竞争力、风控和资产质量、ROE 等方面的优势稳固,估值有望受益于实体经济修复进程,采用历史估值法,参考近三年PB(FY1)中枢1.4 倍给予35%折价,对应24 年0.90 倍PB,目标价27.55 元/股,首次覆盖给予“买入”评级。

风险提示:经济复苏及居民收入修复不及预期;资本市场波动超预期;假设条件变化影响测算结果。

免责声明:以上报告均系洞见研报通过公开、合法渠道获得,报告版权归原撰写/发布机构所有,如涉侵权,请联系删除,如对报告内容存疑,请与撰写/发布机构联系。

【洞见研报】:专业免费的行业研究数据库,覆盖各行业研究报告、行业报告、咨询报告、上市公司研报、招股书、蓝白皮书等,采用智能搜索引擎、自然语言处理等技术,为金融投资人员、企业高管、咨询顾问、行业研究员、市场分析师提供便捷、全面、专业的信息检索服务!点击进入官网,获取更多行业资讯