巴菲特投资策略【10】

问题2:

公司的股东权益是不是大于公司的长期负债?债务股本比是财务分析中最重要的指标之一。通常来说,你应该选择债务股本比小于1的公司进行投资,也就是说,公司的股东权益应该比债务要多。当债务股本比小于1的时候,我们通常说这家公司的资产负债表是很“健康”的,投资者们可以比较放心地把钱投入这类公司。长期来看,债务股本比小于1的企业能为股东创造更多的价值。

如果一家公司的负债比股东权益还要多,公司的还贷压力就会比较大,特别是经济形势不佳、营业额和赢利下滑的时候,公司很可能难以按时偿还贷款,从而违反债务契约。一旦这类情况发生,公司的股价往往会一落千丈,破产的风险使得股东长期积累的价值在短时间内全部蒸发。当然,虽然有的公司负债很多,却能很有效率地利用借来的资本发展公司的业务,从而产生更高的营业额和利润。如果负债带来的额外利润能够让公司轻松偿还债务利息,并且按计划逐步还清本金,那么这样的负债就是良性的,是对股东有利的。当你发现这类公司时,你完全可以考虑投资,虽然这样的公司有较高的负债率,但它同时也能给股东创造更多的长期价值。

如果一家公司的现金能够轻松地偿还短期负债,那么这家公司的流动性是没有问题的。 在这样的情况下,我们可以忽略公司的短期负债,在分析公司的负债情况时,我们只要考虑长期负债就可以了。不同行业的企业的债务股本比是很不一样的。通常,资本密集型行业的公司有着较高的债务股本比,而非资本密集型行业的企业的这个比率则低得多。因此,并不是任意两家公司的债务股本比都具有可比性,作研究的时候,投资者应该把一家公司的债务股本比和同行业的竞争者进行对比,这样才是最客观、最具有信息量的。沃伦·巴菲特一向钟情于债务股本比较低的公司,这是贯穿他整个投资生涯的一个十分坚定的原则。

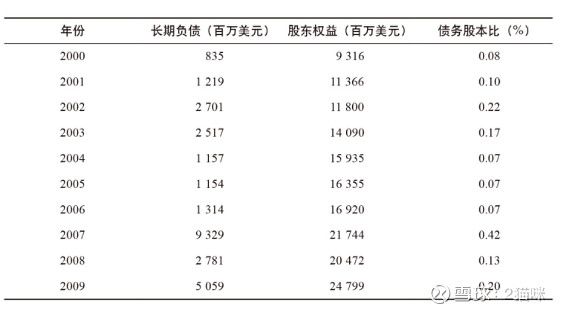

现在,让我们来看一看可口可乐公司在2000~2009年间的债务股本比。记住,债务股本比这个指标越低越好。

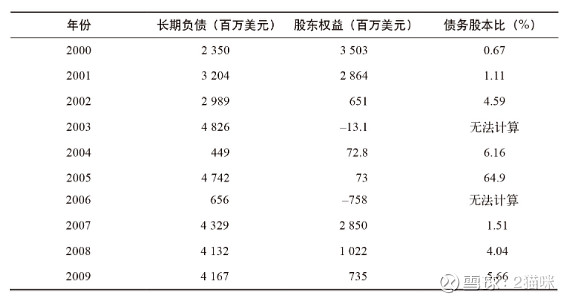

从上表中可以看出,可口可乐公司2000~2009年间的平均债务股本比是0.15。这个数字可以说是非常低、非常出众了。那么,固特异轮胎公司的情况又如何呢?我们来看看下表。

2003年和2006年的债务股本比无法计算,因为这两年固特异轮胎公司的股东权益是负数,所以我们只好忽略这两年的数据。在剩下的8年里,固特异轮胎公司的平均债务股本比是11.09。债务股本比这一指标又一次让我们看到了固特异轮胎公司和可口可乐公司的差距。很显然,如果仅考虑两家公司的负债状况,任何一个投资者都会选择可口可乐公司,而不会选择固特异轮胎公司。