文|王泽华

新冠疫情改变了许多行业的供需情况。让人意想不到的,就是美国的住房市场。美国住房市场的景气度近期快速上升,甚至超过次贷危机泡沫破灭前的峰值。

美国房地产经纪人协会(NAR)近日公布的数据显示,美国8月份成屋销售环比增长2.4%,折合年率达到600万套,创2006年12月以来新高。年初至今,美国成屋销量增长超过10%。

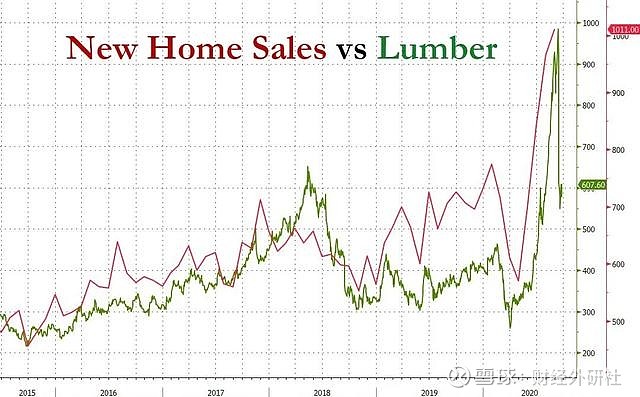

为应对疫情冲击,美联储在疫情初期即实施了极度宽松的货币政策,这一政策带来的超低利率极大地刺激了住房市场需求。因为美国建房的主要原料是木材,住房市场的火爆首先刺激了美国房地产的“螺纹钢”——木材的需求。年初疫情爆发一度导致木材企业大面积停工减产,供给下降。但需求的猛增,推动木材成为今年金融市场最抢眼的投资品种。受前期涨势过猛影响,近期木材价格出现回调。

美国新屋销售与木材价格走势

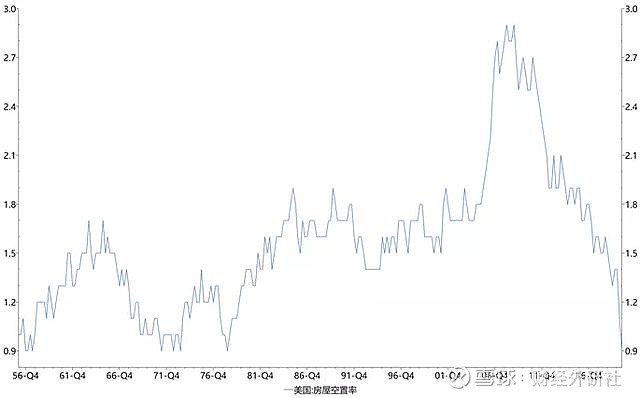

投资者可能关心这样的需求能否持续?近期美国房屋空置率创下上世纪70年代以来的历史低点,从侧面说明了住房市场需求有着扎实的基础。

美国房屋空置率

投资实物房产:租金率和贷款利息是关键

面对美国住房市场的火爆,投资者如何参与其中呢?

投资者的惯性思维是直接投资实物房产,毕竟,从过去20年中国的经验来看,投资房地产的回报非常可观。但若要在美国照搬这一经验,还有一些问题需要投资者考虑。

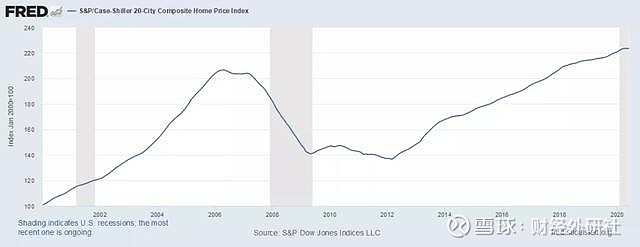

从全面反映全美房价指数的标普/凯斯席勒20城房价指数来看,在21世纪楼市的第一个牛市里,房价用六年时间上涨了2.1倍,年化回报率为13%。如今,房价已经在2012年低点的基础上上涨了1.63倍。在新冠疫情导致大批人员失业、对民众收入造成严重冲击的背景下,未来六年楼市能否保持10%的增长率是个很大的问题。

标普/凯斯席勒20城房价指数

如果想获得更高的回报,就需要用到杠杆,即住房抵押贷款。那么房地产投资的综合回报和贷款利率,就是要考虑的关键因素。房地产综合回报由租金收入和房产升值两部分组成,用R表示。投资权益、即投入资金为E,房产价值为A,抵押贷款利息为I,权益回报ROE,用公式来表示,就是:

ROE=I+(A/E))*(R-I)

首先,在美国投资房产要获得良好回报,需要考虑三方面因素:首先要能获得银行贷款;其次,房价会有起伏,在房价下跌时,如果杠杆过高,抵押品价值不足的话,银行会要求补足抵押品价值,否则就会取消抵押品(所购房产)的赎回权;第三,也是最重要的一点,就是美国要征收房产税。

房产税税率为t,税后的资产价值为FA,用公式来表示,就是:

FA=[(1+R)(1-t)]n

因为房产税课税的基础是1+R的全部资产部分,而不像个税那样只针对投资回报部分,所以,房产税会对投资回报产生拖累,房屋空置会给投资者带来贷款还款、物业、水电等等现金流压力。在这种情况下,租金带来的回报显得尤为重要。

由此可见,直接投资房地产的两个关键变量是租金回报率和抵押贷款利息。受美联储量化宽松政策影响,30年期抵押贷款最优利率屡创新低,近期已降至2.90%左右。从这个意义上说,房地产的核心基本面还是看位置,位置好,租金回报率就高。如果租金回报率不高,又不想每月有太多现金流支出,就得降低杠杆比率,也就是提高首付款比例。当然,这样做也降低了未来潜在的回报。因此,在投资实物房产时,租金回报率、空租情况、税收和贷款利息是四个重要的参考因素。

REITs:通过证券化方式对房产进行投资

直接投资房地产需要办理各种手续、耗费很多精力,而且很难进行多元化配置。在这种情况下,另一种方法就是通过证券化形式对房地产进行间接投资,也就是购买房地产投资信托基金(REITs)。

REITs是一种以发行收益凭证的方式汇集特定多数投资者的资金,由专门投资机构进行房地产投资经营管理,并将投资收益按比例分配给投资者的一种信托基金。说白了,就是很多人把钱凑到一块,交给一个基金经理,由他去投资房地产,赚到的钱大家分。

REITs有两种类型:一种是股权型REITs,持有并管理物业组合。租金收入以分红形式支付给份额持有人。还有一种是抵押型REITs,就是以物业作为抵押设立基金,该基金投资于抵押贷款或抵押贷款支持证券。抵押贷款的还款利息是REITs的主要收入来源。

有些投资者对于房地产投资比较谨慎,觉得炒房风险太高,但同时又看好房地产市场,对于这部分人群来说,REITs是参与房地产投资的一种间接方式。

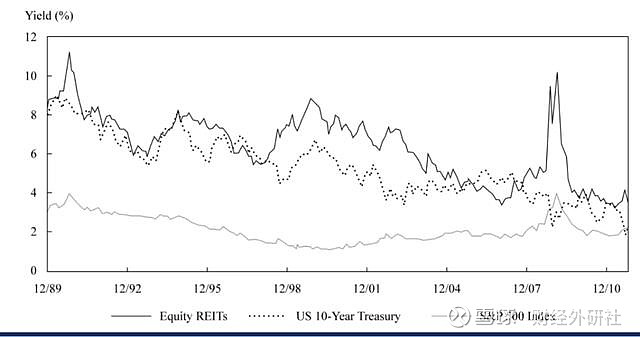

重要的一点是,根据法律,REITs有税收优惠,但必须以股息的方式把投资收益派发出去,所以在选择REITs时,股息率是一个重要参考因素。

股权型REITs、十年期美债和标普500收益率对比

REITs具有税收优惠和股息率高的特点。与个人投资房产不同,因为由公司经营,REITs的表现和股票更加接近。美股投资人可以通过投资ETF来参与房地产REITs,规模最大的房地产ETF是领航基金旗下的房地产指数基金VNQ。这只基金配置了一篮子REIT,股息率目前为3.8%,但五年表现一般,远远跑输大盘。

VNQ相关数据

目前美国房地产市场呈现出两极分化的特点,一方面商业地产表现低迷,另一方面住房市场销售火爆,一般的REIT或房地产ETF都不太适合这种分化的情况。

精选个股:在相关产业链中发掘投资机会

面对住房市场的火爆,未必只有通过投资房产才能获得好的收益,建筑类企业会从房地产热潮中受益, 这一点比房产增值更加确定。标普房屋建筑商行业精选指数(HBSI) 4月以来强劲上涨,其对应的ETF为XHB,通过与VNQ和标普500指数的对比,可以看到该行业大幅跑赢了大盘。

XHB、VNQ和标普500走势对比

建筑商行业精选指数基金是等权持股,包括家电企业惠而浦和家装卖场家得宝这样的知名企业。自3月份以来,这两只股票均大幅跑赢了标普500指数。

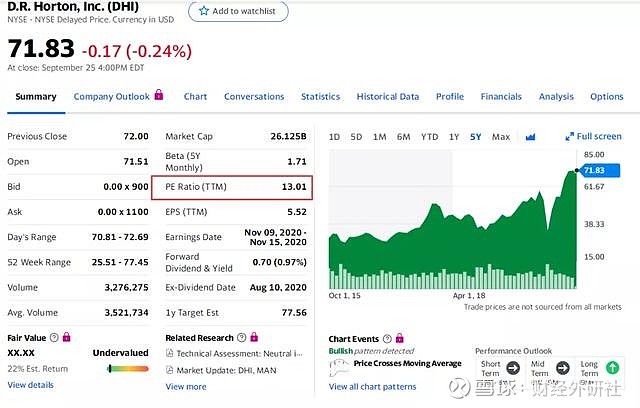

当然,表现更好的是建筑行业的龙头企业。霍顿房屋(DHI.N)、莱纳房屋(LEN.N)在过去120天股价涨幅超过90%。随着美国楼市热潮的持续,建筑龙头企业将继续从中受益。

7月份全美所有房屋类型的现房价格中位数为304,100美元,较2019年7月的280,400美元增长了8.5%。NAHB住房市场指数显示,8月份建筑商对新建单户型住房市场的信心提高了6点,至78点,超过市场预期的73点。预计到2023年,美国建筑市场的规模将从2019年的1.3万亿美元提高到1.45万亿美元,市场增长潜力巨大。

霍顿房屋目前的市盈率是13倍,基本贴近其内在价值。其股价近来在高位滞涨,短期有调整压力。但EPS同比增长了30%,ROE为19%,从这些方面考虑,其股价并不算贵。

霍顿房屋的相关财务数据

分析师预测,建筑龙头企业未来的营收还有很大增长空间。美国商务部数据显示,美国新屋供应持续趋紧。经季节因素调整后,8月末上市待售新房供应量为28.2万户,低于7月末的29.1万户和6月末的30.7万户。按当前销售速度,新屋售罄的时间为3.3个月,刷新四年低位。从5月新屋销售数据反弹以来,库存售罄期便不断缩短。

霍顿房屋的销售盈利预测

对于霍顿房屋这样的龙头建筑股来说,如果短期内随着大盘下跌,股价承压,可能会提供一个良好的中期买入点。

出于同样的思路,还可以在产业链上找出许多因楼市热潮而受益的个股。在当前住房市场活跃的情况下,投资机会将会有很多。

*王泽华,CFA