从10月19日到11月19日,仅用了一个月的时间大盘重新站上2600点。这一轮的反弹,其实是超出市场预期的。可以看出,这波反弹的涨幅是中证500指数>创业板指数>沪深300指数>上证50指数。没错,这是我们熟悉的小盘股当道的行情。

在主流的宽基指数中,中证500指数涨幅最高,近一月上涨了16.23%,远胜于同期沪深300指数、上证50指数8.22%的涨幅,可见中证500指数这次充当了反弹急先锋的角色。

中证500是最具代表性的中盘成长风格指数,选择全部A股沪深300指数成分股之外规模大、流动性好的500只股票构成样本股。行业分布上,医药生物、化工、计算机、电子等新兴行业占比高,聚集了一批具有较大发展空间的优质企业。并且中证500指数成分股数量多,个股权重分散,各个行业的分布也比较均衡,因此,投资中证500指数有利于分散投资风险。

中证500指数是一个弹性非常高的指数,Choice数据显示,截至2018年11月19日,中证500指数自基日以来上涨467%,年化收益15.84%,明显领先于沪深300、上证50等大盘指数,历史表现出色。在2015年的牛市行情中,中证500指数最高点达到11616.38点,与2008年10月的低点相比,涨幅超过600%。

11月20日,中证500指数PE为19.24,在历史上排名处在2%的分位数,当前PB为1.65,目前分位为1%,可见估值依然处于近10年来极度低估的位置,显现出较好的配置价值。另外,近期多项政策利好民营企业发展,中证500指数成份股中有近半数为民营龙头公司,它们将会受益于政策的支持,因此,低估值高弹性的中证500指数未来有望继续充当反弹先锋。

在用基金追涨中证500指数的问题上,我们有两种解决方案:

❶利用ETF基金,在股票账户中直接完成,这个属于场内交易;❷利用开放式基金中不收取申购赎回费的C类基金份额,这种可以在场外购买。

这两种方案中,后者指数基金的C类基金份额适合不怎么盯盘的白领,而ETF基金则适合主要资金在股票账户,有足够多时间盯盘的专业交易者,在二级市场上交易ETF和交易股票相比基本没有差别。

一、如果选择ETF跟踪中证500指数,该选哪一个?

在500ETF领域的优秀成员中,南方中证500ETF是首只中证500ETF。

不过,伴随市场的发展,越来越多的中证500ETF品种涌现,其中也终于出现了不少新的可选标的——比如华夏中证500ETF(512500),非常值得专业交易者关注。

下表是目前市场内主流的500ETF一览。

从规模可以看到,南方500ETF最大,规模将近300亿元,华夏、平安大华、广发和嘉实的在10-30亿元左右。

不过,ETF这东西,基金本身的规模永远不是最重要的——毕竟这受到联接基金等诸多因素的影响。

相比规模,ETF的成交流动性其实更重要。

以流动性而言,南方500目前最大,但华夏中证500ETF最近追赶势头「凶猛」,20天19.77亿元,差不多日均成交将近1亿元,对于普通散户投资者,已经是一个相当舒适的进出流动性了。

你和巴菲特的最大差别?

为什么ETF交易,关注第一还不够,还要关注排名第二的?

这就牵涉到上面的问句,在投资的操作上,「你和巴菲特最大的差别是什么?」

作为一个注重交易微操的人,我的答案是:资金规模。

是的,巴菲特的可动用资金,动辄以百亿美元计算;

而我等散户,大多数时候是几万几十万。

在交易微操上,资金多好还是资金少好?

其实不同情况下,答案并不一致。

资金量大,在很多交易时候,可以获得独家的优惠条件。

就像次贷危机,巴菲特拯救多家企业,可都是拿到了极为优惠的优先股,既可以享受类似债券的收益,又可以在必要时转股获取收益。

这样的条件,就不是常人能获得的。

但是,资金量大,一个直接的负面影响就是:很多小型的投资机会,因为容纳不了巴菲特的海量资金,都只能眼睁睁看着错过。

1999年,巴菲特在接受《商业周刊》采访时说:资金量小是一种得天独厚的优势,要是我手里只有100万,每年差不多能赚50%。不是差不多,是肯定能,我敢保证。

而在多年后被问及时更自信满满:“没错,我今天也还会这么说。其实,我们现在也有一些小规模的投资,收益率就是这个水平。20世纪50年代是我收益率最高的十年,当时我资金规模小,收益率在50%以上。今天,给我小资金,我还是能做到这个收益率。或许在今天的环境里赚这么多钱反而更容易,因为现在获取信息也更容易。

……

我的回答是肯定的,今天,小资金仍然可以赚到高收益。例如,如果我是小资金,我何必一只接一只的买不同的高收益债券。伯克希尔的资金规模太大,没办法,那些吸引力不太大的也得买。要是资金量小,我完全可以把所有资金都投到最赚钱的品种上,狠狠地赚一把。”

是的,船小掉头快,小资金可以抓住一些大资金无法参与的市场错价机会,获得更高额外收益。

二、向折溢价要超额收益

是的,对于ETF而言,小资金最大的超额收益来源,就是抓住ETF折溢价的波动。

如果ETF的交易价格价格低于其实际价值(基金净值),叫做折价;如果ETF的交易价格高于实际价值叫做溢价。

一般情况下,ETF的价格都在均价上下波动,如果能够在折价时买入,在溢价时卖出就更完美了。

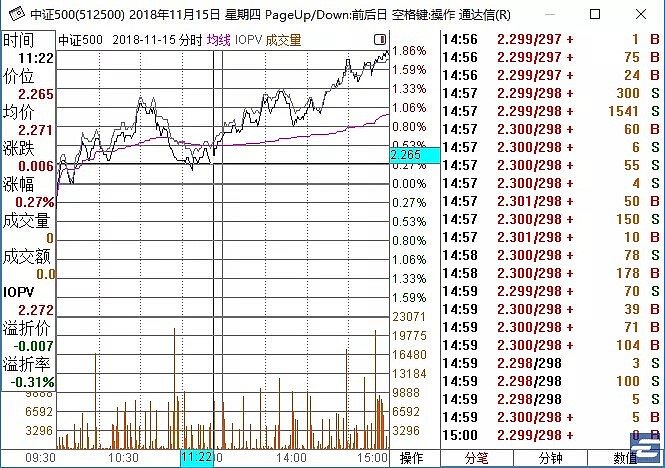

下图是华夏中证500ETF(512500)11月15日的日内走势图,灰色的是净值曲线,蓝色的则是市价曲线。可以看到市价时而高于净值,时而低于净值。

比如当天11点22分,交易价格相较净值出现了0.31%的折价。而到了当天收盘,伴随A股整体的上涨,又出现了0.04%的溢价。

这意味如果抓住11点22分的低点,你在当天不仅能赚到中证500指数上涨的收益,还能赚到0.31%折价变成0.04%溢价的这0.35%额外收益。

其实,不要说0.35%的额外折溢价收益,即使每次只有0.1%的折溢价收益,我都依然觉得极为心动。

毕竟,二八轮动理论上是每年至少要进行10次交易的模型,如果每次都能用0.1%的额外收益,一年下来也能积攒1%的额外收益。

不要小看1%,日积月累,收益可是极为可观。

就以10%和11%年化收益的差别,前者10年是159%的收益,后者则是183%的收益;如果是20年,前者是573%,而后者更是多达706%。

更重要的是,这样基于ETF折溢价的额外收益,是近似无风险的!而且如果仔细盯盘并且手脚更快,其实每年的机会更多。

是的,ETF最大的魅力,就在于交易。

而普通小散交易ETF的最大魅力,就在于向折溢价要超额收益。

在这个紧跟中证500指数的轮动风潮下,由于交易频繁必须选择手续费低廉、没有7天1.5%赎回费的ETF基金,用以获取指数在短期内所带来的波动收益,正因此,你必须知道华夏中证500ETF(512500),才能发掘出更多的交易机会。

今年以来,特别是第四季度以来,“吸金”能力最强的ETF主要集中在创业板ETF和中盘风格的中证500ETF。说明目前机构资金比较青睐中小盘风格的股票,这些公司的估值在3年多的下跌行情中已经大幅压缩,继续向下空间不大。从更深层次来看,机构增持ETF不会是短暂的权宜之计,而是代表着整体投资策略的一种转换。机构投资者对ETF的认知逐渐从陌生到熟悉,接受程度不断上升,也更能认识到ETF分散投资、清晰低成本、高流动性的优势。我们普通投资者通过在场内交易华夏中证500ETF,也是与机构共舞的机会。

$中证500(SH512500)$ $华夏中证500ETF联接(F001052)$ $中证500(SH000905)$

@一位农民兄弟 @养基笔记 @扬言2016 @阿里爸爸 @老司基一枚 @养基司令 @蛋卷基金 @今日话题 @青春的泥沼

文章同步在:晴空聊基(ID:shanmenliu)