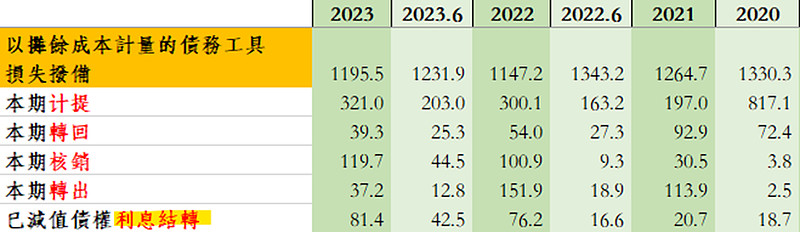

中信金融资产年报里最值得关注的部分依然是已减值债权的利息结转,2023年依然有81.4亿的利息收入,而摊余成本计量债务工具也有131.3亿的利息收入。减值后的摊余成本计量债务工具账面价值是3913亿,而合并利息收入和利息结转共计212.7亿,其利息的年化收益为5.4%,进一步说明减值不是预示未来亏损,而是使资产和利息收益相匹配,如不进行减值,则该部分债权的利息收入会因为摊余成本计量而虚高,不能正确反映财务情况。

至于减值会否形成最终的实质性损失,可以看2023年末抵质押品的公允价值。其抵押品公允价值为8224亿,不良资产债权的抵押率为43%,即抵押物价值为债权价值的一倍以上。对于已减值的金融资产,其抵押物公允价值为3943亿,已减值金融资产账面价值是1441.5亿,减值准备1195.5亿,合计2637亿,与3943亿的抵押品相比,即便五折处置抵押物,实质亏损也只有666亿,那么,至少还有530亿的减值准备回拨。

此外,收购重组类的项目持续收缩。

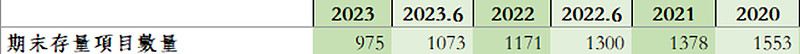

已逾期的债权持续减少,既有处置的原因,也有部分核销。

债务结构大幅优化,长期负债显著增加。

最后,公司在年报里还提到,2024年上半年完成主业转型,2025年末完成质效显著提升的目标。即便可以预见,2024年年报会持续好转,靓丽财报在2025。