点关注,每日操作、更多价值信息分享

财税改革是三中全会关键之一

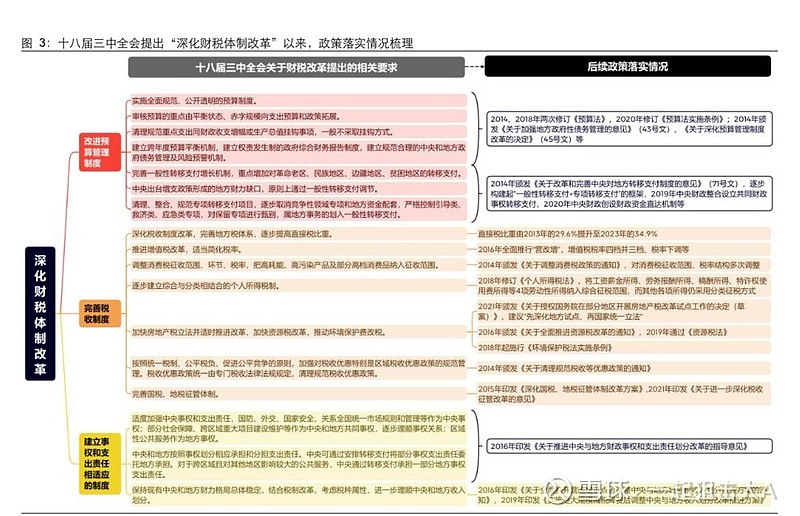

2023 年中央经济工作会议、2024 年政府工作报告均提出“要谋划新一轮财税体制改革”。上 一轮财税体制改革可以追溯至十八届三中全会,包括改进预算管理制度、完善税收制度、建立 事权和支出责任相适应的制度等三个方面,从后续政策落地情况来看,大多数改革要求得到了 较好的落实,比如推行“营改增”、增值税税率下调,环境保护税法、资源税法通过实行等,但 也有部分改革要求仍待进一步推进,比如完善地方税体系、逐步提高直接税比重,加快房地产 税立法并适时推进改革等。本次三中全会以进一步全面深化改革、推进中国式现代化为主题, 或对新一轮财税体制改革的方向做出指引。本篇报告作为“财税改革与二次分配系列”的第一 篇,我们从国际视角出发,对比中美日三国,分析未来财税改革的潜在脉络。

中美日的财政预算结构有何不同

我国的政府预算体系涉及“四本账”,税收收入以流转税为主。从收入构成来看,税收收入约占 我国一般公共预算收入的 84%,其中国内增值税(38%)、企业所得税(23%)、国内消费税 (9%)、个人所得税(8%)等四大税种又约占全部税收的八成。从央地关系来看,四大税种中, 消费税为中央独享税,企业及个人所得税中央约占 60%,国内增值税则为央地五五分成。

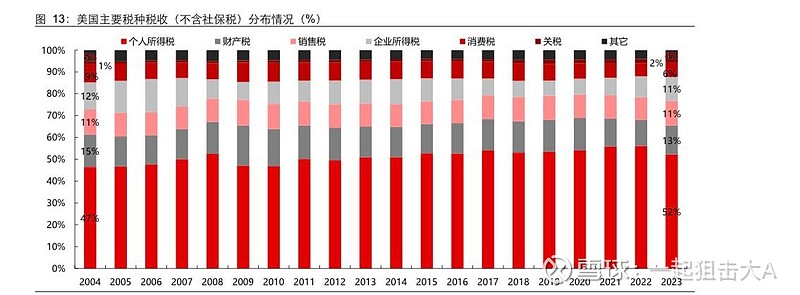

美国的政府预算只有一本账,税收收入以直接税为主。从收入构成来看,税收收入(不含社保 税)约占美国经常性收入 70%,其中个人所得税(52%)、财产税(13%)、销售税(11%)、 企业所得税(11%)、消费税(6%)合计占税收总收入的 94%。从央地关系来看,个人、企业 所得税主要由中央收取,而消费税主要由地方收取,销售税、财产税则全部由地方征收。

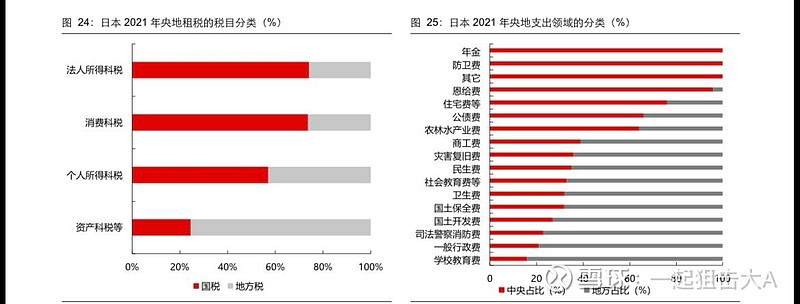

日本的政府预算可以分为三大类,税收收入以直接税为主。从收入构成来看,租税收入(50%)、 债务收入(21%)是日本一般会计的主要收入来源,其中税收主要由个人所得税(27%,2024 年预算口径,下同)、法人所得税(24%)、广义消费税(35%)、资产税(14%)等构成。从央 地关系来看,法人、个人所得税以及消费税主要由中央收取,地方则主要征收资产税。

未来财税改革的可能方向有哪些

通过分析我国的财政现状以及中美日政府预算结构,未来我国的财税改革或聚焦以下三点:

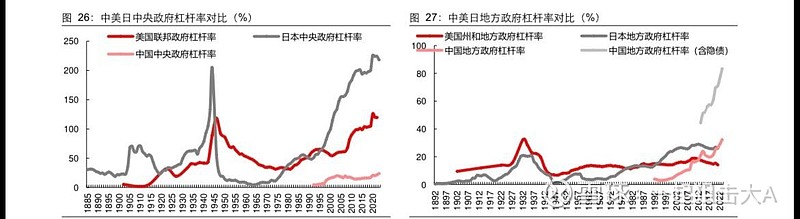

1)完善政府债务管理机制,优化中央和地方政府债务结构。2023 年末我国显性政府杠杆率水 平已达 56%,2024 年末或将突破 60%,面对 60%的国际警戒线约束,未来我国政府杠杆率将 何去何从,成为市场关注重点。对比美国、日本,其政府杠杆率较早便已突破 60%,且从央地 结构来看,我国的中央政府杠杆率仅有 24%,远低于美国、日本的 120%、224%,而我国地 方政府杠杆率水平相对较高,考虑隐债后或将达到 83%左右,美国、日本则仅有 14%、26%。

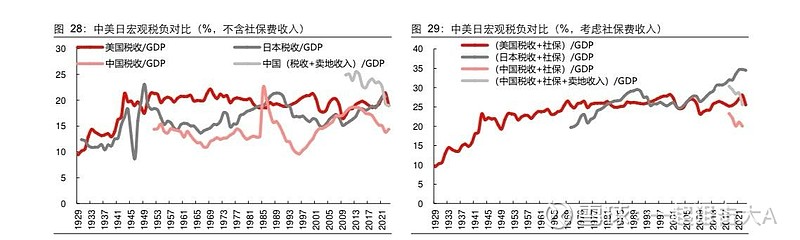

2)在保持宏观税负和基本税制稳定的前提下,进一步完善税收制度、优化税制结构。近年来 由于减税降费的实行,2023 年我国税收/GDP 的比值下降至 15%左右,低于美、日水平,但考 虑卖地收入后,该比值上升至 20%左右,与美、日水平已基本相当,整体来看我国宏观税负水 平其实不低,但目前我国面临着卖地收入下滑、税收增速放缓的现状,如何在保持宏观税负基 本稳定的前提下,进一步完善税收制度、优化税制结构或是未来财税改革的重点方向之一。

3)进一步理顺中央和地方的收入、支出划分。近年来受房地产市场调整影响,地方财政面临 收入下滑的问题,但地方政府仍是主要支出主体,且面临较大的债务付息压力,或需进一步理 顺央地财权、事权之间的关系。化解地方财政困境,或有开源、节流两个方向。开源,即拓宽 收入来源,包括:1在现行税制基础上,调整央地分配比例。营改增之前,营业税属于地方税 种,增值税则按照 75:25 进行央地分配,营改增之后,实施增值税五五分享改革。当下地方卖 地收入下滑,流转税中还有可能进行央地分配调整的是消费税,《“十四五”规划和 2035 年远 景目标纲要》也提出要将消费税“稳步下划地方”,而参考美日经验,消费税均有部分分配给地 方。2完善地方税收体系、提高直接税比重。目前我国直接税比重仍低于美国、日本,主要是 财产税收入占比较少,财产税则是美国、日本地方政府的主要税收来源。此外,扩大所得税综 合征收范围亦是提高直接税比重的方式之一。节流,即减少财政支出,包括:1进一步完善过 紧日子制度机制,严格控制一般性支出,强化“三公”经费管理。2减少并规范中央与地方共 同财政事权,逐步将基本公共服务方面的支出确定或上划为中央的财政事权,将一些可由市场 调节或社会提供的事务交由市场完成。考虑到目前中央对地方转移支付的规模已与中央本级收 入基本相当,未来若中央财权下划至地方,而中央事权责任又相应增加,中央或需要进一步增 加发债规模。

财税改革或是三中全会关键之一

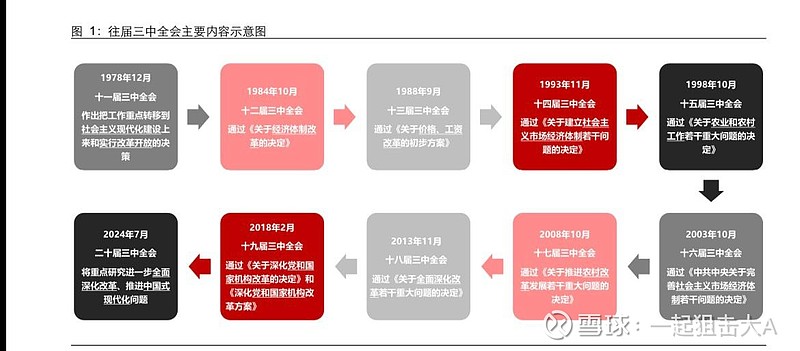

三中全会聚焦改革,但历次侧重点有所不同。自十一届三中全会做出把工作重点转移到 社会主义现代化建设和实行改革开发的决定以来,改革便成为了历次三中全会的重要底 色,但由于历年经济环境的不同,历次改革侧重点有所不同,主要包括:1)对社会主义 市场经济体制的改革,如十二届、十四届、十六届三中全会;2)对农业和农村工作的改 革,如十五届、十七届三中全会;3)十三届三中全会关注价格、工资改革,十九届三中 全会则关注党和国家机构改革;4)十八届三中全会则从全面深化改革出发,聚焦领域 更为多元,本次二十届三中全会则将重点研究进一步全面深化改革、推进中国式现代化 问题。

与十八届三中全会较为类似,二十届三中全会的改革重点或同样涉及多领域,以进一步 全面深化、推进中国式现代化为主题。十八届三中全会通过《关于全面深化改革若干重 大问题的决定》(以下简称“决定”),《决定》对经济制度、市场体系、政府智能、财税 体制等 15 大领域的改革作出系统部署。《决定》指出,经济体制改革是全面深化改革的 重点,核心问题是处理好政府和市场的关系,使市场在资源配置中起决定性作用和更好 发挥政府作用。《决定》要求,到 2020 年,在重要领域和关键环节改革上取得决定性成 果,形成系统完备、科学规范、运行有效的制度体系,使各方面制度更加成熟更加定型。

以财税体制改革为例,《决定》中提出的各项改革要点得到后续政策的较好落实。十八 届三中全会通过《关于全面深化改革若干重大问题的决定》,其中《决定》中的“深化财 税体制改革”章节从预算管理制度、税收制度、央地关系等三方面,对我国的财税体制 改革做出全面的规划,随后相关政策相继出台,例如 2014 年以来,关于增值税、消费 税、个人所得税、资源税、环境保护税等税制改革均有相关政策落地,总体来看,《决定》 中提及的各项要求大多得到较好的落实;但也有部分改革要求仍待进一步推进,比如完 善地方税体系、逐步提高直接税比重,加快房地产税立法并适时推进改革等。

党的二十届三中全会于今年 7 月召开,研究进一步全面深化改革、推进中国式现代化问 题。此次三中全会将为全面深化改革提出怎样的指引,未来财税改革又将往何处去?本 篇报告作为“财税改革与二次分配”我们从国际视角出发,对比中美日 三国的政府预算体系,分析此次财税改革的潜在脉络。

中美日的财政预算结构有何不同 中国:涉及四本账,间接税为主

当前,我国的政府财政预算体系共涉及“四本账”,即一般公共预算、政府性基金预算、 国有资本经营预算、社会保险基金预算。 从建立时间上来看,“四本账”制度的建立并非一蹴而就,而是根据经济发展状况逐步 建立完善的。一般公共预算最早建立;政府性基金预算管理于 1997 年开始执行、并于 2010 年开始报送全国人大;国有资本经营预算于 2007 年开始试点、并于 2010 年开始 报送全国人大;社会保险基金预算则自 2010 年开始试编、于 2013 年首次编入预算草 案并报送全国人大。 从功能定位上来看,“四本账”的收支对象侧重点各有不同。一般公共预算以税收收入 为主,政府性基金预算以非税收入为主体,国有资本经营预算收入主要是国企利润等国 有资本经营收入,而社会保险基金预算收入则主要来源于各类社保费。 从账本间关系来看,“四本账”之间既保持了相对独立,同时又做到了相互衔接,一般公共预算便是其相互衔接的关键纽带。其中,第二、三本账与第一本账存在资金的双向流 动,而第四本账则为资金的单向流动,即“社会保险基金不能用于平衡公共财政预算, 公共财政预算可补助社会保险基金”。

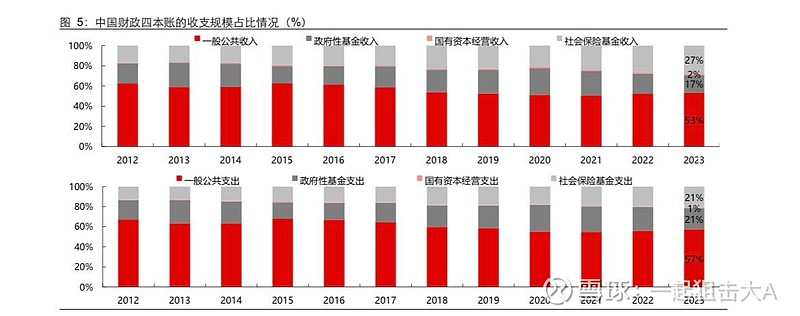

一般公共预算、政府性基金预算占大头。从规模体量来看,2023 年四本账合计收入约 40.6 万亿元,其中一般公共预算收入 21.7 万亿元(53%)、政府性基金收入 7.1 万亿元 (17%)、国有资本经营收入 0.7 万亿元(2%)、社会保险基金收入 11.1 万亿元(27%)。 由于社保基金不能用于平衡公共财政预算,国有资本经营收入体量较小,我们一般将第 一、二本账视为广义财政。

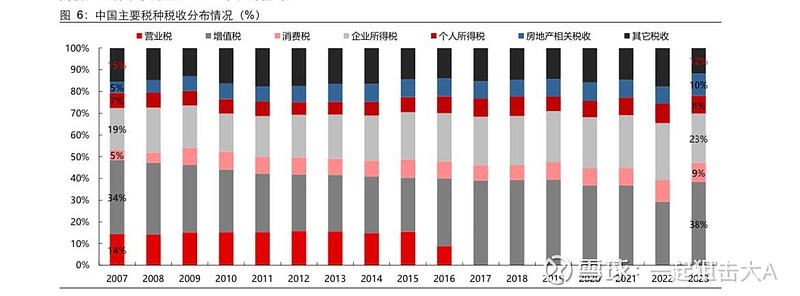

四大税种约占全部税收的八成。2023 年全国一般公共预算收入约 21.7 万亿元,其中税 收收入 18.1 万亿元(83.6%)。从我国税收体系来看,2023 年国内增值税、企业所得税、 国内消费税、个人所得税分别录得收入 6.9 万亿元(38%)、4.1 万亿元(23%)、1.6 万 亿元(9%)、1.5 万亿元(8%),是我国的主要税收来源,合计占税收总收入的 78%。 此外,土地和房地产相关税收(契税、房产税、城镇土地使用税、土地增值税、耕地占 用税)亦有不小比重,2023 年该比值约为 10%。

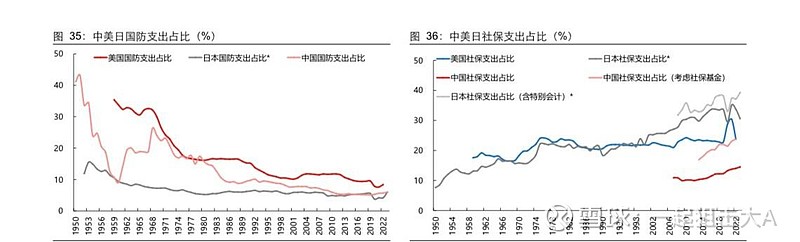

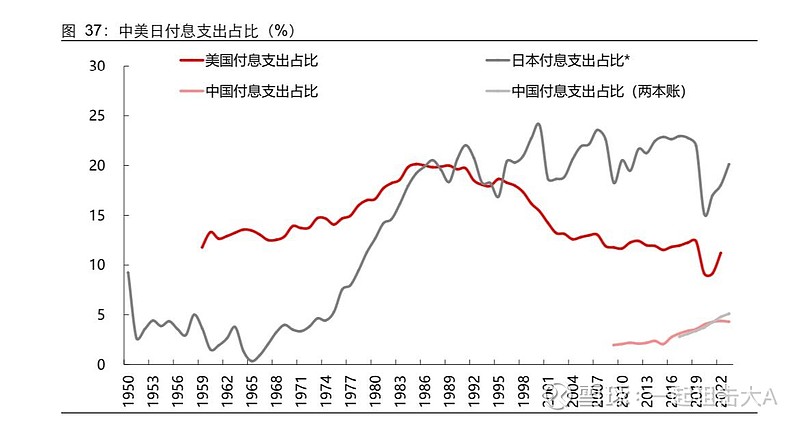

民生、基建类是主要支出投向。从一般公共预算支出投向来看,2023 年民生类支出(教 育、社保就业、医疗卫生)约占 37.7%,为近年来较高水平,基建类支出(农林水、城 乡社区、交通运输、节能环保)约占 22.7%,最高曾达 27.8%(2016 年)。此外,近年 来我国的国防外交支出占比从 2019 年的 5.3%提升至 2023 年的 6%,债务付息支出也 由 2009 年的 2%提升至 2023 年的 4.3%,而一般公共服务支出则呈压降趋势,由 2007 年的 17.1%压缩至 2023 年的 7.7%。

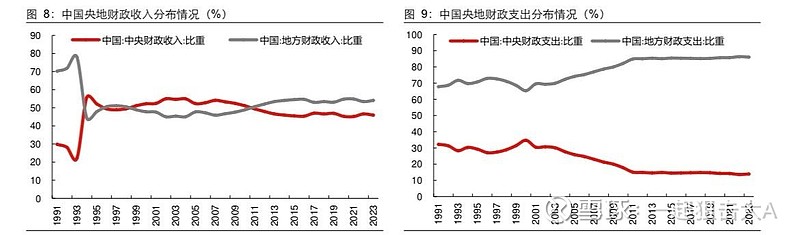

分税制改革后,中央上收财权,但事权仍主要在地方政府。1994 年分税制改革后,中央 一般预算收入占比从 1993 年 22%提升至 1994 年的 56%,近年来该占比则有所下降, 2023 年约为 46%。但事权并未随财权相应上收,地方政府仍是主要支出主体,21 世纪 以来该占比更是进一步攀升,2023 年地方财政支出的比重约为 86%。

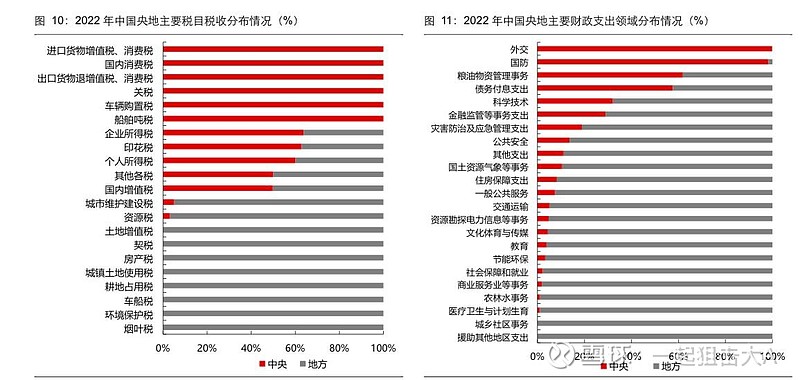

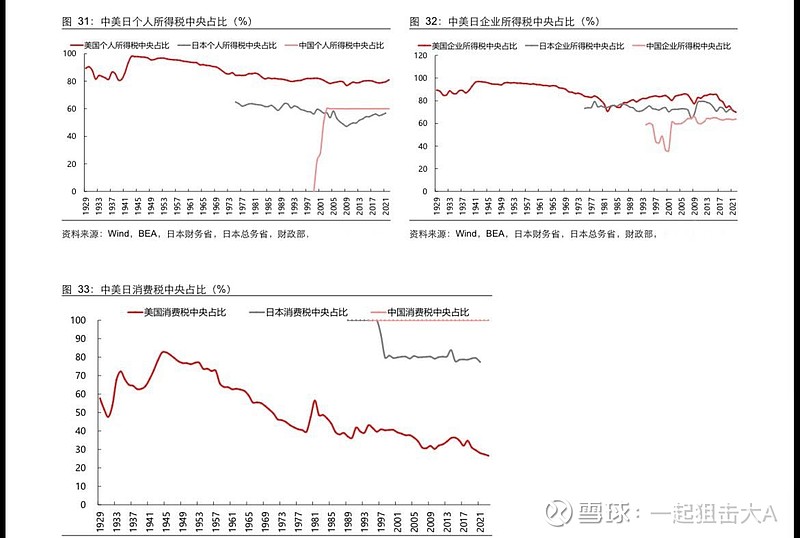

第一本账中央收入约占 46%,四大税种中,消费税为中央独享,其余则为中央和地方共 享、中央约占据一半。从税收的央地分布来看,进出口货物的增值税和消费税、关税、 国内消费税以及车辆购置税、船舶吨税为中央独享税,土地和房地产相关税收、车船税、 环境保护税、烟税则为地方独享税,其余税种则为央地共享税,其中企业所得税、个人 所得税中央约占 60%左右,国内增值税则为央地五五分成。

从具体支出领域来看,外交、国防领域支出基本由中央负责,粮油物资管理、债务付息 支出中的中央占比分别达到 62%、58%,其余领域中央支出占比均不足 50%。

美国:仅有一本账,直接税为主

与中国不同,美国只有一本账预算。以联邦政府为例,社保收入与税收收入统一记入一 本账预算。拜登政府预期 2024 财年(2023.10-2024.9)美国联邦收入、支出增速 14%、 13%,赤字规模则预计将同比增长 9.7%。

所得税及销售、消费税是主要税收来源。从美国税收体系来看,2023 年美国全国经常 性收入约为 7.4 万亿美元,其中税收合计 5.2 万亿美元(不含社保税 1.8 万亿美元)、占 比约 70%,其中,个人所得税、财产税、销售税、企业所得税、消费税分别录得收入 2.7 万亿美元(52%)、0.7 万亿美元(13%)、0.6 万亿美元(11%)、0.6 万亿美元(11%)、 0.3 万亿美元(6%),是美国的主要税收来源,合计占税收总收入的 94%。此外,关税 占比约有 2%,总体规模较小。

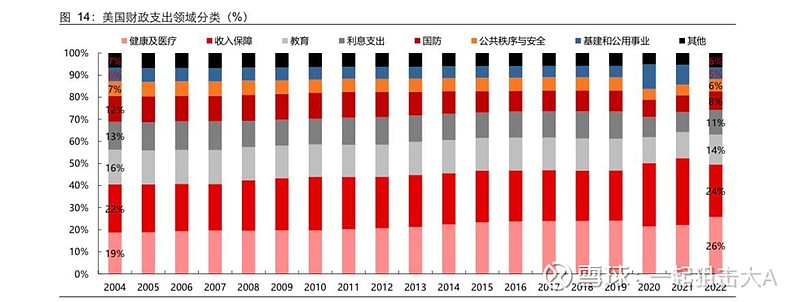

健康医疗、收入保障是主要支出,基建支出占比较少。从经常性支出投向来看,2022 年 健康医疗、收入保障分别支出 2.24 万亿美元(26%)、2.06 万亿美元(24%),是主要 支出投向,用于教育、利息的支出占比亦有 14%、11%,而用于基建和公用事业的占比 则仅有 5%。此外,2022 年美国的国防支出占比约 8%,较 2021 年有所抬升。

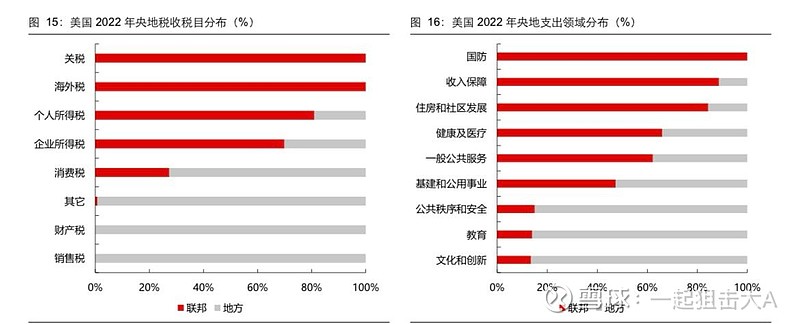

从央地关系来看,所得税主要由中央收取,销售、消费税主要在地方。从税收的央地分 布来看,关税、海外税全部由联邦政府征收,个人所得税、企业所得税主要由联邦政府 收取(占比分别为 81%、70%),而消费税主要由地方收取,销售税、财产税则全部由 地方征收。从支出的央地分布来看,国防支出全部由中央负责,社会保障、健康医疗、 一般公共服务亦主要由中央负责,而基建、公共安全、教育等事项则主要由地方负责。

日本:涉及三本账,直接税为主

日本的预算可以分为三大类。

一般会计预算:以税收、税外收入、国债收入等为主要财源,满足国家的司法、治安防 卫、教育卫生、公共事业、社会福利等方面的支出需要。在日本,通常情况下所讲的预 算为一般会计预算。

特别会计预算:也称特别账户预算,是国家在基本事务之外,在经营特定事业或占用、 运用特定资金时,为区别于其他一般账目,按规定设置的将特定收入用于特定目的的国 家事业项目支出预算,目前日本设有 13 个特别会计账户科目。有点类似于我国的政府 性基金预算。

政府关联机构预算:是指政府相关机构的财务预算。政府关联机构是指依据法律设立的、 中央政府提供全部资本金的法人,主要从事事业性项目的经营,或者融资性业务。执行 政府关联机构预算的主体主要包括公社、公库和特殊性银行三类机构。

此外,与“一般会计预算”一同提交国会审议的还有“财政投资贷款计划”。

财政投资贷款计划:也称财政投融资,是以政府信用为基础筹集资金,以实施政府政策 且形成固定资产为目的,采取投资或融资方式将资金投入企业、单位和个人的政府金融 活动。财政投融资作为对一般会计预算的补充,被称为日本的“第二预算”。

下面,我们来看下日本中央政府的三本预算截面情况。

1)一般会计预算:日本政府预期令和 6 年度(2024 财年,2024.4-2025.3)中央一般 会计收入(不含国债收入)、支出为 78.9 万亿日元、112.6 万亿日元,同比增速 0.2%、 -1.6%,赤字规模则预计将同比下降 0.5%。

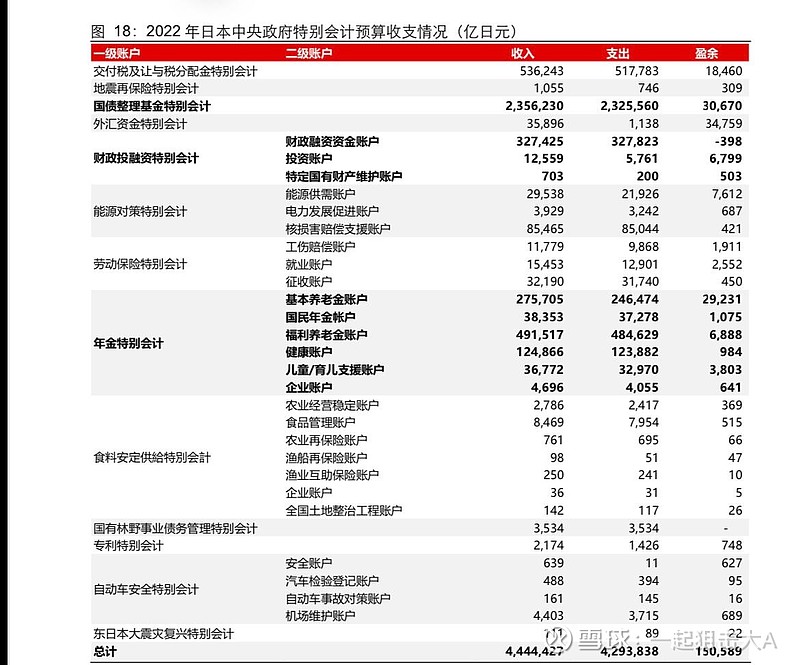

2)特别会计预算:2022 年日本中央特别会计预算总收入、总支出约 444.4 万亿日元、 429.4 万亿日元,盈余 15.1 万亿日元,其中,国债整理基金、年金、财政投融资是主要 构成,2022 年其收入分别为 235.6 万亿日元(53%)、97.2 万亿日元(22%)、34.1 万 亿日元(8%)。

3)政府关联机构预算:2022 年日本政府关联机构预算总收入、总支出约 9010 亿日元、 6556 亿日元,盈余 2454 亿日元。

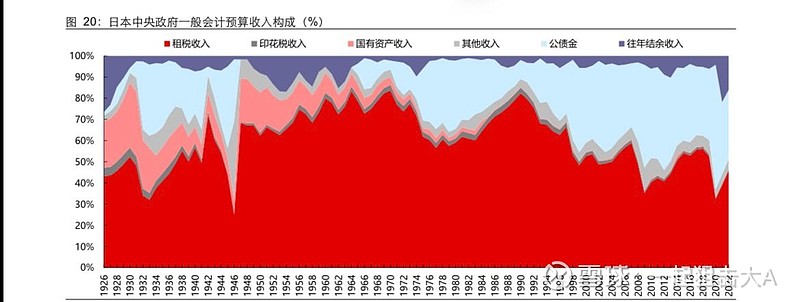

租税、国债是日本一般会计的主要收入来源。2022 年日本中央一般会计收入总计约 153.7 万亿日元,其中租税(含印花税)收入 71.1 万亿日元(46.3%)、国债收入 50.5万亿日元(33%)、往年结余收入 24.8 万亿日元(16%)、国有资产收入(垄断专营收入 +政府利润收入+政府资产清算收入)约占 0.31%,其他收入约占 5%。

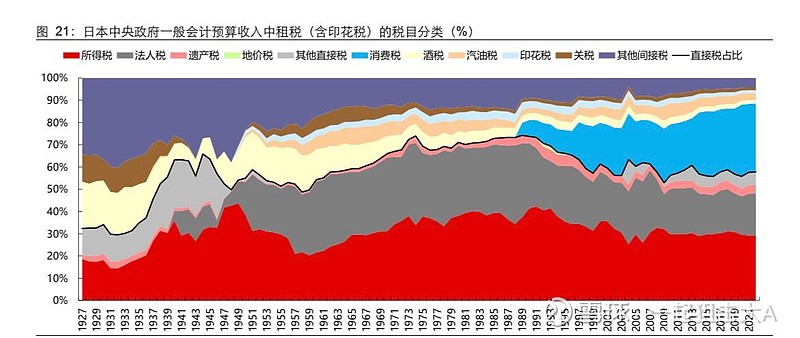

所得税、法人税、消费税是日本中央政府的主要税种。从日本中央政府的税收体系来看, 2022 年(个人)所得税、法人(所得)税、消费税分别预计录得收入 22 万亿日元(30%)、 14 万亿日元(19%)、22 万亿日元(30%),是日本中央政府的主要税收来源,合计占 租税(含印花税)总收入的 79%。

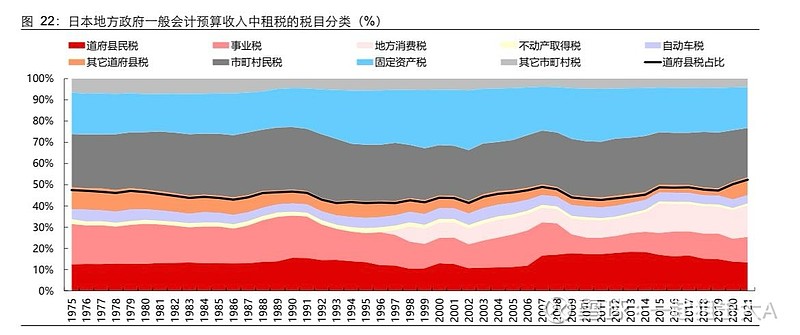

所得税、法人税、消费税是道府县税的主要来源;所得税、资产税则是市町村税的主要 来源。从日本地方政府的税收体系来看,道府县税平均占地税的比重约为 45%,近两年 该比值有所提升。从地税分布来看,道府县税的主要税收来源为道府县民税(2021 年占地税比重为 13.1%,下为同一口径)、事业税(11.7%)、地方消费税(14.5%);市町 村税的主要税收来源为市町村民税(22.8%)、固定资产税(18.9%)。

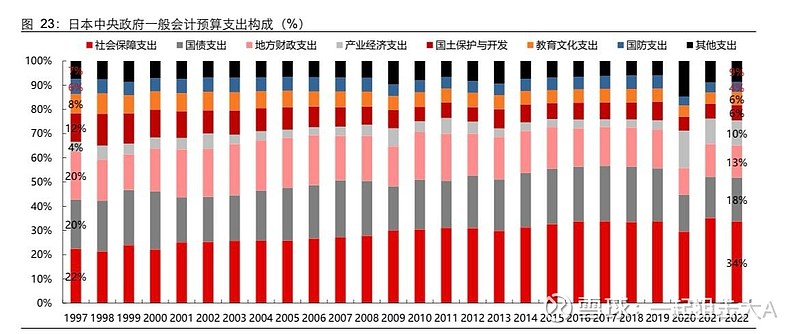

社会保障、国债费、转移支付、产业经济是主要支出。2022 年日本中央一般会计支出总 计约 132.4 万亿日元,其中用于社会保障支出 44.6 万亿日元(34%)、国债费支出 23.9 万亿日元(18%)、转移地方 17.6 万亿日元(13%)、产业经济 13.9 万亿日元(10%)。

从央地关系来看,法人及个人所得税、消费税主要由中央收取,资产税主要在地方。从 税收的央地分布来看,地方主要征收资产税,法人所得税、消费税中央约占 74%,个人 所得税中央约占 57%。从支出的央地分布来看,地方支出占比较高的主要是与日常生活密切相关的领域,如学校教育、一般行政、司法警察消防、国土开发与保全、卫生费、 民生费等,而年金费、防卫费则全部由中央负责。

未来财税改革的可能方向有哪些

方向一:中央政府或将是加杠杆主力。我国中央政府杠杆率水平较低,地方政府杠杆率 水平较高。美国、日本均为中央政府是加杠杆主力,2022 年美国、日本中央政府杠杆率 水平分别达到 120%、224%,而 2023 年我国中央政府杠杆率仅有 24%;与之相反的 是,我国地方政府杠杆率水平较高,2023 年达到 32%,若进一步考虑地方隐债的影响, 则地方杠杆率水平将进一步攀升至 83%左右,而 2021 年美国、日本地方政府杠杆率水 平则仅有 14%、26%。

方向二:我国宏观税负水平其实并不低,如何在稳定宏观税负的基础上进一步完善税收 制度、优化税制结构是关键。近年来,受减税降费影响,我国宏观税负水平有所走低, 2023 年,我国税收/GDP 的比值为 14.4%,低于美国的 19%(不含社保税)、日本的 20.7%(2022 年),但在考虑国有土地使用权出让收入的影响后,2023 年我国(税收+ 卖地收入)/GDP 的比值为 19%,与美、日水平已基本相当;若进一步考虑社保费收入、 卖地收入的影响,则我国广义宏观税负水平与美国基本相当,但低于日本水平。

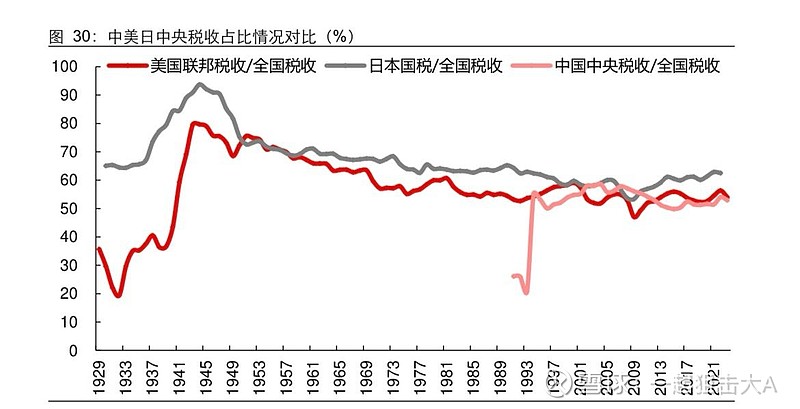

从中央税收情况来看,1994 年分税制改革后,我国中央税收占比大幅提升;近年来,我 国中央税收占比与美国基本相当,低于日本水平。2023 年,我国中央政府税收/全国税 收的比值为 52.9%,低于美国的 54%(不含社保税)、日本的 63.4%(2022 年)。

方向三:进一步理顺中央和地方收入划分。以所得税和消费税为例,我国的个人、企业 所得税的中央占比低于美国,消费税的中央占比则高于美国。2022 年,我国个人所得 税的中央占比为 60%,高于日本的 57%(2021 年)、低于美国的 81%;我国企业所得税的中央占比为 64%,低于日本的 72%(2021 年)、低于美国的 72%(2023 年);我 国消费税中央占比为 100%,高于日本的 77%(2021 年)、美国的 27%。

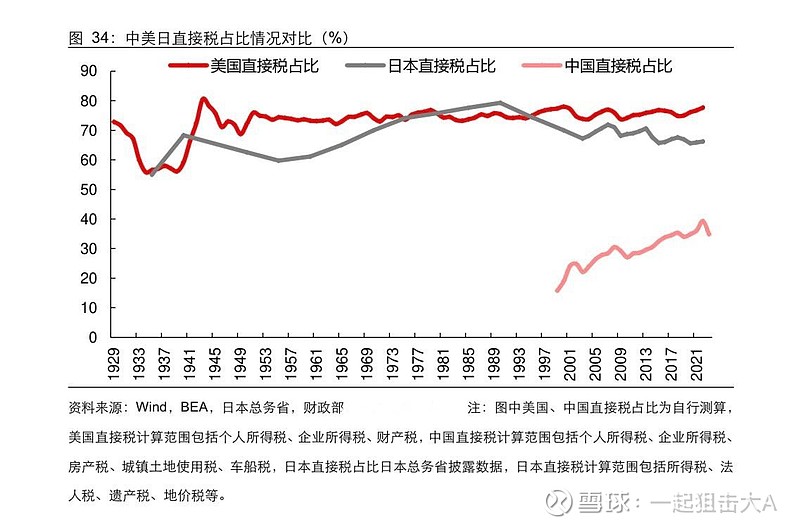

方向四:逐步提高直接税比重。近年来,我国直接税占比有所提升,但与美国、日本相 比,仍有较大差距。2023 年,我国直接税/全国税收的比值为 36%,低于美国的 78% (2022 年),低于日本的 66%(2022 年)。

方向五:优化支出结构。与美国相比,我国的国防、社保、付息支出占比均低于美国。 2023 年,我国第一本账的国防支出占比为 6%,低于美国的 8.4%(2022 年),和日本 基本持平;我国第一本账的社保支出占比为 14.5%,低于美国的 23.8%(2022 年)、日 本的 30.6%,但考虑社保基金支出后,我国广义社保支出占比达 23.8%,与美国基本相 当,但仍低于日本水平;我国第一本账的付息支出占比为 4.3%,考虑专项债付息后, 广义财政支出中付息支出占比为 5.1%,低于美国的 11.2%(2022 年)、日本的 20.1%。