在石化、银行、长电这些帖子里,我们经常能看到一些絮絮叨叨翻来覆去就是股息、复利、财务自由几句话的大V们,几年如一日就那么几句话。

咋一看是很诱人的,而且慢慢的你真的可能信了,只要你持续不断的就执行、红利再投入这么简单的操作,你就能财务自由,实现被动收入,实现别人上班我喝咖啡接小孩以及在雪球上tree new bee。你还有资产持有人、价值投资者、克服中年危机这些一大串的光环自我加持。

就好像很多人坚信,持续不断的给菩萨烧香这么一件非常简单的事情,就能上天堂。那我们试试看,到底这个财务自由的大饼能吃到不。

确定几个基本假设:1,财务自由的规则是,假设你现在辞职,你的被动收入能保证你的生活水准不变。直观的表述就是,如果当前分红达到你当前工资收入,就实现第一阶段标准意义上的财务自由。

2,隐含需求是,你的分红收入要跟上未来工资收入增长,否则,80年代靠存银行吃利息就能过一辈子的万元户,“那辈子”可真短。

以上两个假设属于题目的基本共识,如果你不赞同,咱们不用往下讨论了。

继续给这个模型赋值。第二个问题,普通人到底挣多少钱?

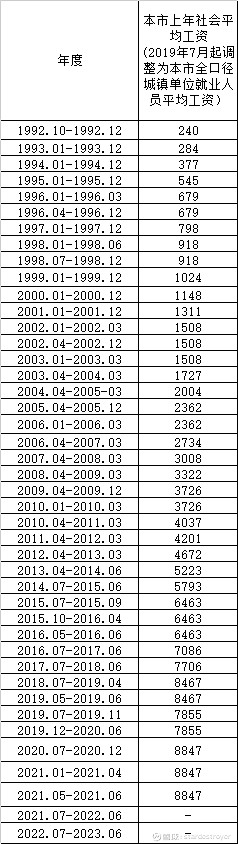

这里找到的是北京历年的社会平均工资,最近几年的数据不在这表里,但是我去统计局查了,在计算的时候补上了。平均工资来源于统计局,不管你信不信,反正我信了。

北京收入虽然不是最高,但是也是比较高的,在北京的普通人,已经比全国一般的普通人好了。说自己收入超过平均收入的人,说自己还有其他地方收入的人,也请不要抬杠了。众所周知,在收入这点事情上,平均数是肯定高过众数的。

第三:选什么股票

我们用一个非常好的股票,中国石化来计算,这个股票符合股息分红者大多数幻想,也是最容易被讨论的几个票之一。我没选一个20年前的红利股四川长虹,已经很够意思了。

第四:怎么买股票

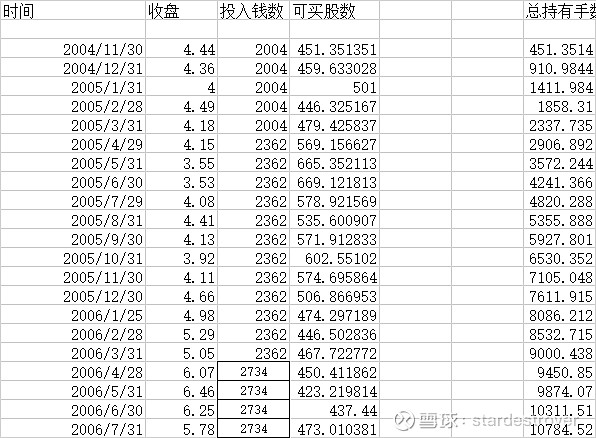

一个这种被动投入者是不会择时的,是一有钱就能买股票的,是一有股息就买的,这就是原始的、无脑的定投了。

你每个月花多少钱买股票?

我假设你结婚前啃老,结婚后当小白脸,所有工资一分不剩全部去买股票,从一毕业也就是20年前的04年开始买,如果每年的股息你都用掉。

接下来大家自己去算吧,这个表太长不贴这里了

唯一需要调整的是,2013年中石化送了一次股,10股变13股。

最终,20年过去了,你把每一份工资都拿去买中国石化,只花被动收入也就是股息,经过了二十年的努力,你有252600股中国石化,按照今年到手的分红,合计是85886元。折合月度平均工资是7157元。这是16-17年左右的收入水准。

有人说,啊复利投入啊,分红你也要投入啊!这太简单了,用复权价格就好办了

算出来是326500股,也就是3265手的石化。按照今年到手的分红111011元,折合月度平均工资是9250元。顺便说,这大概是21-22年左右的平均工资,是赶不上23年的

从以上计算可知,假设你从04年参加工作到现在20年了,正好遇上中年危机的时候,每一分钱都扣下来拿去买股票,每一把分红都拿去立刻买入,在操作上和这些大V一毛一样,在生活上不买房子不买车家里人不生病自己不生病自己不吃饭不请客吃饭不社交不旅游不买手机电脑,你现在被炒鱿鱼,你勉强实现了财务自由。

如果你不小心把股息花了,如果你不小心在中途生了一场病,如果其实你一直只能把打工收入的一半拿来“投资”,那你就呵呵呵呵吧

鉴于当前勉强实现了财务自由,既然靠股息财务自由了,那么收入未来的增长,只能靠股息发放的自然增长。用不完的股息再投资也是未来收入增长的方式之一,但是这个和财务自由的第一原则是相违背的,既然分红来的钱不能花,这就不叫做自由啊。

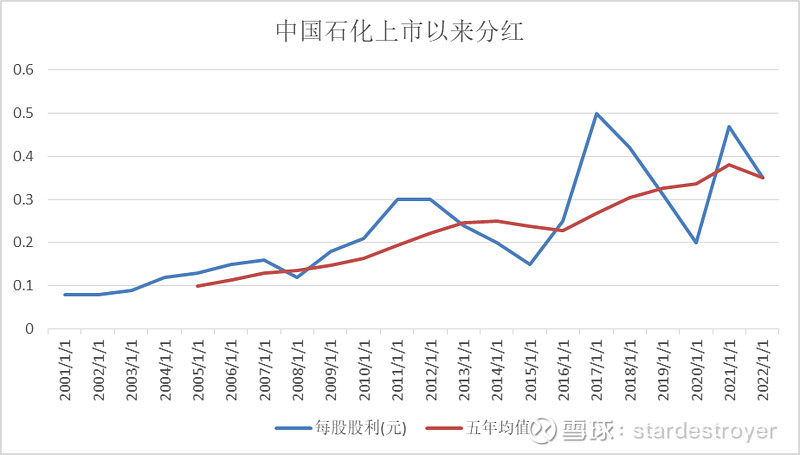

这是一个其实没啥意思的图

这个图比较直观,每股股利从04年每股1毛,大概扩张到了现在每股3毛五左右,涨了3.5倍,年化涨幅大约6.5%,比较不错了。

与之对照的是,收入从2000到现在11000左右,涨幅550%,年化涨幅是8.9%

也就是说你躺着不动只花股息,你未来会越来越像存银行的万元户,财务自由会离你越来越远。

这算是补上的刀。

其实当年在顶级就大长篇幅专门计算过买格力、买宁沪高速、买沪深300,买医药指数各种方式尝试财务自由,论坛已经废了,帖子全丢。总题结论就是:如果你是一个普通人,普通收入普通运气,妄图用一个傻子都做得到的笨办法实现财务自由,纯粹是痴心妄想。

有兴趣的人可以自己去算其他的各种股票,很多事情,但凡自己算一算,也不至于被人忽悠得那么惨。