摘要:主动研究与智能选股两种策略相得益彰,大数据智能量化投资是否大有可为?

对于大多数主动选股基金来说,组合持仓数量(持股集中度)一般都会维持在30只左右甚至更少。因为如果持仓数量太多,一方面基金经理没有足够的精力跟踪,另一方面尽管分散了风险,但同时也会降低短期的爆发力,面对投资者比较重视基金各个阶段的业绩排名现状,显然会比较吃亏。

不过司令在为大家挖掘绩优基金时,发现有只基金却比较特殊,2020中报的持股数量居然多达94只,但是业绩表现却非常出色。Choice数据显示,该基金成立于2019年5月6日,截止9月20日,近一年收益率为69.16%,同类排名前1/10(303/3146),最大回撤只有14.44%,夏普比率0.35。从持仓个股特征来看,大多数可以归类到“小而美”公司范畴。

持仓数量如此之多,业绩又是如此出彩,貌似比较悖论,难道是基金经理掌握了什么不为人知的投资秘籍?

司令在浏览最新的中报时,还真发现了不一样的地方。从“投资策略”描述部分可以看出,该基金通过定性分析和定量分析相结合进行选股。其中关于“定性分析”的文字篇幅较少,主要通过对公司竞争策略和核心竞争力的分析,选择具有可持续竞争优势的公司或未来具有广阔成长空间、治理结构良好、管理水平较高的的优质公司。

倒是花了较多的篇幅来描述“定量分析”策略,司令概括如下:1)智能选股系统。智能学习国内外市场上不同的投资理念并进行验证,对于验证过准确的适合A股市场的投资理念进行系统化处理、自动跟踪,形成成熟的投资策略;2)量化指标选股。从估值、盈利、成长三个定量维度出发,自动选取具备潜在超额收益能力的个股组合;3)财务数据跟踪。利用定期报告中的财务数据,自动筛选可被证明的过往经营管理能力比较优秀的公司;4)挖掘周期行业。构建完整的周期性行业数据,智能把握强周期行业个股投资机会;5)个股异动提醒。利用成交、换手率等指标及时追踪发生交易异动的公司,再结合基本面指标和行情状况,筛选出有投资机会的个股。

看到这里,司令终于明白了,原来这是一只大数据智能(主动)量化投资基金。利用定量分析方法对基本面投资理念系统化,将基本面分析框架中的关键要素及研究方法进行定量刻画,通过智能选股系统与基本面分析框架相结合的方式,以智能选股方法构建股票组合。

至此,司令可以为大家揭晓谜底了,这只基金名字叫做鹏华研究智选混合(007146)。从名字上看,具备主动量化投资的特点,“研究”凸显基金经理主动研究能力,“智选”则代表着模型智能选股特点。如果非要用一句话来概括,鹏华研究智选具备智能选股赋能主动研究的特点。

既然具备主动量化特点,一般来说会采用双基金经理制,鹏华研究智选现任基金经理分别是梁浩和包兵华。接下去司令逐一来介绍。

梁浩,资深基民应该相当熟悉了,现任鹏华基金研究部总经理、投资决策委员会成员。Choice数据显示,其从2011年7月14日起管理鹏华新兴产业混合至今,截止2020年9月20日(下同),任期收益率高达391.51%,同期沪深300收益率为52.04%,超额收益非常明显。

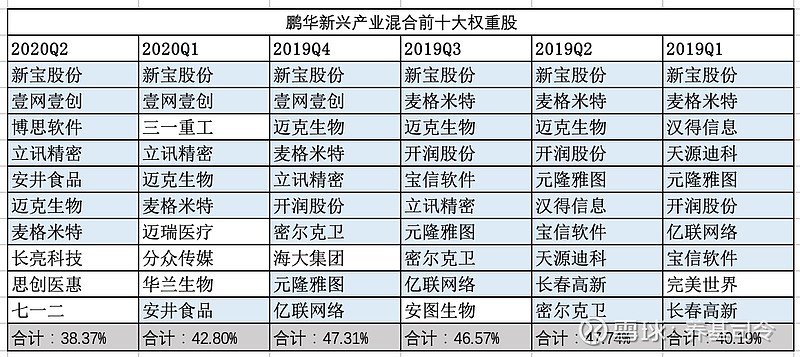

从鹏华新兴产业最近连续六个季度前十大权重股持仓情况来看,鹏华新兴产业在行业分布上相对灵活,精选优质成长股,兼顾估值指标,持仓比较稳定,比如新宝股份、壹网壹创、麦格米特、立讯精密、迈克生物等多只个股持续出现在多个季度前十大重仓股名单中。再进一步深入挖掘,不少个股对于业绩贡献较大,比如重仓的基因诊断技术先锋迪安诊断2013/1/1-2017/6/30期间涨幅高达487%,创新药研发龙头普利制药2017/7/1-2018/6/30期间涨幅高达202%,小米生态第一股开润股份2017/7/1-2018/12/31期间涨幅为85%。可见,梁浩是一位难得的久经市场考验的成长风格实力选手,不把参与市场博弈作为重点,而是通过长期布局科技、医药、消费等板块具有成长性的细分行业龙头,以此持续获得超额收益。

回过头来,再一起看看其管理的鹏华研究智选的表现。2019年5月6日成立以来的出色业绩回报,司令开头时就已经介绍过了。从最近连续四个季度重仓股情况来看,前十大重仓股合计占比都不到20%,意味着个股平均权重占比不到2%,权重如此之分散,可想而知要精选到“小而美”公司的难度。另外,立讯精密、光威复材、中顺洁柔、新媒股份等多只个股多次出现在前十大重仓股名单中,可见稳定挖掘成长股的能力。

显然,要同时完成对近百只持仓个股的精准追踪,如果单靠人力显然非常吃力。接下去司令就要介绍鹏华研究智选的另一位基金经理包兵华,正是他“默默”地站在梁浩的背后,共同收获了完美的表现。

公开资料显示,包兵华具有8年从业经验,擅长数据建模,将基本面分析的关键要素及研究方法模型刻画选股。其最早在长城证券担任量化投资部研究员,在第一创业证券担任衍生产品部研究员,2016年11月加盟鹏华基金并担任研究部高级策略研究员,现任研究部基金经理。2019年4月起担任鹏华研究驱动混合的基金经理,2019年5月起和梁浩共同担任鹏华研究智选混合的基金经理。显而易见,鹏华研究智选很多“定量”工作,正是由包兵华来共同完成的。

鹏华研究智选业绩出色的背后,可以说是鹏华基金在探索“智能选股赋能主动研究”上的成功。如今A股上市公司数量已经突破4000只,这还不没算上跨市场的H股,想要单靠基金经理或团队的人力行为完成对全市场个股的精准追踪,必然是极其困难的。基金经理都有自身一定范围的能力圈,不同市场风格下,想要完成一次次漂亮的“小而美”全垒打,大数据智能选股模型的支持就相当重要。

同样由梁浩和包兵华担任双基金经理制的鹏华成长智选混合(A类:010264;C类010265)于9月22日起发行,同样的“智能”味道,同样可以投资港股,在目前市场走势不明朗情况下,还有不超过六个月的灵活建仓期优势。从鹏华研究智选初期建仓策略来看,基金经理建仓期会先少量建仓以逐渐做厚“安全垫”。

量化投资不是单纯依靠个人感觉来管理资产,而是将适当的投资思想、投资经验,甚至包括直觉反映在量化模型中,借助电脑帮助人脑处理大量信息。主动研究与智能选股两种策略相得益彰,在错综复杂的市场环境和股票数量越来越庞大的背景下,大数据智能量化投资将大有可为。

欢迎关注“养基司令”,每天一个关于基金的新鲜、实用梗,与你一起分享养基心得和技巧。用数据说话,投资可以更美的。 @今日话题 @蛋卷基金 $中国平安(SH601318)$ $立讯精密(SZ002475)$ $贵州茅台(SH600519)$

好基养起来,Money赚起来!

人生不怕受累,就怕还没积累!

偶说完了,整理数据不容易,请记得点赞支持哦。基金投资需谨慎,内容及观点仅供参考。有任何问题,麦克风交给你们high起来~~